热门:

293只基金进入清算程序 达去年全年近三倍

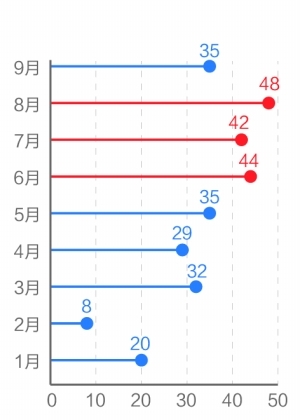

月度清盘基金数量(只)

伴随着基础市场震荡调整、债市信用风险蔓延以及定制基金资金赎回压力,今年前三季度公募基金清盘数量居高不下,进入清算期共有293只基金,已达到去年全年清盘总数的近3倍。

前三季度进入清算期基金

为去年同期2.8倍

临近季末,再有多只基金发布持有人大会表决清盘、触发清盘的公告。9月29日,北京一家中型基金公司发布公告称,将召开旗下混合型基金份额持有人大会,提议终止该基金合同。同日,沪上某中型基金公司也发布提示性公告。根据该基金资产状况和近期市场情况,有可能触发基金合同终止条件。若截至10月12日,该基金资产净值低于5000万元,基金合同将自动终止,并履行资产清算程序,不需召开基金份额持有人大会。根据基金法相关规定,基金合同生效后连续60个工作日基金份额持有人数量不满200人或者基金资产净值低于5000万元,将进入清算程序并终止,无需召开基金份额持有人大会审议。

今年以来,基金清盘进入高发期,三季度基金清盘数量继续保持高发势头。数据显示,截至9月底,加上当月新增的35只清盘基金,三季度基金清盘数量达到125只。今年以来已经发布清盘公告的公募基金累计达到293只,是去年全年的2.8倍。

从基金类型看,混合型和债券型基金成为今年清盘的主要类型,两类基金的清盘数量分别为153只和105只,在全部清盘基金中占比分别高达53.13%、36.46%,合计占到清盘总数的近九成。

多位业内人士认为,今年权益市场的持续调整、叠加投资者赎回压力是混合型基金清盘的主要原因。

北京一家基金公司市场部人士表示,今年权益市场非常低迷,投资者风险偏好逐步下台阶,投资标的由高风险权益品种转向货币基金、短债基金,承受市值缩水、投资者赎回的小微基金、迷你基金越来越多,清盘的基金数量也迅速增加。“投资的赚钱效应与持有人的信心密切相关。今年6月份的一段急跌让不少权益基金净值回撤较大,部分投资者选择赎回。”上述市场部人士说。

而对于债券型基金清盘的高发状态,北京一家中型基金公司固收投资总监认为,今年债券型基金清盘主要有两种类型:一种是今年配置了低等级信用债甚至“踩雷”个券的债基,基金净值大幅回撤,遭遇大额赎回风险,导致基金规模大降甚至清盘;第二种是在资管新规和流动性新规的严格监管下,大资金的持有人撤资较多,更多债基沦为迷你基金,因此,今年定制债基的清盘数量也比较多。“今年持有中高等级信用债和利率债的债券基金,整体收益率还是不错的,而配置了低等级信用债,或者持仓中有民营债券或‘踩雷’风险的,由于持仓流动性较差,净值回撤不低于股票型基金,这当然也会引发资金大额赎回导致基金清盘。”上述投资总监说。

据该固收投资总监透露,从公司成本和债基投资的角度看,小微债基的运作性价比并不高。运作小微基金同样需要投研人员的精力和人工成本,有些固定结算费用,也需要投入与大基金类似的投研资源;而从投资角度看,如果债基规模太小,就可能无法达到一些投资所需的门槛,比如在银行间市场交易债券至少需要买1千万元,而根据“双十原则”,基金规模至少需要1个亿,低于1亿元的债基就会被部分市场拒之门外。

除了监管、市场等原因外,部分公募人士还从公募基金发展模式看待基金清盘的现象。北京一家基金公司副总经理告诉记者,当前基金清盘的节奏不断提速,正是过去五年公募基金同质化严重、以新基金发行带动公司规模的传统发展模式弊端的表现。该副总经理分析,基金管理人不断扩容,现在持牌公募超过100家,具有公募牌照的券商、保险机构也有十几家,另外还有几十家公募机构在排队成立,也就是将有近200家机构拥有发行公募基金的资格,基金数量自然也会爆发式增长;同时,基金持有人过度频繁交易,持有周期较短,导致基金产品中的长期资金匮乏;基金的供给数量在不断增长,但基金的销售渠道变化不大,这也会导致基金规模逐渐两极分化。

“未来基金的产品供给越来越多,而销售渠道并未明显增长,渠道未来越来越向准入式、白名单制度发展,缺乏渠道优势的小公司、次新基金公司发行的产品也更容易成为迷你基金。”该副总经理表示。

谈及基金未来清盘的趋势,北京上述固定收益投资总监表示,从中长期来看,基金继续清盘的延续性并不强,定制债基、亏损债基经过清理,风险已大大释放,一旦权益市场回暖,存量基金的清盘压力也会大大减少。

(责任编辑:DF387)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1