热门:

私募官方数据来了!2018年清算13981只 百亿私募达234家!

周四晚间,中国证券投资基金业协会公布了2018年私募备案登记总体情况,数据显示,截至2018年底,私募基金的总规模达到12.78万亿元,较2017年底猛增了1.68万亿;同时,目前有2.44万家私募管理人,管理着7.46万只私募基金。

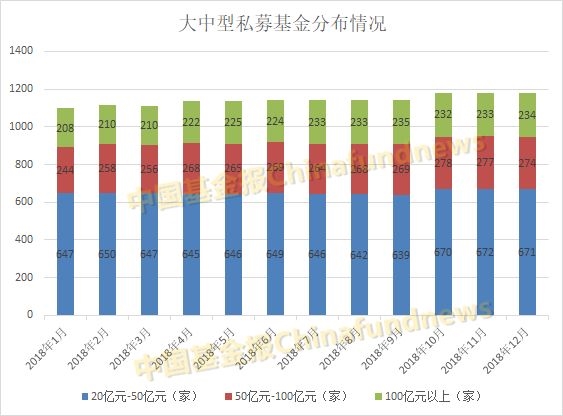

受到市场影响,证券私募持续缩水,到2018年底规模减少467亿元,股权创投私募则增长1.51万亿元,成为私募增长主力。另外,百亿私募基金增长了47家,达到234家。

另外,协会也公布了2018年完善私募基金行业自律规则体系建设的情况,强化私募基金行业事中监测和事后自律管理,深化私募基金行业诚信体系建设,打造私募基金行业合规发展生态,维护投资者合法权益。

私募规模增长1.68万亿,达到12.78万亿

基金业协会数据显示,截至2018年底,协会已登记私募基金管理人为24448家,较2017年末存量机构增加了2002家,同比增长8.92%。同时,已备案私募基金74642只,较2017年末在管私募基金数量增加8224只,同比增长12.38%。

私募规模实现稳健增长,管理基金总规模达到12.78万亿元,较2017年末猛增了1.68万亿元,同比大幅增长15.12%。另外,私募基金管理人员工总人数24.57万人,较2017年末增加7422人,同比增长3.12%。

证券私募缩水467亿,股权创投私募增长1.51万亿

2018年A股市场震荡,证券类私募规模连续多个月缩水,总共减少了467亿元;而股权创投私募为2018年私募规模增长贡献了主要力量,全年共增长了1.51万亿元。

数据显示,截至2018年12月底,已登记私募证券投资基金管理人为8989 家,较2017年末增加了522家;同时,私募股权、创业投资基金管理人为14683 家,较2017年末大幅增加了1483家;其他私募投资基金管理人776家,较2017年末减少了3家。

截至2018年12月底,已备案私募证券投资基金有35688只,较2017年末增加了3472只;管理基金规模为2.24万亿元,较2017年末减少了467亿元。

私募股权、创业投资基金为33684只,较2017年末增加了5219只;管理基金规模为8.6万亿元,较2017年底增加1.51万亿元。

其他私募投资基金为5270只,较2017年末减少了467只;基金规模为1.94万亿元,较2017年末增长了2134亿元。

百亿私募增长47家至234家

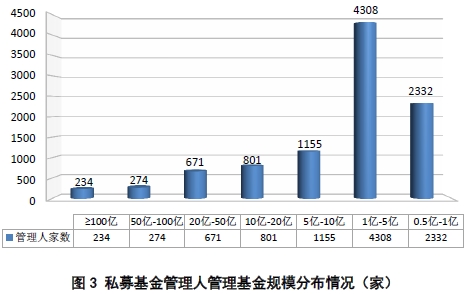

协会表示,截至2018年12月底,已登记的私募基金管理人有管理规模的共21381家,平均管理基金规模5.98亿元。

其中,已登记私募基金管理人管理基金规模在100亿元及以上的有234家,较2017年末增加了47家。其中,截至最新,股权类百亿私募已经达到145家。

管理基金规模在50亿—100亿元的274家,较2017年末增长了36家;管理基金规模在20亿—50亿元的671家,较2017年末增长了72家。

另外,截至2018年底,管理基金规模在10亿—20亿元的801家,管理基金规模在5亿—10亿元的1155家,管理基金规模在1亿—5亿元的4308家,管理基金规模在0.5亿—1亿元的2332家。

北上深私募增长迅速

截至2018年12月底,已登记私募基金管理人数量从注册地分布来看(按36个辖区),集中在上海、深圳、北京、浙江(除宁波)、广东(除深圳),总计占比达71.68%,略高于11月份的71.67%。

其中,已备案合伙型、公司型私募基金数量从注册地分布来看(按36个辖区),集中在浙江(除宁波)、深圳、宁波、上海和江苏,总计占比达54.41%。其中,浙江(除宁波)3567只、深圳3232只、宁波2895只、上海2612只、江苏2483只,数量占比分别为13.12%、11.89%、10.65%、9.61%、9.14%。

截至2018年末,上海有私募基金管理人4806家,较2017年增长225家,依旧保持全国第一;管理私募基金20524只,较2017年增长1424只;基金规模为27378亿元,较2017年增长2518亿元。

北京私募管理规模全国最大,基金总规模为29938亿元,较2017年增长3927亿元;私募基金管理人4356家,增长248家;私募基金数量13561只,增长1079只。

深圳有私募管理人4629家,较2017年增加252家;基金数量为13523只,增加1380只;私募基金规模为17955亿元,增长1268亿元。

289家私募获得投顾资格

1.46万家私募注销

协会表示,2018年,进一步明确私募基金登记备案要求,厘清登记备案边界,发布《私募投资基金备案须知》、《私募投资基金命名指引》及更新版《私募基金管理人登记须知》,增强私募基金登记备案的公开透明性,引导私募基金行业规范发展。

为满足跨资产类别配置的投资业务需求,协会发布《私募基金登记备案相关问题解答(十五)》,增设“私募资产配置基金管理人”机构类型和“私募资产配置基金”基金类型。

此外,为方便符合条件的私募证券投资基金管理人在线申请为证券期货经营机构提供投资建议服务资格,协会在AMBERS系统上线相关功能,并已为289家私募基金管理人认定为证券期货经营机构提供投资建议服务资格。

同时,在私募备案登记方面, 2018年协会登记私募基金管理人2802家,平均办理时间38.60个工作日,平均退回补正次数2.18次;备案私募基金22508只,平均办理时间6.30个工作日,平均退回补正次数1.56次。此外,2018年协会办理通过私募基金管理人重大事项变更15641条,私募基金产品重大事项变更15218条。

协会也称,截至2018年底,办理了14561家私募基金管理人的注销手续,其中,主动申请注销的私募基金管理人2301家,未按照《关于进一步规范私募基金管理人登记若干事项的公告》(下称“二五公告”)要求完成第一只私募基金产品备案被注销的私募基金管理人12102家,因列入失联机构名录满三个月未主动联系协会并提供有效证明材料被注销的私募基金管理人158家。其中,2018年协会办理772家私募基金管理人的注销手续。

另外,截至2018年底,累计已办理清算的私募基金28697只,其中,自主发行类产品23972只,顾问管理类产品4705只(其中,218只为解除投顾协议)。2018年当年清算私募基金13981只。

私募会员总计3428家

私募信用信息报告上线

在私募会员方面,协会进一步完善入会程序和要求,有序引导私募基金管理人加入协会。截至2018年底,私募基金管理人会员数量总计3428家,其中普通会员255家,观察会员3173家。

协会也表示,2018年办理私募基金管理人会员入会989家,均为观察会员,私募基金管理人会员数量显著提升。

2018年协会发布《私募证券投资基金管理人会员信用信息报告工作规则(试行)》,并于2018年5月在AMBERS系统上线私募证券投资基金管理人会员信用信息报告功能,全面记录私募证券投资基金管理人会员信用信息。

协会称,截至2018年底,私募证券投资基金管理人会员相关信用信息报告查阅率达90%。

协会也透露,将于2019年发布《私募股权投资基金管理人会员信用信息报告工作规则(试行)》,进一步落实市场化信用约束机制,提升私募基金行业整体信用水平。

139家申请机构不予登记,提升私募行业自律水平

2018年协会全面加强私募基金行业自律管理,落实《私募基金登记备案相关问题解答(十四)》相关要求,完善不予登记机构与律师事务所、律师联合公示制度;发布《关于私募基金管理人在异常经营情形下提交专项法律意见书的公告》,切实发挥专业法律服务机构市场化制衡作用;建立私募基金“不予备案基金”制度,对不属于私募基金备案范围的基金,明确不予备案。

协会表示,截至2018年底,协会已将139家不予登记申请机构及所涉114家律师事务所、246名律师对外进行了公示,并要求317家异常经营私募基金管理人出具专项法律意见书,不予备案194只不属于私募基金备案范围的基金。

另外,按照《关于建立“失联(异常)”私募机构公示制度的通知》及优化失联私募基金管理人自律机制相关公告要求,截至2018年底,协会已对外公示24批失联机构,涉及私募基金管理人509家。其中,2018年共对外公示7批失联机构,涉及私募基金管理人183家。

根据“二五公告”相关要求,截至2018年底,协会将3202家未按照规定提交年度经审计财务报告或累计两次未按时履行季度更新义务的私募基金管理人进行对外异常公示,其中,1556家管理人已完成整改,整改率达48.59%。

协会也表示,2019年,将积极履行法定职责,优化私募基金登记备案制度环境,提高私募基金登记备案透明度和公信力,完善落实自律规则体系,加强私募基金行业过程信用与行为管理,推动建立多维度市场化信用制衡机制,提升私募基金行业自律管理和自治服务水平,促进私募基金行业健康发展。

(文章来源:中国基金报)

(责任编辑:DF392)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1