热门:

科创板近了 创投的春天真的来了?

备受期待的科创板相关细则终于落地,创投圈沸腾了!

“在当前资本市场相对低迷的情况下,科创板给VC/PE带来了新的希望之光。”纽信创投创始合伙人吴强在接受《国际金融报》记者采访时兴奋地说。

1月30日晚间,科创板将试点注册制改革方案落地。上交所负责科创板发行上市审核,证监会负责科创板股票发行注册。

创投机构偏好哪类项目

吴强对本报记者表示,在科创板红利下,投资机构或将逐渐偏好投资“科创”项目,投资资金“流向”科技创新型企业。相对而言,过去“风口型”投资现象减弱。总而言之,科创板有利于创投基金的投资,最终将促进国家科技创新型企业的发展。

科创板并试点注册制实施意见指出,重点支持新一代信息技术、高端装备、新材料、新能源、节能环保以及生物医药等高新技术产业和战略性新兴产业。

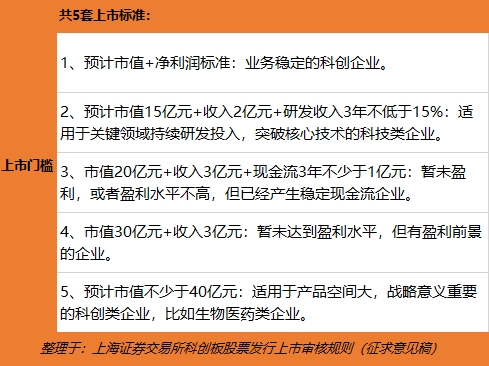

其中,上市标准五中提到,“医药行业企业需取得至少一项一类新药二期临床试验批件,其他符合科创板定位的企业需具备明显的技术优势并满足相应条件”。

启明创投主管合伙人胡旭波对《国际金融报》记者表示,科创板将成为投资机构退出渠道之一,有望促进创新药企的投融资活跃度,将长期利好创新药行业发展。

“制定了五套上市标准,主要是为了包容处于不同发展阶段的企业。将优先考虑高速发展到成熟期的企业。”上交所相关负责人称。

中信证券表示,科创型企业备受资本青睐,但存在初期研发投入高、盈利模式不清晰、或者行业技术革新速度快等特征,可能为企业发展带来更多的不确定性。

长期来看,注册制完全成熟后的科创板会出现纳斯达克以及香港市场的“二八分化”,只有真价值、真成长的企业可以享受高估值,垃圾企业则只有退市的出路,并进而带动整个A股的估值重构。

创投减持退出更灵活

科创企业高度依赖创始人以及核心技术团队,未来发展具有不确定性,需要保持股权结构的相对稳定,保障公司的持续发展。

为此,科创板配套规则对科创企业股份减持作出了更有针对性的安排。其中,为创投基金等其他股东提供更为灵活的减持方式。在首发前股份限售期满后,除按照现行减持规定实施减持外,还可以采取非公开转让方式实施减持,以便利创投资金退出,促进创新资本形成。

一位不愿意透露姓名的创投人士对《国际金融报》记者表示,科创企业上市提供了新渠道,有望成为继IPO、并购之后创投机构退出的另一条主渠道,有利于促进一级市场流动性。

从私募股权的“募投管退”四个环节分析,科创板给一级市场带来了“退出更灵活”等福音。

吴强告诉《国际金融报》记者,在“退”“募”方面,科创板增加了退出渠道,提高创投流动性,行业更为活跃,尤其是有助于缓解资本寒冬下募资难的困境。至于投资和管理,要看VC(风险投资)/PE(私募股权投资)自身定位,毕竟科创板主要面向科技创新型项目。

科创板令人兴奋,但未来发展也存在不确定性因素。

对于流动性本来就偏弱的一级市场而言,“退出”尤为重要。二级市场的流动性会传导至一级市场,科创板未来是否会成为有效退出渠道备受关注。甚至有人担心,新三板流动性不足的问题是否会在科创板重现。

基岩资本投资部总经理范波对《国际金融报》记者表示,科创板与新三板不一样,注册制对上市企业是有门槛的。事实上,上市公司的质量和数量是影响流动性的主要原因。一方面新三板上市公司“供给过多”,另一方面投资门槛比较高,从而导致出现流动性不足。

此外,对于科创企业未来发展的不确定性,新华社也表示,作为一个新生事物,科创板在改革推进过程中,难免可能会出现一些波折。比如,上市新股可能被爆炒,上市企业也许发展失利,投资者也需要适应更加市场化的交易制度等。但是,对于市场参与者来说,更多的理性、耐心和包容同样不可或缺。

(文章来源:国际金融报)

(责任编辑:DF384)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1