热门:

FOF适合哪种投资者?公募FOF冠军回撤幅度偏大!

FOF,又称基金中的基金,和其他基金的区别在于,FOF的购买对象是基金,不是股票或者债券。基金、指数经常轮动上涨,有时候自己买会踏空,让专业机构选择可能会带来更高的预期收益。今年绝大多数公募FOF摆脱了去年业绩下跌的阴影,年内平均收益率为4%。其中,前海开源裕源(FOF)领涨同类,收益率达到20%。

整体而言,公募FOF基金更适合风险偏好低的投资者。

A、FOF年内平均收益率近5% 债基成FOF“压舱石”

截至6月6日,今年以来上证综指上涨13.39%,振幅达33.98%,涨幅相近的创业板振幅更达47.2%。以FOF为代表的公募基金回归大类资产配置本源成为趋势,部分公募FOF业绩表现较好。13只公募FOF(A、C份额合并计算)今年以来平均收益率为4.93%,实现了净值稳健增长的势头。

前海开源裕源、海富通聚优精选两只FOF今年以来业绩较为突出,成立刚满一年的混合型FOF前海开源裕源收益率达到20 。02%,海富通聚优精选达到14%。

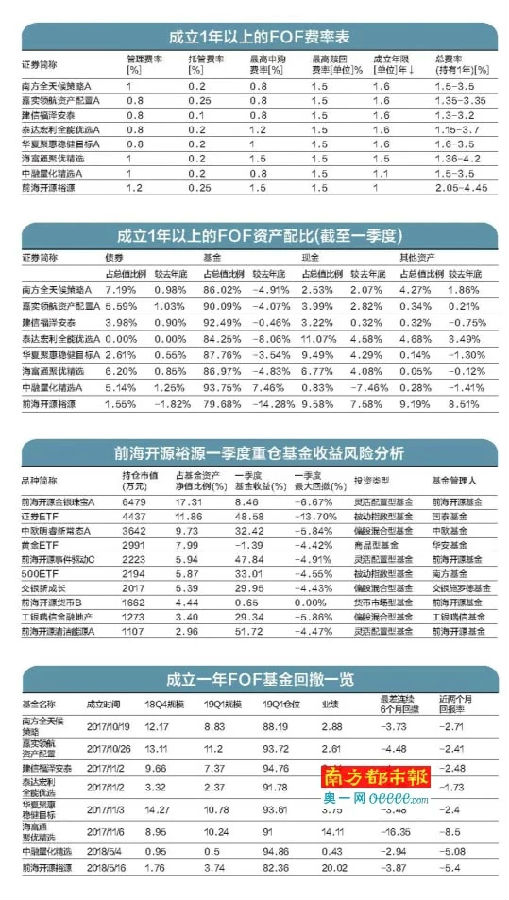

南都记者统计了成立1年的FOF基金资产配比。1季度的资产配比,基金占总值比例均超过79%。前海开源裕源基金占比最低,只有79%,最高的中融量化精选达到93%。现金占比最低的只有0.83%,而最高的有11.97%。

事实上,在2018年一季报中,首批公募FOF以大比例持有货币基金引发业内关注,根据宏观市场环境做好大类资产配置和基金优选,已经成为公募FOF产品的主要收益来源。今年上半年,重仓持有债基成为公募FOF业绩的“压舱石”,27只公募FOF的基金规模合计118.06亿元,其中,基金持仓市值为100.73亿元,而前十大重仓持有债基的市值就达到44.04亿元,在持仓基金市值中占比高达43.72%。

例如南方全天候策略基金,一季报显示,前十大基金中,债券型基金7只,混合型基金3只,混合型基金合计占FOF的比例为15.08%;嘉实领航资产配置同样如此,一季度末前十大重仓基金中,共有2只混合型基金,合计占比约7%,还持有一只黄金ETF,占比3.1%,其余全部为债券基金。

小结

首批公募FOF成立以来,去年由于资本市场的疲弱以及公募FOF业态尚新,6只产品均未能获取正回报。FOF今年以来的业绩均在4%以上,收复了去年的损失,长线持有公募FOF的确能够为投资者创造稳健回报。

B、今年FOF增加权益资产配置

随着今年市场风格大幅切换,公募FOF的持仓也发生了一些变化。

首批FOF去年四季报的持仓均偏防御配置,今年以来权益市场回暖,FOF投资策略发生转变。其中南方在今年增配了两只中欧的权益型基金,债券部分也增配了大成、兴全等外部产品。嘉实的持仓变化则相对较少,权益部分主要配置了两只价值风格的基金,债券部分则适度降低了久期,此外一直保持黄金的配置;建信也超配了股票型基金,并在其中增加了A股配置,调低了港股占比,但在个基配置上较为分散,前十大重仓仍然均为债券基金。

泰达宏利依然坚持多元资产配置,在一季度适度提升了A股的比例,同时降低了美股和黄金的配置;华夏则显著增加了权益类产品的占比,以流动性较好的宽基和券商ETF为主;海富通依然保持高仓位运作,但在持仓结构上进行了调整,赎回了基金经理发生变更的基金和金融地产基金,增持了转债、医药及信息技术行业基金、以及存在一定低风险套利空间的折价基金。

相比首批FOF较为稳健的投资方式,二三批FOF的投资策略差异较大。中融大幅降低了长久期利率债ETF的比例,同时增加了50、300、创业板以及券商ETF的配置;上投依然以内部管理型为主,并发挥公司自身海外产品的优势进行地区多元化配置,适度提升了权益资产尤其是医药板块的比例;长信则相对保守稳健,并没有明显提升权益仓位,而是增加了转债的比例;华夏聚丰则采用绝对收益低回撤策略,主要配置了低波动的短债产品。小结

FOF基金抵御了去年的资本市场寒冬后,今年均保持高仓位运作。南方全天候基金经理表示,从中长期股债性价比而言,权益资产的配置价值更高,但波动会明显加大,后续将继续维持权益仓位相对基准超配状态,对债券资产进行适度低配。

C、前海开源裕源资产配置大幅偏离基准

前海开源裕源属于是第二批FOF基金之一,去年5月16日成立。

前海开源裕源在去年底调整投资策略,几乎满仓配置权益基金,今年一季度获得了高达30%的回报。截至6月6日,该基金收益率回撤至上涨20%。这也意味着初始认购该基金的投资者收益超过了20%,并不逊于普通的偏股基金的收益率。

一季报显示,前海开源裕源今年依然保持高仓位权益资产,但在结构上进行了一定调整,减少了指数类产品的配置比例,并降低了前十大的集中度,权益资产仍然以成长风格为主要配置方向。基金经理苏辛也介绍,该FOF定位为资产配置。2月以来春季行情上涨较快,基金取得了比较好的业绩增长。3月系统发出减仓信号后,逐步降低了权益基金仓位,部分换成了黄金和债券基金。

南都记者查阅,该基金合同关于投资范围有如下规定:“本基金投资于基金份额的资产不低于基金资产的80%,股票型基金的投资占基金资产的比例为0%- 30%。货币占基金资产的比例不超过5%。”并没有对混合型基金的投资比例做出规定。前海开源基金也表示,前海开源裕源FOF的风险评级为“中风险”,而混合型FOF权益基金上下限为60%- 95%,风险等级名称(一级)为中风险等级。

同类基金在合同上描述得更为精准,如建信福泽安泰表示:“本基金权益类资产(包括股票、股票型基金、混合型基金)的战略配置比例为20%,固定收益类资产(包括债券、债券型基金、货币市场基金等)的战略配置比例80%。”华夏聚惠则表示:“本基金目标是将20%的基金资产投资于权益类资产(包括股票、股票型基金、混合型基金),将80%的基金资产投资于固定收益类资产(包括债券、债券基金、货币基金、现金等)。”此外,今年收益率仅次于前海开源裕源FOF的海富通聚优精选FOF也在招募说明书中规定,该FOF投资于股票型、混合型基金份额的比例合计为该FOF资产的70%- 95%。而这也是FOF招募说明书中对投资标的的主流约定方式。

小结

监管层再度强调进一步提升FOF投资管理能力。基金的投资运作应当严格符合基金合同的约定,体现产品定位及风险收益特征。虽然前海开源裕源为混合型FOF基金,但是基金合同在投资范围的描述上明显缺失,如此大幅偏离基准的操作方式在今年虽然取得了较为可观的收益,但后续市场如果发生大幅波动,基金是否能够继续维持良好业绩表现还尚待观察。目前单从收益率的层面,该基金已经出现8%左右的回撤。

D、公募FOF产品更像股债混合基金

6月5日,公募FOF迎来监管新规,更新版的FOF审核指引明确将“可投资香港互认基金份额”,“投资于货币基金的比例不得超过基金资产的15%”写入规定之中。

首批6只公募FOF成立时,在基金招募说明书中并未提及货币基金投资上的比例要求,而后披露的2017年年报中,多只公募FOF大比例配置货币基金,引发市场争议。此后,在监管的指引下,前海开源裕源、中融量化精选等第二批公募FOF均将“货币市场基金投资比例不超过基金资产的5%”写入基金招募说明书。相比货币基金投资比例不得超过基金资产5%,如今正式落地的《基金中基金(FOF)审核指引》更新版,货币基金上的投资比例已经有所放宽。

此外,本次审核指引还规定了股票型FOF、债券型FOF、混合型FOF等FOF基金的命名规则,举例来说,如果80%以上基金资产投股票型基金的就叫股票型FOF。

北京一家大型公募机构FOF研究部门人士对南都记者表示,目前来看,FOF产品并未完全发挥大类资产配置优势,更像是股债混合基金。再说白一点,目前公募基金产品类型不够。从大类资产配置的角度出发,FOF应该涵盖的投资品种包括股票、债券、商品期货、房地产和美元基金等不同资产类别。此前,公募FOF无法真正参与到房地产和商品期货等其他市场投资。

小结

近日,证监会通报了基金中基金的有关问题。证监会总结称,部分FOF在产品设计、投资管理等方面有进一步提升空间。FOF基金投资于货币基金的比例放宽,适应实际的基金投资。首批已经进入投资运作的公募FOF披露的2019年一季报显示,货币基金上的配置比例也大幅减少。另外,目前的公募FOF的产品标的确实相对缺失,此次公募FOF拓宽投资范围,有利于FOF资产配置。互通基金对国内公募FOF来说是重要补充。

问题:收益达不到预期目标费用率高

尽管业绩有所上升,公募FOF的规模依然总体处于缩水状态。首批FOF在去年规模下降六七成后,今年依然没有明显起色,除了海富通聚优精选由于权益资产上涨带来了规模微升,其余产品规模均进一步缩水。第二三批公募FOF在发行过程就面临成立压力,今年以来这一情形也并无明显好转。今年前三个月,12只公募FOF规模缩水了10亿元。FOF产品几乎处于停滞状态。

“公募FOF初始的业绩没有达到投资者预期收益6%以上的预期收益,很多投资者的投资忍耐度还是很短的。”大型基金公司渠道陈经理表示。

另外,公募FOF费率问题在推出的时候已经被业内提起。最初的公募FOF管理费为0.8- 1.2%、托管费为0.10- 0.25%。二三批公募FOF成立相对艰难,其费率急速下降,目前标准的费率结构为管理费0.6%,托管费0.15%。目前,前海开源裕源费率是FOF基金中较高的,费率最高是管理费1.2%,托管费为0.25%。

监管层已经看到公募FOF发展中的问题,并且要求公募FOF设定锁定期。对于费用等问题,监管层已经下文要求,公募基金差异化设计管理费率,让利给投资者。

投资建议

FOF部分底层资产是被动产品,比如ETF,所有收益全部来自于择时。基金经理对于择时调仓会强于普通投资者,对于一些买入后不愿花时间打理的投资者,公募FOF更加适合。另外,由于FOF主要功能在于资产配置与基金筛选,而且以追求长期收益为主,长期投资者更为合适。

类似于前海开源裕源、海富通FOF等主要投资的标的为偏股型基金,在整个A股市场出现大幅震荡的时候,不论选择哪只基金,穿透来看都是个股,基金合同又有仓位限制,不容易做到分散风险。

(文章来源:南方都市报)

(责任编辑:DF376)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1