热门:

又见证历史!5月油价涨超60% 创史上最大月涨幅

5月,油价迅速从极度悲观的4月行情中摆脱出来,原油市场走出了波澜壮阔的上涨行情。本月,SC07合约价格累计上涨10.66%,布伦特08合约价格累计上涨32.34%,WTI07合约价格累计上涨60.47%。

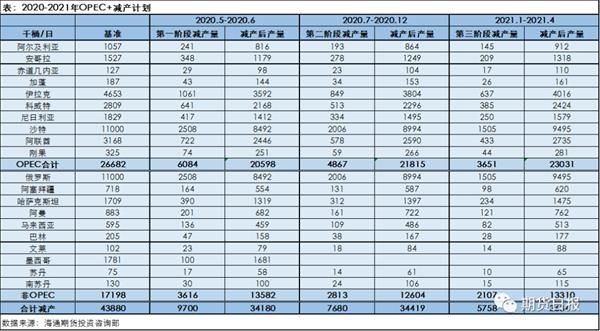

5月油价大幅上涨主要原因在于供给端的推动。5月,OPEC+开始执行其减产政策,协议减产规模达到了970万桶/天,如果算上美国等一些国家的自然出清,总的减产规模超过1100万桶/天。供给端的重要贡献是推动价格上行的主要力量,同时供给端的努力也让脆弱的市场看到了一线生机。

需求端方面,各国逐步开始放松管制复工复产,原油需求企稳回升。中国市场原油需求表现较好,直接推动了现货市场价格的快速回升。

值得注意的是,5月油价大幅上涨,没有出现任何回调修复,因而目前市场风险和不确定性依然比较大。周五市场在美国总统弱势的讲话下呈现出极大的入场积极性,原油大涨,黄金、VIX恐慌指数、人民币汇率急跌,虽然避险资产价格回落,但原油市场的整体风险度依然比较高,此时追多不确定性极大。

疫情发展情况仍至关重要

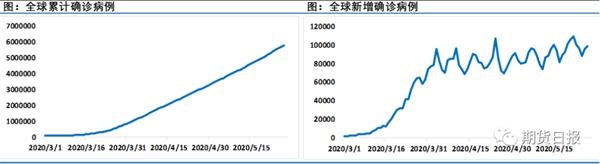

从全球疫情确诊病例情况的最新数据来看,新增确诊人数依旧维持在相对高位的水平,并没有出现任何的拐点,并且新增确诊人数时不时还会创造出高点出来。这种情况比较危险,目前全球累计确诊人数已经接近600万人,现存确认人数也达到了300万人,累计死亡人数36万人。这么高的确诊基数下,很难保证全球范围内的疫情不会二次暴发。一旦某一个环节松懈,那么我们就不得不重新面对这个糟糕的市场。

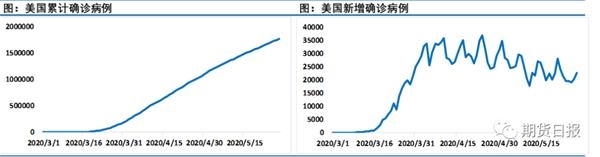

目前来看,欧美疫情虽然并没有得到有效缓解,但整体预期已经充分被市场吸纳,只要新增确诊人数不出现突然性的大幅增长,那么对于市场的影响也将会被逐渐淡化。不过,美国一些地区的疫情防控出现放松的迹象,不少民众又开始大规模的聚集活动,因此我们很担心美国的疫情会不会二次暴发。如果美国真的出现了疫情的二次暴发情况,那么将再度重挫原油价格。

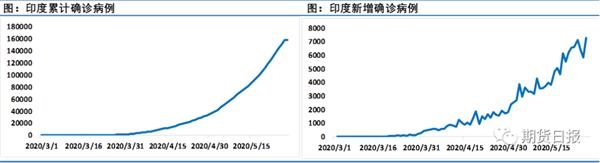

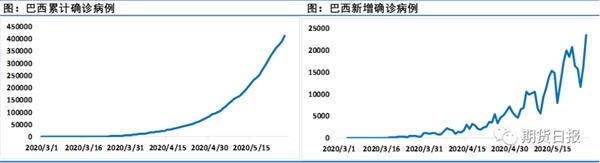

除此之外,印度和巴西是需要我们重点关注的地区。作为金砖五国之二,虽然从绝对数量上来看这两个国家需求的变化不如欧美国家大,但从往年对需求增量的贡献上来看,这两个国家的影响还是比较大。目前这两个国家的疫情发展都有失控的迹象,新增确诊人数不断的创出新高。目前巴西累计确诊已经达到了44万人,成为仅次于美国的全球第二大疫情地区。

事实证明,疫情对于经济的影响程度要远远大于经济危机,经济危机更多的是影响富人,而疫情却是无差别攻击,对于全人类的生产生活都产生了巨大的影响。目前已知的复工国家中,中国的管控相对有效,但其他国家的就很难保证。我们多次强调疫情决定需求,而需求将会决定原油价格上方的顶部区间,只要疫情一天不得到有效的控制,那么价格自然也就面临更多的压力。

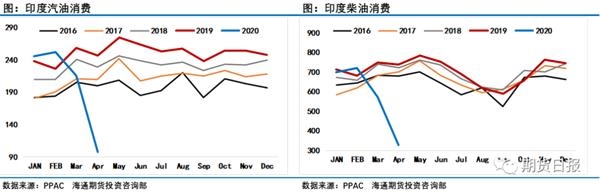

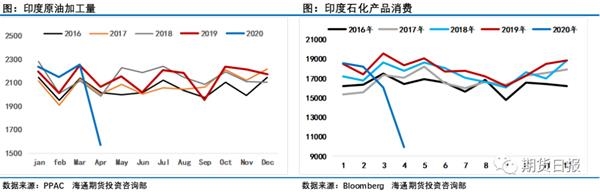

印度市场需求全线大跌

印度市场的需求已经不能用常规的词语来进行描述,疫情的冲击对于市场需求的影响远超预期。最新数据显示,印度4月汽油需求直接从高点下滑接近70%,柴油需求从高点下滑超过50%,远远超过了疫情对于其他国家的冲击。

原油加工量同样如此,印度2月原油加工量在223.6万吨/月,4月直线下滑至155.6万吨/月,下滑幅度超过40%。5月原油加工量预计将会比4月更加糟糕。目前印度部分地区防疫力量仍然不足,检测能力不够,印度也已经进入到了高气温的季节,部分地区部分时间企稳甚至超过了40度,然而疫情却依然凶猛,说明温度对于疫情的传播并不会有太大的抑制作用,这是最棘手的问题。

除此之外,印度正在遭遇26年来最严重的蝗虫灾害,一批又一批的蝗虫已经肆虐了至少5个邦。印度多地的粮食作物和蔬菜受到威胁,其中蝗灾严重的马哈拉施特拉邦目前是印度新冠肺炎疫情最严重的地区,确诊超过5万例。疫情的肆虐叠加蝗灾的到来使得印度市场有些不堪重负。

印度是我们能够直观地从数据上看出疫情对于需求影响的国家,在其他国家,疫情对于经济的冲击,对于原油消费量的冲击逻辑相同,因此在疫情尚未得到有效控制的前提下,原油需求的恢复将会是相当缓慢的。目前来看仅仅靠防疫力量很难彻底抑制住疫情的发展,只有寄希望于疫苗的到来时间能够从根本上解决。

美国市场恢复极其缓慢

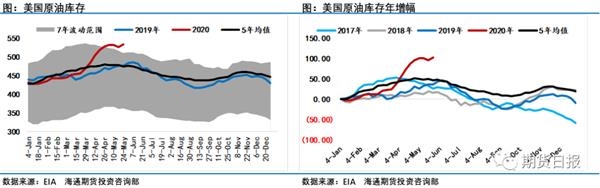

除了印度之外,美国市场是我们需要重点关注的对象。本期EIA的数据中,美国原油库存增加800万桶,一改前几期数据下滑的趋势。从原油库存的年增幅以及原油库存的季节性上来看,疫情改变了生活,更改变了库存的结构。

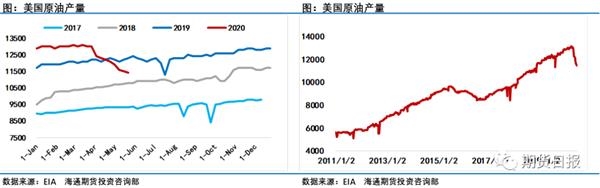

仔细分析数据后可以发现,美国原油库存的增长并不是因为需求和产量。本期的数据中,炼厂开工率和炼油输入均呈现出小幅回升的态势,并未出现明显的下滑。美国原油产量本期再次下滑了10万桶/天,延续了前几周产量下滑的趋势。令库存数据走差的真正原因在于美国原油进口大幅增加,本期数据商业原油进口720万桶/日,较前一周增加200.3万桶/日。

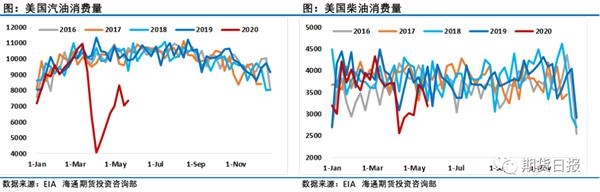

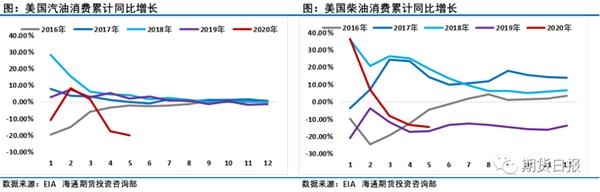

从美国汽油的消费量上来看,前期美国全封闭阶段,美国汽油消费直接从高点1100万桶/天下滑至400万桶/天,下滑幅度超过60%。柴油的情况相对较好,但近期仍处于往年同期水平之下。近期随着美国地区的解禁,疫情防控也有所放松,汽油需求缓慢恢复至700万桶/天附近,距离往年同期仍然有不小的差距。柴油需求也有所恢复,但恢复的速度比较缓慢。

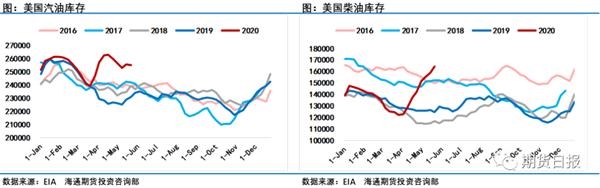

5月汽油累计同比下滑20%,柴油累计同比下滑15%。另外,库存水平方面,汽油库存大幅上行后开始慢慢进入到去库存的阶段,但柴油库存一直处于累库的阶段,除了与需求有关之外,也与柴油产量并未明显下滑有着直接的关系。

稳定市场还得靠供给端

需求端疲软无力,油价是否能够维持住还是要看供给端。目前OPEC国家并无太大的变数,减产挺价的意愿比较强烈,沙特表示将会自愿在6月份额外减产100万桶/天,并且还表示希望将970万桶的减产协议从6月底延长至12月底,足以见得其对于高油价的期待,因此,我们并不担心OPEC国家的减产执行率。

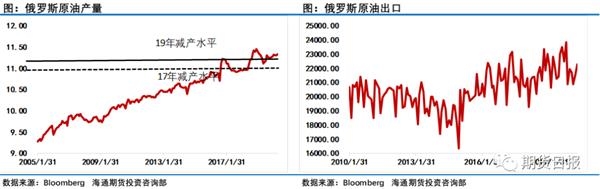

我们比较担心的是传统的减产“混子”选手俄罗斯,在此次的减产协议中,沙特和俄罗斯承担了同样重的减产任务,都计划将原油产量减产至850万桶/天。但两位消息人士表示,因执行OPEC+减产协议,5月1—19日,俄罗斯石油和天然气凝析油日产量降至942万桶。俄罗斯还表示,凝析油是一种轻质原油,不包括在OPEC+协议中,其产量在俄罗斯液态油总产量中相当于70万—80万桶/日,因此仅石油产量约为872万桶/日,这接近每日850万桶的OPEC+限产配额。俄罗斯4月石油和凝析油日产量为1135万桶,5月初平均日产量为943万桶。

在上一次减产过程中,俄罗斯为了凝析油的份额问题搞得很不愉快,俄罗斯表示减产协议中不应该包含凝析油,但其他产油国并不同意。这次俄罗斯依然不放弃,自我认定凝析油不在减产限额之内,通过文字游戏强行让俄罗斯的产量下滑至限额附近,“混子”选手再一次上线。

另外,俄罗斯能源部预计未来两个月全球石油供需将达到平衡。并表示全球供应已经减少1400万—1500万桶/日,预计目前石油过剩在每日700万—1200万桶之间。因此对于沙特提出的970万桶/天的减产限额从6月底延长至12月底的提议俄罗斯并不感兴趣,在原油价格从底部回升之后,俄罗斯只想着如何才能够恢复其原油产量。

需要注意的是,6月,OPEC+的减产执行量将会大于970万桶,因沙特等国家超额执行任务。但在7月份之后,OPEC+的减产额度将会换挡,从减产970万桶到减产768万桶,较初期原油产量上调200万桶,但是较实际的原油产量上调了300多万桶。

不过在7月份之前,市场至少可以在供给端的努力下维持市场处于相对强势的状态之中,供给端的努力持续给原油市场提供坚实的底部区间。7月份之后,我们需要再进一步评估需求的恢复程度是否足以让OPEC放松减产协议。从中长期来看,在市场不存在较大风险的情况下原油价格依然会保持上行趋势,中长期做多仍然是主逻辑。但短期来看,周五美国总统不痛不痒的讲话之后,市场的对于贸易摩擦的担忧有所消退,原油价格轻微的上破了顶部压力位。但从目前的市场来看,此次大幅上行之后谨慎追多,市场需要等到周一进行进一步的验证才能判定此次上行突破是否真的是构建新平台的开始。(作者单位:海通期货)

本文内容仅供参考,据此入市风险自担

(文章来源:期货日报)

(原标题:又见证历史!5月油价涨超60% 创史上最大月涨幅)

(责任编辑:DF318)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1