热门:

不受公募基金待见!小市值公司还有翻身机会么?

基金抱团取暖使得马太效应凸显,资金不断流向蓝筹股,小市值股票“无人问津”。但小市值公司并没有完全被机构拒之门外,还是有些优质的小市值公司被基金经理重仓持有。

近日,《你们30亿市值都不到,我们接待不了》这篇文章被刷屏。揭露了小市值公司被公募基金等主流投资机构边缘化的现状,流动性成为小市值公司的痛点。这样一来,小市值公司似乎陷入一个恶性循环,因为市值低而受到的关注少,从而更没有流动性。

小市值公司被边缘化

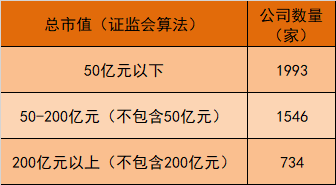

东方财富Choice数据显示,截至4月22日,A股上市公司共4273家,市值在50亿元以下的公司有1993家,几近占A股上市公司数量一半。其中,市值30亿元以下的公司有993家。

(数据来源:东方财富Choice 范围:全部A股公司)

从基金公司持仓情况来看,大部分基金会选择市值至少在50亿元以上甚至100亿元以上的股票。市值50亿元以下的股票鲜有机构持仓,更别说市值30亿元以下的股票,得到的关注就更少。

历史证明,中小市值股票中存在大量的投资机会,但为何近两年来没有受到投资者的重视?

“因为基金倾向于布局有稳定增长预期的企业,市值过小意味着公司的业务规模较小或盈利能力较弱,未来不确定性较大。同时,现在基金动辄募集规模百亿甚至千亿,投资这些小市值公司无法满足基金的流动性安排,或者只能买一点点,那其实没有多大意义,对基金净值贡献也不大。”沪上某公募人士对《国际金融报》记者坦言。

前海开源基金首席经济学家杨德龙对《国际金融报》记者表示,主要原因还是现在头部效应比较明显,往往龙头公司发展机会更多,中小市值公司很难成长起来。特别是现在市场的风险偏好较低,投资者比较注重风险,所以对于基金公司来说,基金经理更偏爱市值较大的公司。哪怕基金管理规模小,也更愿意配置一些市值较大的公司。

基金抱团取暖使得马太效应凸显,资金不断流向蓝筹股,小市值股票“无人问津”。究其原因,和基金经理的考核制度也有密切关系,向头部看齐的操作策略,能获得超额收益的几率更大。

“从基金考核看,基金管理公司和基金经理的稳定收益来源于管理费,在超额收益不确定或确定性下降的情况下,基金管理公司和基金经理把收益重心放到收取管理费上,而管理费的收益取决于管理规模,在比上不足的情况下,大家向下比有余比安全性,相对那些收益为负的,安全性高的基金受到投资者青睐,也造成了资金抱团取暖的投资策略。”独立经济学家王赤坤对《国际金融报》记者分析。

王赤坤指出,从基金操作策略看,基金管理公司和基金经理选择向大家或头部看齐。向头部看齐的操作策略,也造就了基金更青睐大市值蓝筹公司。

国内市场生态变化

数据显示,今年以来,市值50亿元以下的公司在机构调研中占比不到10%。而市值在100亿元到500亿元的公司最受机构关注,获机构调研占比超过30%。今年以来,小市值公司虽然也有被关注,但远远不及中市值和大市值公司。

随着注册制的实施,小市值公司的壳价值大幅下降,导致小市值公司关注度降低。同时,由于小市值公司的低流动性和发展的不确定性,得不到机构的青睐,因此有越来越边缘化的趋向。

奶酪基金董事长、基金经理庄宏东对《国际金融报》记者表示,因为注册制下,上市门槛相对降低,小市值公司越来越多,壳资源不再稀缺,以前资金可以通过炒壳获利,现在也不复存在了。大的行业龙头强者恒强,而很多小市值的公司确定性、稳定性都不好,因此机构不太青睐。

“具备行业领先优势、业绩稳定且高速增长的小市值公司还是会受到资金青睐。如果不从公司的发展角度看,常年增长缓慢且盈利较低,小资金未来都不会关注,更别说大资金。”乾明资管基金经理白易对《国际金融报》记者表示。

安信证券在研报中指出,从ROE(净资产收益率)看,市值50亿元以下公司中,数量最多的是ROE小于3%的公司。总体而言,这些公司盈利能力较弱,有大量公司无法盈利。从估值水平看,PE(市盈率)分布呈现两极分化。大市值企业的确在盈利能力上较为突出,高ROE区间内的企业数量显著更多,而这种盈利能力也一定程度上被估值所反映。

“小市值公司‘一直做不大’,反映市场对这类公司整体认可度不高。而作为行业龙头企业,市值一般都不小。基金在选择配置标的时,对公司盈利稳定性和成长确定性存疑虑。随着注册制及配套改革推进,国内资本市场生态和投资者理念都在变化中,市场优胜劣汰机制发挥作用,基金更青睐基本面、成长性兼具的资产标的。”光大银行金融市场分析师周茂华在接受《国际金融报》记者采访时表示。

挖掘小市值公司投资机会

小市值公司并没有完全被机构拒之门外,还是有些小市值公司被基金经理重仓持有。

天风证券研报指出,在2020年四季报中,有83只小市值股票被基金经理纳入重仓股。隆盛科技被6位基金经理重仓持有,运达股份和海利得被5位基金经理重仓持有,激智科技和阳谷华泰等股票被4位基金经理重仓持有。

还有的被基金重仓的小市值公司,今年以来市值得到飞速增长,海利得和欧科亿在2020年底市值分别为47.82亿元、27.24亿元,现在市值已经突破50亿元大关达到74.48亿元、55.26亿元。

从基金一季度报来看,价值投资的代表中庚基金旗下两只基金都配置了市值26.45亿元的振江股份和市值37.54亿元的永艺股份,且均进入了前十大持仓股票。

市值36亿元的健盛集团和市值25.88亿元的华辰装备均被中泰星元价值优选所配置。

中庚基金基金经理丘栋荣此前在接受《国际金融报》记者采访时表示,“中小市值公司”并不等于“小公司”,低估值价值投资策略买的始终是那些业绩不错、风险较小、估值便宜的公司,而不是故意要去买中小盘股,只是依据这一策略体系去挖掘股票,落脚点刚好在这些中小市值公司上。现在很多小市值公司基本面风险是在降低的,业绩增长也非常好,很多公司都是各细分领域的龙头,只是市值小而已。

有一些优质的小市值公司还是有上涨空间,有被资金关注的机会,值得深入挖掘。

“并不是所有的小公司都没有机会,例如刚上市的或者上市不久的,处在行业赛道高速发展的企业,还是会被资本青睐的。因为所有的大公司都是从小公司成长起来的,所以并不是所有小公司都没有上涨潜力。”把脉投资总经理许琼娜对《国际金融报》记者表示。

庄宏东认为,对于小市值公司的投资价值,还是有一些优秀的小而美公司被错杀,要挖掘这些公司,需要非常细致的基本面研究。今年以来,有一些优质的小市值公司涨幅不错,所以还是有投资机会的。

优质的小公司专心做好自身经营,提升内在价值,等到周期或板块轮动可能会得到资金的青睐。

“想要赢得基金公司青睐,小市值公司首先要做的就是练就扎实的基本功,不断稳定地扩大市场份额,提高营业收入、毛利率和净利润,提高行业地位,提升内在价值。”巨泽投资董事长马澄对《国际金融报》记者表示。

王赤坤认为,资金投向大市值蓝筹公司,会造成这些公司的估值过高,收益空间变小,于是一些次级优质公司会得到资金青睐。而优质的小公司只能等待周期或板块轮动,平时专心做好自身经营,不用关注短期股价走势。长期看,资金依然青睐经营业绩看好的公司。

(文章来源:国际金融报)

(责任编辑:DF528)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1