热门:

成长风格布局正当时?专访招商基金李湛:短期需关注估值与业绩匹配风险

6月28日,沪指站上3400点,资金仍然涌向电力设备、电子、军工、汽车等大幅反弹的成长性板块。

A股自4月27日探底后开启反弹模式已有两月时间,多次走出独立行情。但反弹期间,市场对A股的信心表现不一,信心脆弱者容易踏空,失去此波反弹机会。

沪指冲上3400点背后的动力为何?后市需要注意什么风险?当前板块轮动活跃下,投资者如何持仓布局?

招商基金研究部首席经济学家李湛在接受《国际金融报》记者专访时表示,下半年整体市场中枢将向上。中长期看好高景气有望延续的成长风格,但短期需要关注成长风格估值与业绩匹配的风险。

持续两个月强势反弹

自 4月27日以来,A股持续震荡反弹两个月,期间沪指回暖超18%重返3400点,创业板指更是在成长性板块强势反弹带动下涨了逾32%。尤其是在外围股市大跌下,A股数次走出“独立坚挺”行情。

那么,在全球资本市场弱势波动的大背景下,为何近期A股市场能够表现强势?

从盈利、流动性、估值角度,李湛向《国际金融报》记者分析:

一是增长底部回升的确定性以及上市公司盈利的修复。在全国疫情形势逐步好转后复工复产加速推进下,经济增长走出底部,固投支撑,制造业投资维持高景气、基建投资企稳,消费小幅改善,叠加地产调控放松政策效果初步显现。此外,国内经济底部回暖带动上市公司盈利修复的确定性进一步增强,两者给予了市场强力支撑。

二是宏观、微观流动性均充裕。在稳增长政策效果观察期内,货币政策给予了总量与结构的双支撑。自4月以来资金面充裕状态不断被证实,短期资金利率保持低位窄幅震荡,市场成交额不断放大、北向资金持续积极流入、股票型基金发行只数回暖上升,市场资金无忧。

三是A股整体估值处于历史较低位置,具备良好安全边际。2022年开年至4月期间,A股处于持续回调,总体回调幅度使得重要指数已处于其历史估值较低水平、配置价值凸显,叠加前期恐慌情绪也得到了充分的释放。而在4月底中央政治局会议明确了努力实现全年经济增长目标后,市场开启持续上涨。

电力设备、汽车反弹超56%

与2020年反弹行情有所相似的地方在于,疫情是影响市场的主导因素。相比之下,2022年市场除了面临疫情不确定性外,还要面临美联储加息等外围市场带来的扰动风险。在经历了多重因素导致的大跌后,以及股市仍面临其他因素带来的波动,今年这波反弹强度略超出市场预期。

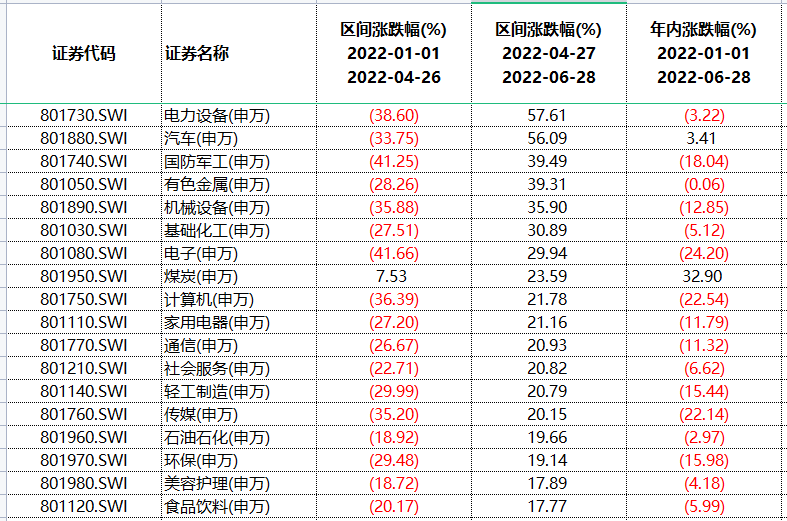

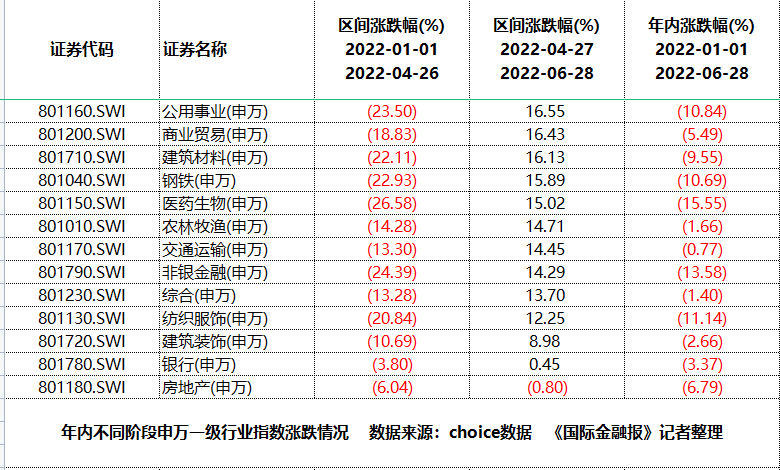

板块方面,成长性板块“大涨大跌”,反弹前电力设备、汽车、电子、军工等相比其他板块下跌幅度较大。Choice数据显示,年初至4月26日期间,电子、国防军工(申万)行业指数跌幅均超过41%,电力设备、计算机、机械设备、传媒、汽车(申万)行业指数跌幅也超过30%。

但在此波反弹行情中,这些板块也实现了强势反弹。4月27日至今,电力设备、汽车(申万)行业指数反弹超过56%,国防军工、有色金属、机械设备、基础化工反弹超过30%,电子、计算机反弹超过20%。

踏空者还能入市吗

对于5月前割肉,近两个月又踏空的投资者而言,无疑是“怀疑人生”。当下,投资者需要注意哪些风险?又该如何把握持仓布局投资机会?

“后续市场的风险点在于短期成长风格估值与业绩匹配度存在分歧。”李湛向《国际金融报》记者坦言,尽管中长期看好高景气有望延续的成长风格,但短期需要关注成长风格估值与业绩匹配的风险。自5月初以来成长风格持续反弹,其中电力设备、国防军工、计算机涨幅非常可观。但考虑到成长风格近期已累计较高涨幅,远超其余三大风格,同时考虑到在全球科技成长板块大幅下挫的背景下,A股成长风格的相对独立行情存在隐忧。

但李湛也说,下半年整体市场中枢将向上。原因主要有以下几点:

一是经济增长持续向上。经济增长将延续修复,尽管修复弹性还存在不确定性,但我们认为三季度是全年增长的高光时刻的确定性较强。

二是流动性充裕对市场形成支撑。当前仍处于稳增长政策效果观察期内,流动性的支撑仍在。利率预计将呈现短端低位、长端缓升的状态,微观流动性好转持续的概率较大。

三是风险偏好平稳。7月底中央政治局会议将对下半年经济工作定调安排,我们预计7月底中央政治局会议对政策的定调将延续较为积极的态度,风险偏好平稳对市场形成支撑。

在后续配置上,李湛提出建议,一是短期布局疫后复苏下的食品饮料、出行链条。在疫后修复延续的大背景下,修复方向有望逐步过渡至线下消费。受益于常态化核酸频率降低、消费意愿提振、需求集中释放下的服务类出行链条,具体关注高速公路、酒店餐饮、公交、机场、旅游景区等领域;以及景气有望持续改善,估值修复空间较大的食品饮料。

二是中期布局地产上下游。随着地产调控放松政策效果的逐步显现,重点关注需求回暖拉动下的地产上游(水泥、玻璃、钢铁等建材);促消费政策发力叠加政策催化的地产下游(汽车、家电、家居等);以及有望步入“景气改善+政策放松”上涨模式的地产开发及服务商。

三是成长依旧是中长期优质赛道。中长期看好成长风格“强者恒强”,短期需关注成长估值业绩匹配度分歧加剧。中长期看好高景气有望延续的电力设备、电子、军工;以及随着平台经济监管回归常态化,估值有望持续修复的互联网。

(文章来源:国际金融报)

(原标题:成长风格布局正当时?专访招商基金李湛:短期需关注估值与业绩匹配风险)

(责任编辑:93)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1