热门:

公司净利润三年大增273% 旗下权益类基金却“全军覆没” 交银施罗德能否打破“公司挣钱基民不挣钱”魔咒?

自交银施罗德2005年成立以来,历届总经理任期时间平均为四年。2019年2月,公司原副总经理谢卫被选为担任总经理一职。如果按照四年任期来计算,那么谢卫在交银施罗德的第一个总经理任期即将届满。

要知道,当年阮红宣布离职的时候,新任总经理的选聘工作就持续了将近4个月。现在谢卫总经理任期将至,公司对于下一届候选人是否已经落实?如果尚未落实,又是否还会像上次那样间隔小半年才确定最终人选?对此,11月15日,《华夏时报》记者向交银施罗德基金发送采访函并多次致电,但截至发稿,对方仍未回复。

但不得不说,在谢卫的带领下,交银施罗德基金近几年在快速进步甚至赶超其他银行系基金公司。《华夏时报》记者梳理数据发现,公司管理规模从2018年末的1547.26亿元攀升到了2022年9月末的5854.29亿元,近四年时间增长了278.36%;旗下基金也由2019年初的89只(A/C份额分开计算)增长到了目前的190只,数量上翻了一番;同时,净利润也在逐年攀升,由2018年末的4.78亿元增长到了2021年末的17.86亿元,三年时间增长了273%,赶超早年大幅领先的招商基金和建信基金。

尽管进步很大,但目前交银施罗德还是有很多问题亟需改善。《华夏时报》记者发现,公司投研人员紧缺,“一拖多”现象很严重。此外,在公司净利润飞速增长的同时,今年以来交银施罗德旗下所管理的基金业绩表现黯淡,尤其是主动权益类产品,年内收益几乎全部为负。对于交银施罗德目前面临“公司挣钱、基民不挣钱”的原因和后续改善措施,公司并未正面回复。

规模数量双双提升,投研人员“一拖多”现象仍未解决

公开资料显示,交银施罗德成立于2005年,由交通银行、施罗德投资管理有限公司、以及中国国际海运集装箱(集团)股份有限公司共同发起设立,三方持股比例分别为65%、30%、5%,注册资本为2亿元,是国内第一批银行背景的基金公司之一。

2019年2月,谢卫接替阮红担任总经理一职。在谢卫的带领下,交银施罗德基金近几年在慢慢走上坡路。

2018年以来,交银施罗德基金每年都获得“金牛基金管理公司”奖项。记者统计发现,公司已经七次获得该项大奖,也已连续四次蝉联此项殊荣。排名显示,截至11月15日,交银施罗德基金管理规模为5854.29亿元,在195家公募基金中排名第16;旗下基金总数为190只,排名为第25;基金经理人数32名,位列公募基金第25位。

交银施罗德基金管理规模也在逐年攀升。天天基金数据显示,从2018年末到2022年9月末,公司在管基金规模由1547.26亿元攀升到了5854.29亿元,近四年时间增长了278.36%。同时,旗下基金数量也翻了一番。2019年初公司旗下基金只有89只(A/C份额分开计算),而截至目前,公司在管产品共计190只。

虽然基金规模和数量齐升,但与其他银行系基金公司相比,交银施罗德在规模和数量上仍存在较大差距。数据表明,截至2022年9月30日,交银施罗德公募基金管理规模为5854.29亿元,旗下基金数量为190只。同期,工银瑞信管理规模为8334.53亿元,各类型基金为383只,管理规模和数量大约是交银施罗德的两倍;招商基金管理规模为8025.07亿元,旗下基金共有469只;建信基金管理规模为7760.01亿元,在管基金数量为250只,也都远高于交银施罗德。

从基金种类来看,谢卫在职期间,交银施罗德以往存在的重固收轻权益问题得到了改善。截至2022年9月末,该公司旗下货基规模为2031.56亿元,占总规模比例为34.7%。在非货基产品中,公司主动权益类基金(普通股票型、偏股混合型、灵活配置型、平衡混合型基金)产品规模有1756.83亿元,占总规模比例为三成。

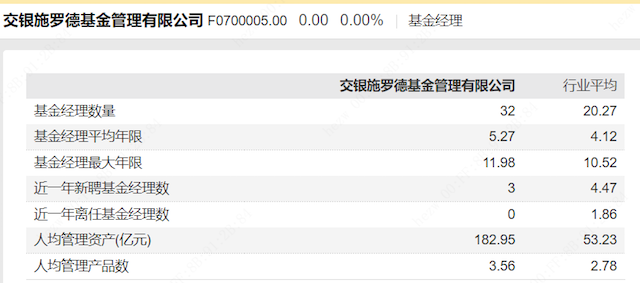

纵观交银施罗德的基金经理阵容,数量上呈扩大趋势。Wind数据显示,公司一共有32位基金经理,人均管理产品3.56只(A/C份额合并计算),高于行业平均值2.78只;人均管理资产182.95亿元,高于行业平均值53.23亿元;基金经理平均任职年限为5.27年,高于行业平均4.12年。

值得注意的是,谢卫在职期间通过起用新手基金经理的方式,稍微缓解了公司投研人员紧缺的问题,但目前交银施罗德投研人员“一拖多”现象还是很严重。截至11月15日,在32位基金经理当中,有17位基金经理管理着3只(A/C份额合并计算)以上产品,魏玉敏、王艺伟、邵文婷、黄莹洁、季参平、于海颖、韩威俊、陈俊华这8位基金经理目前管理基金数量超过5只。

理论上,一位基金经理专注管理一支产品是最理想的状态,但在实际经营中基金公司“一拖多”现象却普遍存在。业内人士对《华夏时报》记者表示,造成这种现象的主要原因还是行业人才资源稀缺,基金公司培养人才的速度跟不上新产品的发行速度,公司培养一位优秀的基金经理不仅需要投入大量的成本和资源,而且还要有较长的时间进行经验积累。

事实上,基金公司投研人员管理产品数量过多会产生不利影响。业内人士表示,“一拖多”会分散基金经理的精力,对不同策略的产品业绩影响不尽相同。对于固定收益和指数类产品,由于基金经理自身操作空间不大,因此“一拖多”对产品业绩影响也不会太大。对于主动权益类产品,就非常依赖基金经理的主动管理能力,“一拖多”将导致基金经理精力分散,容易造成顾此失彼,一旦遭遇极端行情可能导致多支产品同时产生较大的负面影响。

权益类产品几乎“全军覆没”

此外,记者还发现,在谢卫担任交银施罗德基金总经理的这三年多时间当中,公司净利润和总资产都在逐年攀升。交通银行公布的年报数据显示,2018年至2021年,交银施罗德基金的净利润分别为4.78亿元、5.89亿元、12.6亿元、17.86亿元。同时,净资产也在逐年增加。2019年至2021年,交银施罗德基金总资产分别为46.05亿元、60.18亿元、69.99亿元,净资产分别为36.29亿元、47.38亿元、57.24亿元。

相比2019年末,公司的净利润增加了两倍。可以明显看到,作为中国第一批银行背景基金公司之一,交银施罗德正在赶超其他银行系基金公司。数据显示,2019年末,招商基金净利润为8.03亿元,远超交银施罗德的5.89亿元;而到了2021年末,招商基金净利润为16.03亿元,已经低于交银施罗德的17.86亿元。同样地,2019年末,建信基金净利润为12.38亿元,为当时交银施罗德的2.1倍;到了2021年年末,建信基金净利润为11.55亿元,交银施罗德已经大步超越,净利润是该基金的1.5倍。

虽然进步飞快,但距离银行系基金龙头差距还是很明显。年报数据显示,2021年末,工银瑞信基金净利润27.94亿元,总资产176.27亿元,远高于交银施罗德。

在公司净利润飞速增长的同时,今年以来交银施罗德旗下所管理的基金业绩表现黯淡,尤其是主动权益类产品,年内收益几乎全部为负。

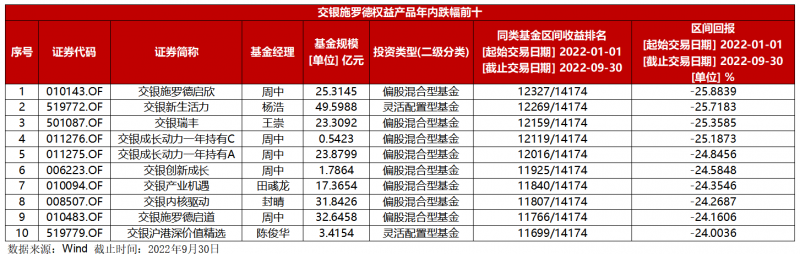

Wind统计数据表明,截至9月30日,交银施罗德主动权益类基金有77只(A/C份额分开计算),除了杨金金旗下的交银施罗德启诚之外,其余75只产品年内收益全部为负,接近于“全军覆没”。其中,跌幅在10%以上的有55只,跌幅超过20%的产品有24只。周中的交银施罗德启欣、杨浩的交银新生活力、王崇的交银瑞丰跌幅在前三,今年截止9月30日区间回报分别为-25.88%、-25.72%和-25.36%。

权益基金业绩吃力的同时,交银施罗德迷你基金问题同样不容忽视。截至2022年9月末,该公司旗下规模低于2亿元的迷你基金高达46只(A/C份额分开计算),其中42只基金规模低于1亿元,32只基金低于清盘红线5,000万元,占比总基金数量的16.84%。

一边是公司净利润逐年增加,另一边则是旗下权益类产品业绩几乎为负,交银施罗德目前的现状是“公司挣钱基民不挣钱”。此外,公司旗下迷你基金数量也较往年增加了不少。

值得一提的是,自交银施罗德2005年成立以来,历届总经理任期时间平均为四年。2019年2月,公司原副总经理谢卫被选为担任总经理一职,接替现任董事长的阮红。如果按照四年任期来计算,那么谢卫在交银施罗德的第一个总经理任期即将届满。

当年阮红离职手续还在办理时,新任总经理的选聘工作就持续了将近4个月。一直到2019年2月28日,交银施罗德基金新任总经理人选才最终敲定,公告宣布阮红因工作需要离任总经理一职,只担任公司董事长,公司原副总经理谢卫出任总经理一职,变更日期为2019年2月7日。

总经理是一家基金公司的“灵魂人物”,总经理的新上任和离任,都会对基金公司的发展方向、经营决策等产生重大影响。业内人士认为,“这个岗位本身挑战非常高,短时间要找到真正合适的人选并不容易。基金公司总经理对内要与股东做好沟通,协调公司各种内部矛盾,做好基金业绩的同时,还要做好团队建设管理,保持投研团队的稳定性,留住优秀人才。如果职位长时间空缺,公司内部群龙无首,团队凝聚力下降,不仅短期内经营管理会受到影响,而且会失去长期发展的具体方向。”

谢卫总经理任期将至,那么,公司对于下一届候选人是否已经落实?如果尚未落实,交银施罗德又是否还会像上次那样间隔小半年才确定最终人选?对此,《华夏时报》记者向交银施罗德基金发送采访函并多次致电,但截至发稿,对方仍未回复。

(文章来源:华夏时报)

(原标题:公司净利润三年大增273%,旗下权益类基金却“全军覆没”,交银施罗德能否打破“公司挣钱基民不挣钱”魔咒?)

(责任编辑:73)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1