热门:

临近年底 债市更容易赚钱吗?

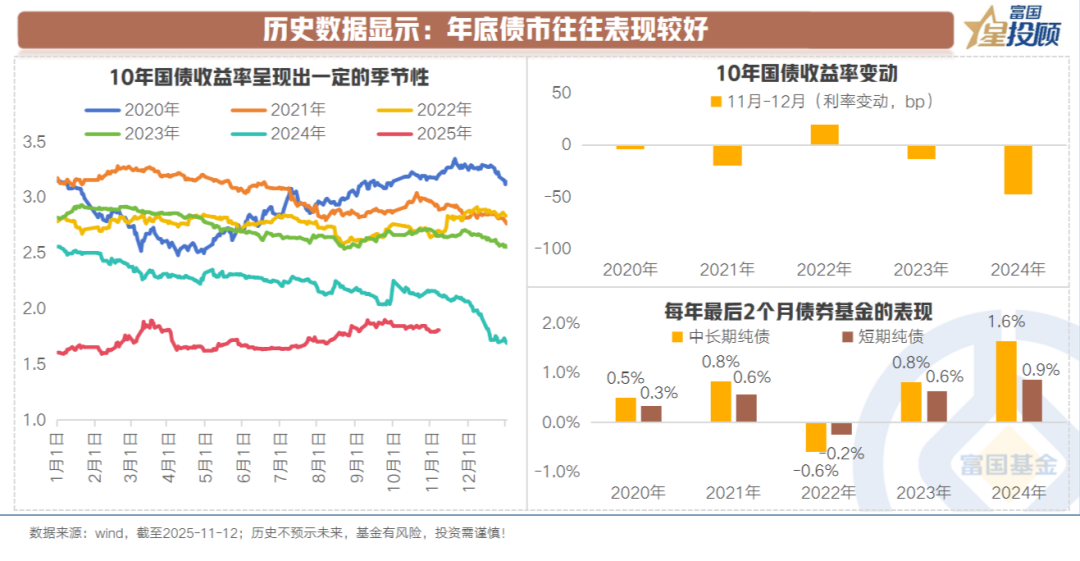

历史数据显示,债市往往在年底这段时间表现较好。

过去5年时间里(每年11月-12月),有4年债基都获得了正收益,胜率高达80%。

那么,

1)债市为何呈现出这样的特征?

2)今年又能否再度期待跨年行情?

本文聚焦于这2个问题的探讨。

(一)债市往往年底走强的2个理由

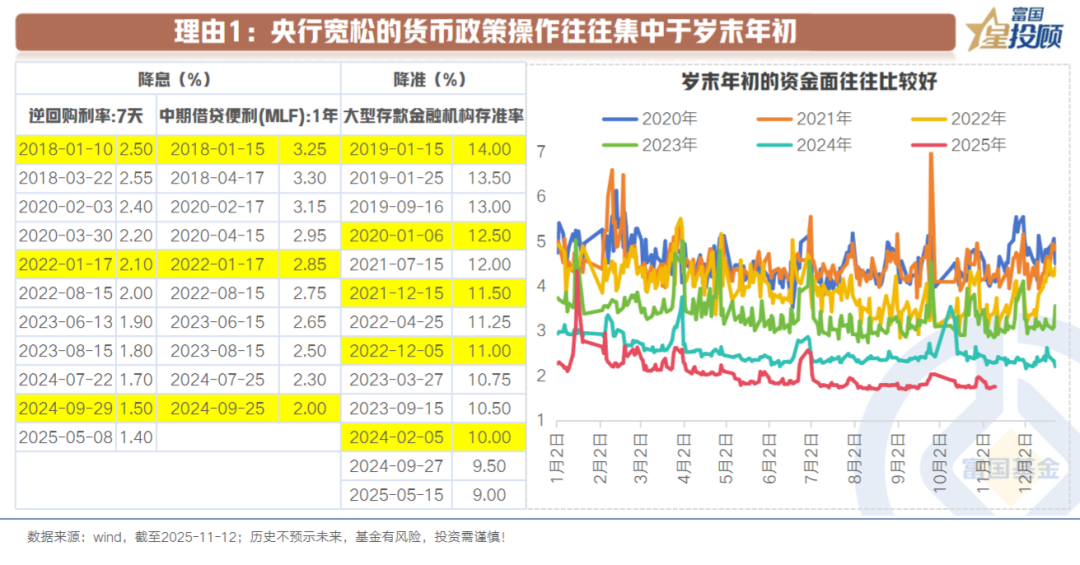

1)理由1:央行宽松的货币政策操作往往集中于岁末年初

梳理央行货币政策的时间特征,会发现:降准、降息这些宽松政策的操作时点往往集中于岁末年初。从背后原因来看,主要在于3点:

一是,为下一年度经济稳定增长提供货币金融环境支持。每个年末都是制定来年经济工作目标的时点,央行通过降准降息引导金融机构加大信贷投放,支持经济发展。

二是,季节性流动性需求增加。年末和年初是银行体系流动性需求较为集中的时期,银行需要应对跨年资金安排。

三是,外部环境配合,汇率约束小。年底往往是结汇高峰期,对人民币汇率形成支撑。

宽松的货币环境为债市提供了良好的基础。

2)年末供需格局更有利

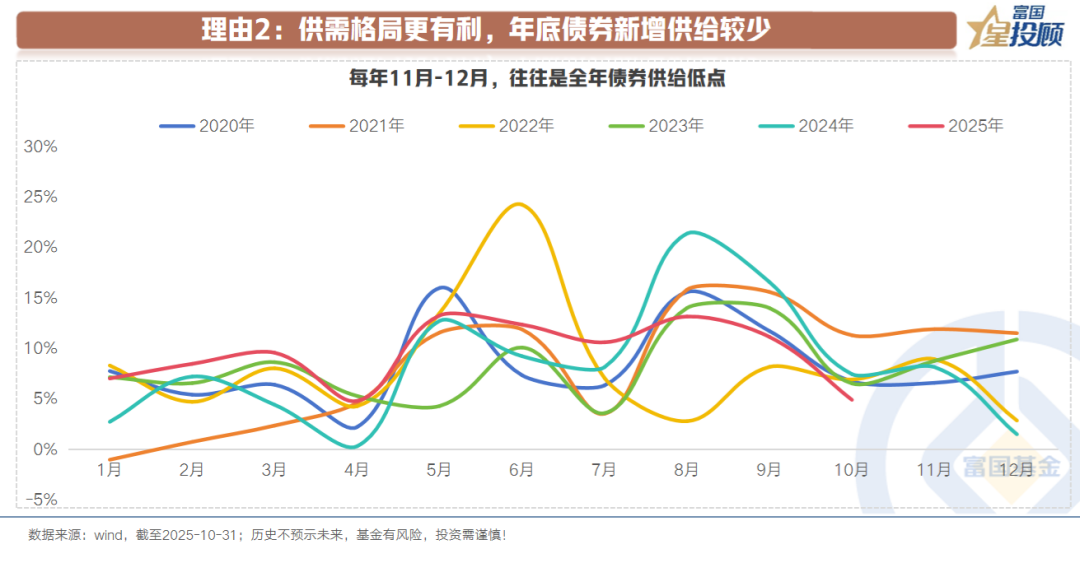

①年底债券新增供给较少

根据历史数据,我国债券发行通常呈现"二三季度高、年初年末低"的特征。特别是政府债券供给,往往在8-9月达到高峰,而进入四季度后明显减少。

从背后原因来看,主要在于财政预算执行进度和稳增长政策发力要求。根据财政部安排,全国新增政府债券额度在1-10月完成90%以上的额度。对应地,稳增长政策通常在上半年发力,而四季度更多是政策效果的观察期和来年政策的酝酿期,新增债券供给相应减少。

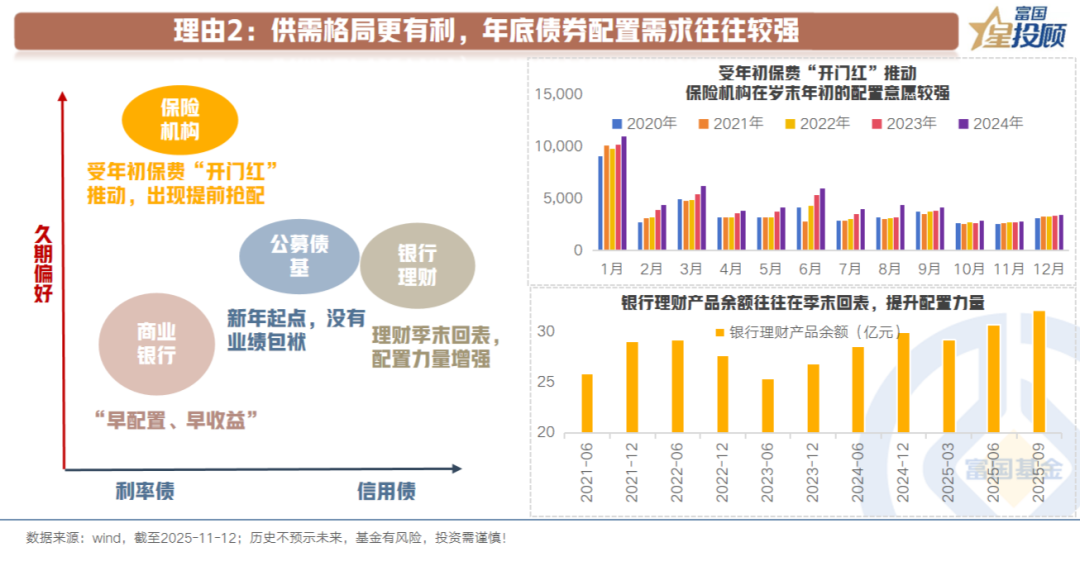

②年底债券配置需求往往较强

从机构行为特征来看,年底配置意愿往往比较强。分机构来看:

保险:一季度是保险保费收入的传统旺季,这种负债端的季节性特征使得保险机构在年底需要提前配置资产,为来年的资金运用做好准备。

银行理财:银行在年末面临存款考核等压力,资金面相对紧张,但跨年后资金会重新回流,机构倾向于在年底提前布局,为来年的"开门红"行情储备资产。

商业银行:从票息收益来看,年度视角下“早配置、早收益”。

交易盘:年初迎来新的业绩考核期,交易意愿也通常较强。

(二)今年跨年行情可以期待吗?

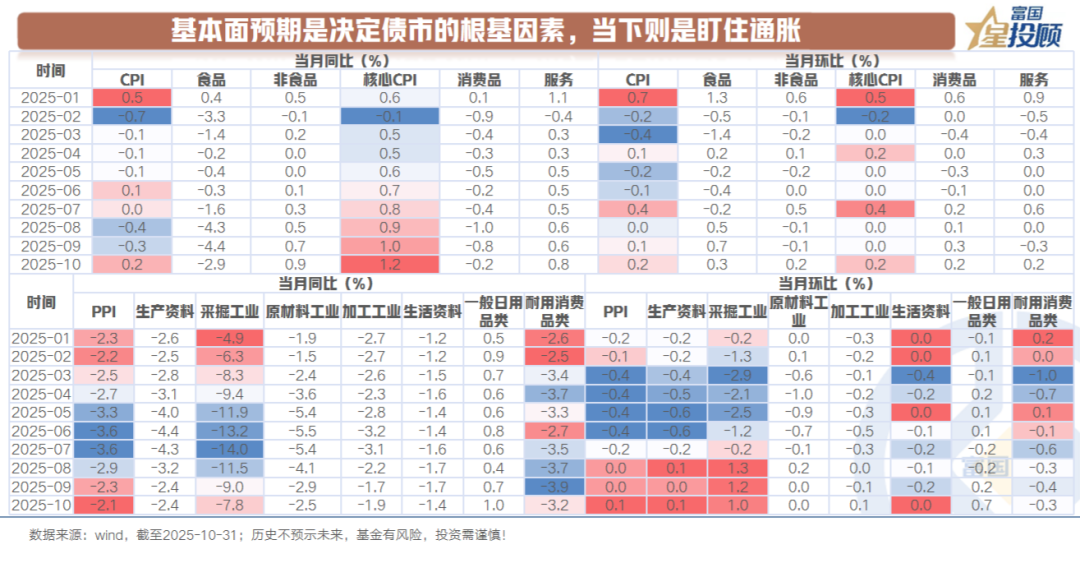

1)基本面预期是决定债市的根基因素,当下则是盯住通胀

过去5年时间里,债市在2022年底的表现并不好。核心原因在于:当时基本面预期(防疫政策和地产政策双双放开)出现了明显的改善。

因此,对于债市而言,所谓的跨年行情是建立在基本面预期相对平稳的情况下的。

聚焦于当下,基本面现实依旧支撑债市。但值得关注的变化是:10月的通胀数据出现小幅改善。主要是反内卷政策效用的显现,需求端目前还相对疲弱。后续需核心盯住通胀数据的变化。

2)如何衡量当前债市的估值?

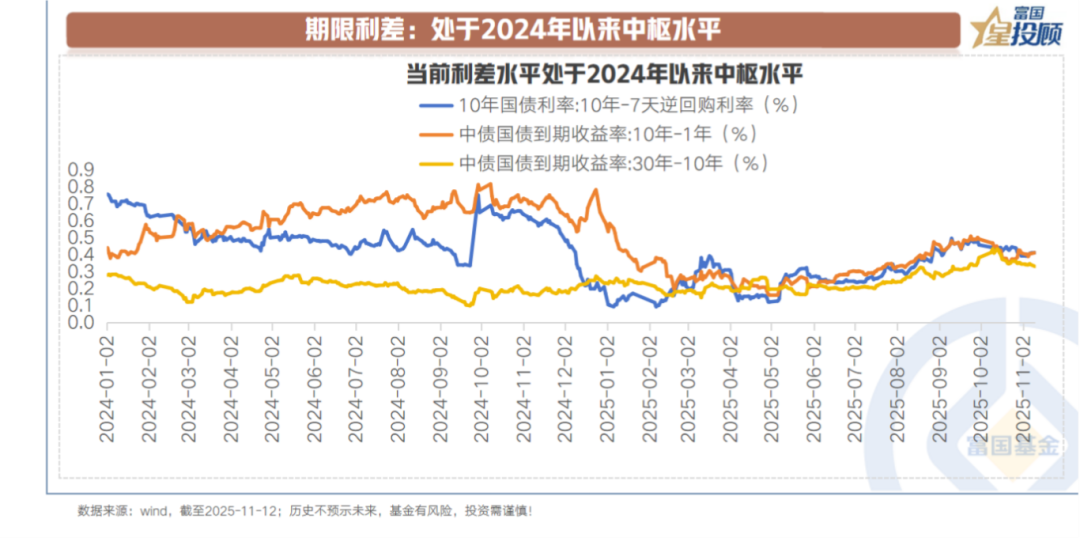

①期限利差视角:处于2024年以来中枢水平

当前10年国债利率与7天逆回购利率的利差为41bp,处于2024年以来43%分位。因此,当前10年国债利率想要进一步大幅下行,需要降息预期再度打开。短期来看,可能性相对有限,需要持续观察。

当前30年国债利率与10年国债利率的利差为33bp,处于2024年以来93%分位。底层原因在于,30年国债这种长久期债券利率往往受市场风险偏好的影响大,去年9月份以来股市情绪反转,带动二者利差中枢不断上移。因此,对于这种超长久期债券而言,不可以单看利差变化,还需关注市场风险偏好变化。

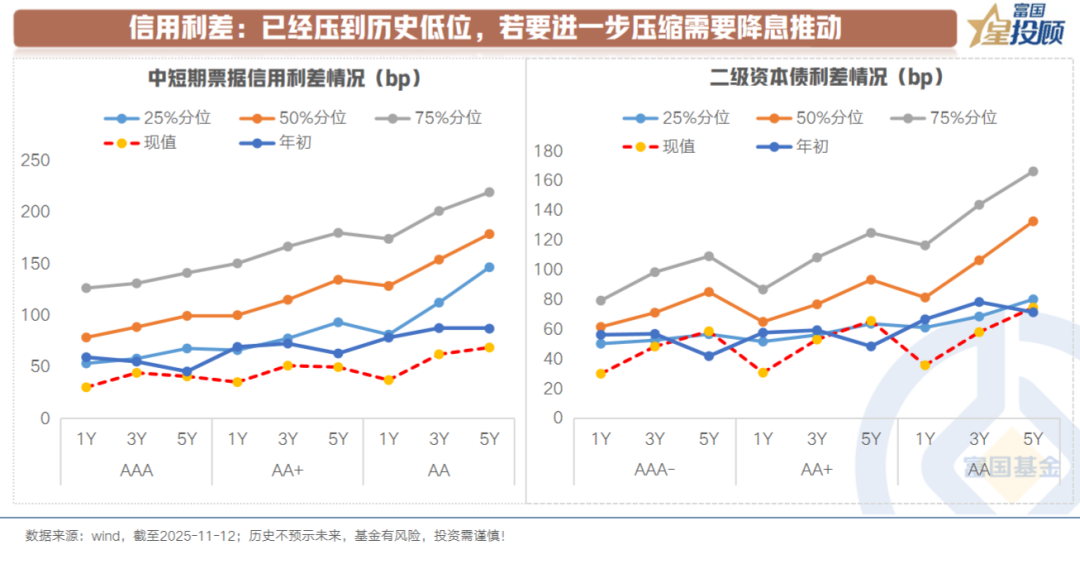

②信用利差视角:处于历史低位,进一步压缩空间有限

当前各品种信用债的信用利差,相较于年初低位进一步压缩。5年低等级二级资本债小幅走阔,但仍处于较低的位置。

在基本面预期平稳的情形下,信用利差或保持窄幅波动。若想要进一步压缩,则需要利率债利率进一步下行,底层仍是回到了降息预期能否再度打开的问题。

(三)策略应对

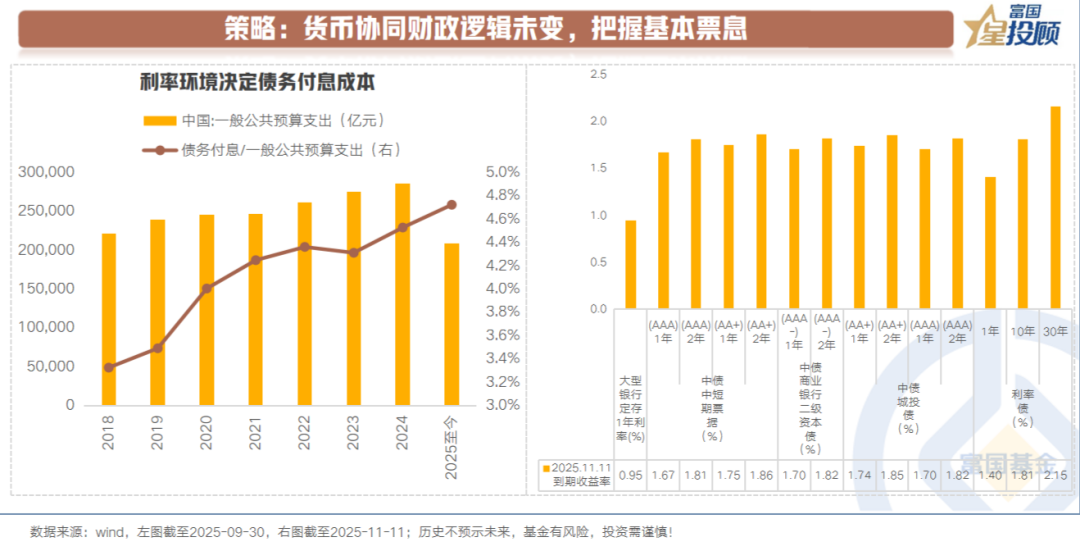

1)货币协同财政逻辑未变,把握基本票息

对于当前债市而言,无论是近期央行重启购债,还是当前基本面现实要求,货币协同财政发力的逻辑不变。底层原因则在于:利率环境决定稳增长发力成本。可以看到的是,2025年前三季度债务付息占公共预算支出比例已超去年全年。

因此,这点或决定了利率短期向上波动的幅度有限。策略上,把握基本票息。

2)波段难度提升,短期性价比减弱,等待新的机会和催化

可以看到,今年债市呈现的特点是:波动幅度相对有限,但波动频率提升。这意味着:波段策略的难度显著提升。一旦时机选择不对,资本利得是负向贡献。

但同时可以看到,利率波动点位整体呈现“上有顶下有底”的状态,本质仍是当前宏观环境对相对平稳的利率环境有诉求。

因此,沿着波动上下沿做波段的性价比相对更高。当然,仍具有不确定性。当前而言,经过前期的修复,10年国债利率从阶段性顶部回落至中枢位置。短期波段性价比减弱,或需等待新的机会和催化。

(文章来源:富国基金)

(原标题:临近年底,债市更容易赚钱吗?)

(责任编辑:66)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1