热门:

券商发债融资刷新历史纪录 年内发行规模1.71万亿

在流动性宽松与业务扩张需求的双重驱动下,券商债权融资正以前所未有的速度推进。数据显示,截至12月1日,券商已合计发行债券923只,同比增长46.97%,合计发行规模超1.71万亿,同比上升44.94%,并创下历史新高。

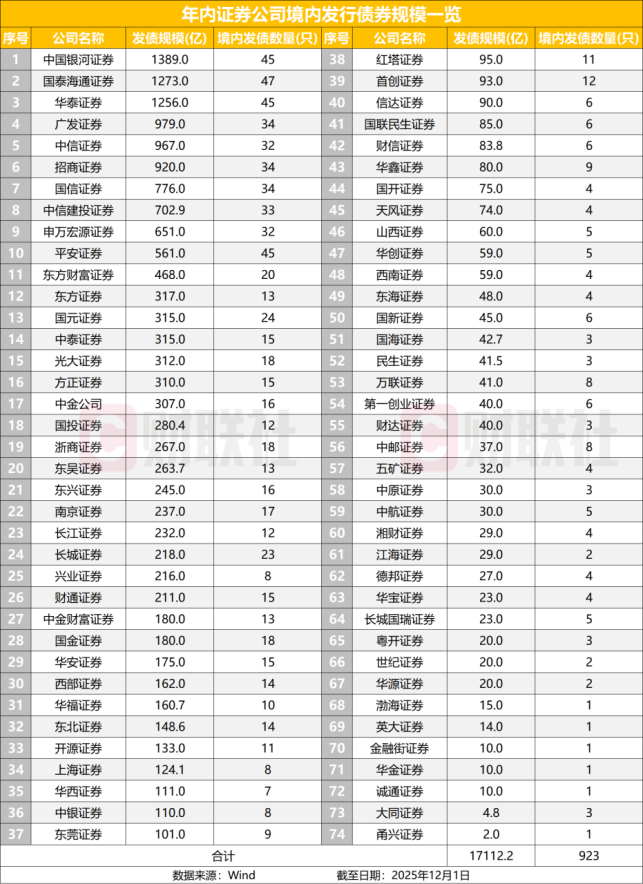

从发行规模来看,有3家券商的发债规模超千亿,分别是银河证券、国泰海通证券、华泰证券。10家券商发债规模超过500亿,37家券商发债规模超过100亿。

从票面利率来看,券商发行债券的票面利率普遍低于3%。其中票面利率最高的是大同证券发行的证券公司债“25大同C21”,票面利率为4.8%,票面利率最低的是中金公司发行的证券公司短期融资券“25中金公司CP005”,仅为1.52%。

年内发债超1.71万亿,创历史新高

Wind数据显示,截至12月1日,74家券商已累计发行债券923只,较去年同期大幅增长46.97%;合计发行规模超1.71万亿元,同比增44.94%,不仅显著超越去年同期水平,更一举突破历史年度发行规模纪录。

从发行节奏看,8月以来券商月度发债规模连续4个月突破2000亿元关口,尤其在季末等关键时点呈现集中放量特征。其中,公司债仍是绝对主力,占比近七成;短期融资券发行亦保持活跃,为券商提供了重要的流动性管理工具。

分析人士指出,今年以来,券商发债热情提升,显示行业资本补充需求旺盛,主要受益于市场活跃度提升、创新业务扩容及低利率环境下的融资成本优势。相较于股权融资等其他方式,债券融资凭借其显著优势成为券商业务扩张期资金补充的核心渠道:一方面,债券融资能够提供更大规模的资金支持,且当前低利率环境下的融资成本较股权融资减少,可有效控制财务支出;另一方面,其灵活的期限结构设计可精准适配不同业务线的资金需求周期,同时避免股权稀释问题,保障公司治理结构稳定。

银河、国泰海通、华泰发债超千亿

头部券商在本轮融资中继续扮演“领头羊”角色。银河证券、国泰海通证券、华泰证券3家券商年内的发债规模均已突破千亿量级,行业集中度进一步提升。

具体来看,银河证券以1389亿元的发债规模居首,同比大幅增长82.28%。若以发行只数统计,国泰海通证券则发行47只,数量位列行业第一。

发债规模排名前十的券商还有国泰海通证券(1273亿)、华泰证券(1256亿)、广发证券(979亿)、中信证券(967亿元)、招商证券(920亿)、国信证券(776亿)、中信建投证券(702.9亿)、申万宏源证券(651亿)、平安证券(561亿)。值得注意的是,部分机构在规模与只数统计中均位居前列,反映其持续性的融资需求。

从同比增长角度看,部分券商发债规模显著扩张。华泰证券年内发债规模同比增长逾11倍,增幅达1107.69%;东海证券、万联证券、华源证券同比增幅分别达700%、412.5%与300%。

与此同时,部分机构发债规模同比收缩。渤海证券、兴业证券、华兴证券下滑幅度居前,同比分别减少62.50%、40.82%与33.33%,融资节奏呈现结构性分化。

券商发债票面利率普遍低于3%

从发行主体来看,发债数量位居前三的均为头部券商,但票面利率普遍处于低位,国泰海通证券、平安证券与银河证券发行的债券票面利率均低于3%。

具体而言,国泰海通证券年内发行债券47只,平均利率仅1.81%,利率上限为2.1%;平安证券发行45只债券,平均票面利率1.91%,最高利率2.19%;银河证券同样发行45只债券,平均票面利率1.8%,利率峰值为2.4%。

与之形成对比的是,中小券商发债利率相对偏高。大同证券年内仅发行3只债券,票面利率分别为4.8%、4.4%和3%;华源证券发行2只债券,票面利率则为3.36%与2.65%。

针对这一利率分化现象,记者向业内人士了解到,头部券商发债利率低于中小券商的核心逻辑在于,头部券商信用风险更低、融资渠道更为多元、市场认可度更高,而中小券商在上述维度存在明显短板,市场因此通过更高的利率定价来覆盖潜在风险。

值得注意的是,从具体案例中可发现,债券期限亦是影响券商发债票面利率的因素之一。以银河证券为例,其发行的期限在2年期以上的债券,票面利率基本高于2%;而2年期以下的债券,票面利率则基本低于2%。

券商科创债发行规模750亿,多家“更名换债”发行

除传统债券融资外,券商正通过发行科创债及将存量公司债更名为科创债等方式,持续引导金融资源精准流向科技创新领域。Wind数据显示,自5月7日起,已有51家券商累计完成70只科创债发行,总发行规模达750亿元,其中头部券商表现尤为突出。

从发行规模看,国泰海通证券发行130亿元居首,招商证券以100亿元紧随其后,中信证券发行97亿元位列第三。值得一提的是,甬兴证券于近期成功发行首只规模为2亿元的科创债。公司表示,此举标志着其在债券直接融资市场实现重要突破,是落实中央金融工作会议精神、践行金融“五篇大文章”、支持科技创新的具体行动。

另一个值得关注的是,年内已有券商通过存量债券“更名”方式加入科创债发行行列。最新的案例则是来自长江证券。近日,长江证券发布公告,将其2025年面向专业投资者公开发行的公司债券更名为“长江证券股份有限公司2025年面向专业投资者公开发行科技创新公司债券(第二期)”,发行规模不超过10亿元。

除长江证券外,广发证券、西部证券、第一创业证券等机构年内也已陆续将部分公司债更名为科创债品种发行,单笔金额均不超过10亿元。

此前一家头部券商投行人士曾向记者表示,随着监管部门持续鼓励金融机构加大对科技创新的支持力度,科创债已成为券商债券融资的重要方向。未来,在政策引导与市场需求双重推动下,预计将有更多券商通过发行或“换道”方式参与科创债市场,进一步强化债券市场对科技创新的融资支持功能。

(文章来源:财联社)

(原标题:券商发债融资刷新历史纪录,年内发行规模1.71万亿)

(责任编辑:91)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1