热门:

市场震荡必备:回测告诉你 股债平衡策略真的有效吗?

近期的市场似乎开启了“震荡模式”,让一众基民的心情跟着频频坐上过山车。市场波动加大,基金净值也跟着起伏,尤其是遇上大幅回调,不仅相当影响心情,甚至开始怀疑人生。

那么,到底有没有什么可以减少波动的投资策略呢?接着看,带你好好捋一捋。

01

震荡市必备?股债平衡策略是什么?

要说股债平衡策略,就要先说“资产配置”。

全球资产配置之父加里·布林森表示,从长远看,大约90%的投资收益都是来自于成功的资产配置。

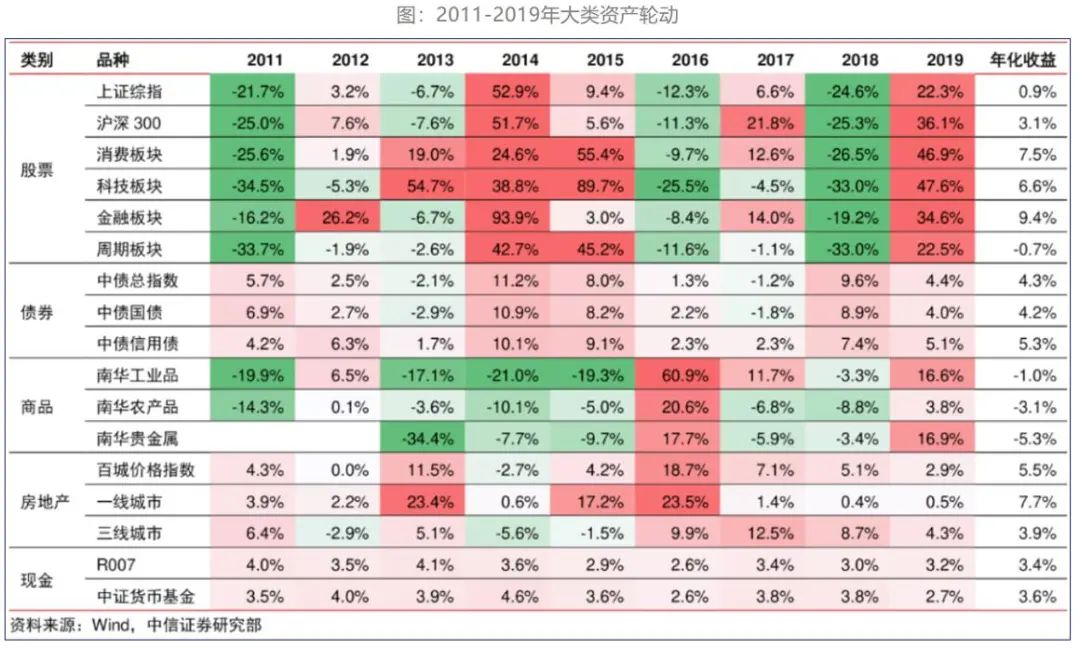

Why?因为各类资产时常具有涨跌轮动的效应,且呈现出明显的低相关性,如果进行组合配置,就能够有效分散风险、减小持仓的波动,让我们更容易拿得住,最终能享受到时间的复利。

股债平衡配置就属于大类资产之间的常见配置策略之一,指的是在配置股票等权益型资产的同时,按个人情况加入一些债券等固收类资产。这一思想是由大师格雷厄姆首次提出的。

在《聪明的投资者》一书中,格雷厄姆始终在强调股债平衡策略的作用,给出了一个简单有效的资产配置公式:50-50策略,即股和债仓位各50%。其中,股票的仓位可以根据市场情况在25-75%之间进行调整。

在波动较大的市场环境中,股票平衡策略“减震”的作用也经常被提及。据说美国养老金和社会救济金就是沿用股债6/4策略,取得了稳健且优秀的长期业绩。

比如说,近5年来沪深300指数在震荡中前行,16年和18年全年均有大于10%的跌幅,很多股民亏到怀疑人生。但由于“股债跷跷板”的存在,这几年间债市均有不错的表现。

如果将股债进行下图这样的配置,就能够极大地减小波动,平滑收益率曲线,最终还能取得不错的收益。

(来源:Wind,统计区间:2016/6/22-2021/6/21.指数过往业绩不代表未来表现。)

假设我们将资产配置为“50%股+50%债”,首次按比例买入后,还需要留意资产的“动态再平衡”。

比如某段时间股票涨得比较多,在持仓中的占比超过了50%,我们就需要将多出来的盈利部分卖出,并用这笔钱买入债券,通过动态调仓使得股债回到50%:50%的目标配比,反之亦然。一般来说,“再平衡”可以根据个人情况按月或者按季度进行操作。

举个简易的例子,在年初买了10000元股基和10000元债基,定下的股债配置比例是50%:50%。

到年底,股基变成了13000元,债券变成了11000元,已经偏离了设定的占比。

此时就需要卖出1000元股基,再买入1000元债基,使得股债持仓均为12000元,重回50%:50%的比例。

那么,这一策略真的可以在降低波动同时,帮助我们取得较好收益率吗?我们不妨用回测来验证。

02

股债平衡策略在实操中真的有用吗?

在本次回测当中,我们用过去十年沪深300指数的走势来代表股票类资产,用中证全债指数代表债券类资产。

1)股债平衡策略真的有效吗?

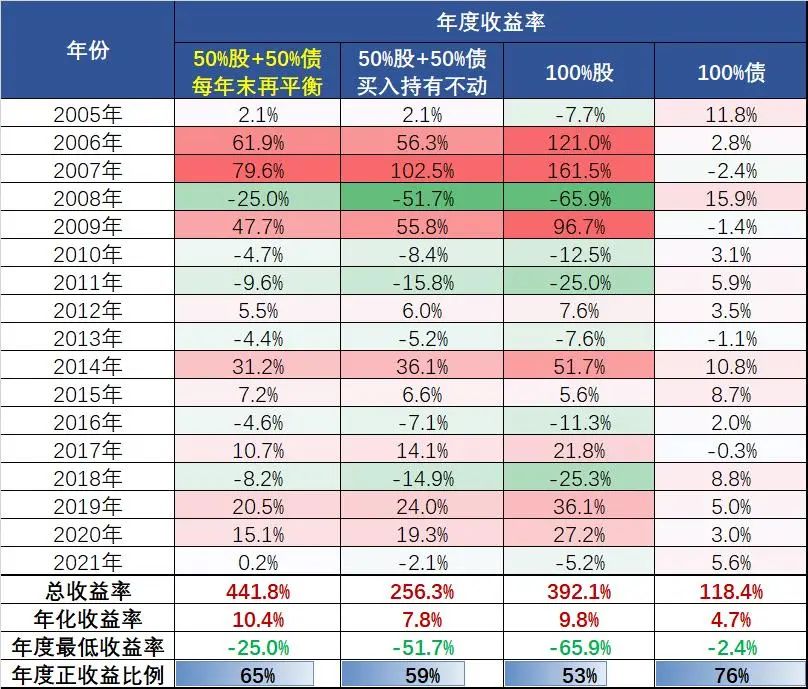

假设把资产配置设定为经典的“50%股+50%债”,从沪深300指数的基日,也就是04年12月31日开始投资,不考虑交易成本,截至21年底策略的表现如下。

(来源:Wind,回测期限2004.12.31-2021.12.31.本次回测以沪深300指数代表股票类资产、中证全债指数代表债券类资产,2004年12月31日起投,初始买入比例为股:债=50%:50%,每年末进行动态再平衡;年化收益率=(1+总收益率)^(1/总回测年份数)-1;年度正收益率比例为策略取得正收益率的年份数/总回测年份。指数历史业绩不预示未来表现。)

采用“50%股+50%债”配置之后,不难发现:

第一,经过年度再平衡,该策略取得了441.8%的总收益率和10.4%的年化收益率,甚至跑赢了全仓沪深300指数,表现较好;年度盈利的占比是65%,介于全仓股票和全仓债券之间,而年度可能面临的最大跌幅为-25%,远小于全仓股票可能经历的-65.9%的波动,风险和收益得到了较好的均衡。对投资者来说,持仓的体验有所提升,也更容易“拿得住”。

第二,相较于一开始按比例买入后便“卧倒不动不调仓”,每年末进行再平衡起到了明显的正向作用,使得总收益率提高185.5个百分点,年化收益率提高2.7个百分点,在年度取得正收益比例提升的同时,每年经历的最大跌幅也显著下降。

究其原理,股债平衡策略的再平衡是建立在“均值回归”这一思想的基础之上,核心是万事万物皆周期,涨多了会回调,跌多了又会回升。

如果在股票上涨后卖出部分兑现收益,并将盈利转投相对稳健的债券,又在股票下跌之际,用卖出债券的资金来补仓,就是在一定程度上实现了所谓的“高抛低吸”,即便不一定能显著提升收益率,也能较为有效地平滑投资组合的波动和风险,适应牛熊切换的市场行情更迭。就算收益率可能并非阶段最优,却可以长期有效。

2)再平衡的频率?年度还是季度?

既然“再平衡”被证明是有效的,我们应该选择什么样的频率?按季度还是年度进行动态调仓更合适呢?还是用数据说话。

统计了05-21年,采用“50%股+50%债”配置,投资组合在“按年再平衡”和“按季再平衡”之下各自的表现,如下图所示。

(来源:Wind,回测期限2004.12.31-2021.12.31.本次回测以沪深300指数代表股票类资产、中证全债指数代表债券类资产,2004年12月31日起投,初始买入比例为股:债=50%:50%,每年末和每季度末进行动态再平衡;年化收益率=(1+总收益率)^(1/总回测年份数)-1;年度正收益率比例为策略取得正收益率的年份数/总回测年份。指数历史业绩不预示未来表现。)

按照本次回测的设定,更为勤快的“按季再平衡”对长期的收益率反而形成了拖累。

可能的原因是,在交易次数增多的同时,“高抛低吸”做反的概率似乎也在增加,反倒会影响盈利。由此可见,基于长期投资的视角,动态平衡可以考虑以年度为周期。

当然,对于不同的投资产品来说,情况可能略有差异,投资者可以根据自己的操作习惯找到最匹配自身投资需求的操作频率。

03

应该如何确定投资组合中股债的比例?

一个大的原则是,风险承受能力越高,对目标收益率的要求越高,具备“进攻性”的权益类资产的占比也就应该越高;反之,则应该加大“防守类”债券类资产的占比。

对不同比例的股债组合(按年度再平衡)进行了回测:

(来源:Wind,回测期限2004.12.31-2021.12.31.本次回测以沪深300指数代表股票类资产、中证全债指数代表债券类资产,2004年12月31日起投,每年末进行动态再平衡。指数历史业绩不预示未来表现。)

从回测的结果来看,也有一些超预期的发现:

第一,权益资产的占比并非越高越好,相比全仓持股(年化收益率9.85%),加入30%债券类资产之后,在降低年度最大跌幅的同时,还有助于实现投资组合年化收益率的最大化(11.04%),这正是资产配置的魅力所在。

第二,资本市场总是“牛熊交替”,债市并非“永远涨”,全仓债券也可能面临-2.4%的年度收益率。但由于“股债跷跷板”效应的存在,如果加入10%的股票资产,不仅将年化收益率由4.7%提升至6.4%,还改善了投资组合可能面临的年度最大跌幅。

不过,上述的比例全部是基于历史数据回测的结果,只能作为参考。一方面,历史数据不能预示未来,不同的产品也可能会导致截然不同的结果;另一方面,每个人对于投资的需求和目标也大相径庭。

因此在实操当中,很难直接明确一个最佳的股债配比,而是需要结合自身的目标收益率和风险承受能力来设定,或者在投资过程中逐步找到最适合自己的股债组合比例。

作为参考,一种常见的方式就是根据“目标生命周期法”来确定股债的占比。具体而言,就是用“(100-年龄)%”来确定权益型类资产的仓位。比如今年30岁,那么权益类资产的仓位就考虑设定在70%左右。

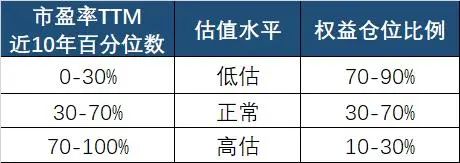

当然,也可以结合市场的估值水平来设定股票资产的占比。如果市场估值较低,可以适当提升股票资产的占比,反之,则提升债券资产的占比。

以中证全指(000985)为例,假设一开始设置的比例是股债50%:50%,可以根据市盈率TTM的百分位数(可以在同X顺等行情APP查询)对股票占比进行动态调整:

(以上仅供示例,不构成投资建议)

不过,使用股债平衡策略也有一些需要注意的细节。

首先,本策略的有效性是建立在股债低相关性的基础之上,需要警惕的情形就是“股债双杀”。其实从历史经验来看,“股债双杀”本就属于较为极端的情形,并且从没有连续两个季度出现过,但切记不要因为策略阶段性的失去作用就选择中途放弃。

一方面,这样的极端情况本就存在于市场极为恐慌的时刻,时常对应着阶段性的市场底部;另一方面,策略的有效性本就是基于长期,要学会理性看待短期波动。

其次,在上文中已经通过回测证明了“定期动态平衡”对于股债平衡策略的重要性,投资者需要按照预设的股债比例,定期进行动态平衡操作,以免策略失效。

如果有的投资者觉得操作起来有些麻烦,在风险偏好匹配的情况下,也可以考虑直接投资“固收+”基金。

(文章来源:华夏基金)

(责任编辑:93)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1