热门:

下半年值得期待!宏观策略私募大盘点 如何看后半场投资机会

私募基金的策略众多,但在国内私募市场,最广为人知的还是股票多头策略。细数国内百亿私募,除了债券策略外,几乎都是股票多头私募。

不过,每当市场大幅震荡或下跌时,有一类策略就会脱颖而出,它就是宏观策略。近期,随着全球市场开启震荡,这类策略再度走进人们视野。

据私募排排网统计,今年以来,宏观策略私募的平均业绩为8.85%,仅次于股票策略。如果以近五年业绩来看,宏观策略的收益率高达149.02%,在八大策略中排名第一,领先于股票策略的49.2%,同期沪深300指数则是负收益。

拉长时间来看,全球宏观策略基金的历史业绩突出,遥遥领先标普500指数,波动率也更低。由于宏观策略可配置的品种丰富,资金容量相较其他策略而言更大,又被称为“对冲策略皇冠上的明珠”。

在国内,宏观策略基金虽然起步较晚,但近几年也迎来了快速发展,涌现了一批宏观策略私募,比如凯丰投资、永安国富、从容投资、乐瑞资产、元葵资产、熵一资本等,其中部分私募管理规模甚至已经迈过百亿大关。

什么是宏观策略呢?为什么这类策略长期的业绩突出呢?宏观策略有哪些优缺点?近期,券商中国记者采访了多家国内知名的宏观策略私募,并结合全球宏观策略基金的表现和发展,以窥这类策略的全貌。

宏观策略投资理念:万物各有时

对冲基金策略里,名声最大的就是宏观策略。

什么是宏观策略呢?是指利用宏观经济的基本原理来识别金融资产价格的失衡错配现象,在世界范围内,投资外汇、股票、债券、期货及期权等标的,以期获得高额收益的一类策略。

全球宏观策略基金中,最著名的当属索罗斯的量子基金(Quantum Fund)和达里奥创立的桥水基金(Bridgewater Associates)。

其中,桥水基金是全球最大的对冲基金,最著名的是它独创的“全天候策略”,自1996年诞生以来,20多年间,管理资产从2亿美金一路飙升,目前总管理规模已突破1700亿美金,长期业绩远跑赢标普500指数,并经历了2008年金融危机的考验。

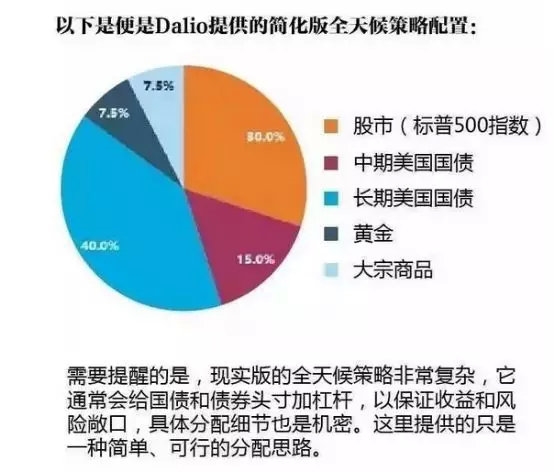

通过对过去几十年资本市场的分析,达里奥发现,不同类别的资产,在不同的经济环境下,各有各的兴衰命运,即“万物各有时”,好的风险控制不是持币观望,而是按照风险敞口管理投资。不过,真实的全天候策略的具体配置更为复杂。

达里奥的全天候策略,正是典型的宏观策略。在不同的经济场景中,通过配置股票、各类债券(长期美国国债、短期美国国债、新兴市场债、通胀保护债券、公司债等)、大宗商品、黄金等资产,来控制风险并取得收益。

近期,随着全球市场开启震荡,宏观策略再度走进人们视野。据私募排排网统计,今年以来,宏观策略私募的平均业绩为8.85%,仅次于股票策略。

如果拉长历史,以过去五年来看,宏观策略则远远跑赢沪深300指数。2014-2015年股市单边上涨时,宏观策略指数并不特别出众,但股市大幅波动或者下跌时,宏观策略则优势明显。

再对比其他策略时,宏观策略的优势也较为凸显。以最近五年来看,宏观策略的业绩为149.02%,在八大策略中排名第一,领先于股票策略的49.2%,近五年沪深300指数为负收益。

涌现一批宏观策略私募

虽然在国内起步较晚,但宏观策略基金近几年迎来了快速发展,涌现了一批宏观策略私募,比如凯丰投资、永安国富、从容投资、乐瑞资产、元葵资产、泊通投资、熵一资本等,其中部分私募管理规模甚至迈过百亿大关。

谈起国内的宏观策略私募,最具代表性的当属吴星掌舵的凯丰投资。

成立于2011年的凯丰投资,起家于商品期货,在商品期货上取得了突出的业绩。2014年加入债券策略,2016年加入股票策略,目前成为一家投资商品、股票、债券的宏观策略私募,管理规模超过百亿。

“我们投资范围涉及三类资产,商品、股票、债券,在投资过程中就发现这三类资产有非常强的联动性。很多人看不清其中一类资产的时候,我们可以通过其他两类资产去分析,发现自身会比其他机构多一些视角来作判断。”凯丰投资创始人吴星说。

吴星表示,凯丰注重将细节研究与宏观判断相结合并近行交叉验证,从纷繁复杂的细节表象中选取主题,提炼规律、推演趋势,通过对全产业链的深度覆盖,对宏观周期波动的精准把握以及大类资产的轮动判断,把握投资机遇。

成立以来,凯丰投资旗下产品一直保持不错的业绩,并经历市场多次考验。私募排排网数据显示,以凯丰宏观对冲*号为例,2015年7月成立来,净值一路不断攀升,今年4月再度创出新高,远远跑赢沪深300指数,目前累计收益超过120%,而最大回撤仅为16%。值得注意的是,凯丰旗下宏观对冲产品均为复制类策略,所以多数产品的净值走势大体一致。

“近年来,凯丰在不断加强宏观策略研究的背景下,去年内部再次强化了宏观研究团队。我们应该是国内少有的具备宏观策略团队的机构。”吴星说。

值得注意的是,从容投资2012年在国内也成立了全天候策略基金,产品名称为“从容全天候基金*期”,投资策略为宏观策略。

私募排排网数据显示,自2012年成立以来,这款产品业绩并没有特别突出之处,但一直保持正收益,并稳稳跑赢沪深300指数。真正脱颖而出是在2015年-2017年,股市大幅波动期间,该产品经历一定回撤后便在2016年创出了新高,2017年更是一路创新高。

不过,2018年至今有所回撤,产品整体表现不如此前。截至目前,该产品成立以来的累计收益接近4倍,远跑赢沪深300指数。

如果按流派来分,元葵投资、邸俊资产等均属于商品流派的宏观对冲;乐瑞资产属于偏债券的宏观策略,泊通投资则属于偏股型的宏观策略。

偏爱波动率高的市场

虽然宏观策略业绩取得了不错的业绩,但在金融市场,不存在完美的策略,任何一个策略有优点的同时也有缺点。

“一个好的宏观策略投资本质上需要大势判断与细节研究的紧密结合,过去几年宏观跑的好一个很重要的原因是市场波动率大,宏观基金是做多波动率的。相对国际市场来看,中国的股票也好商品也好,波动率尤其大。只重大势的仓位很容易被波动率打出去,而光注意细节可能又会错失大的方向性机会。”凯丰投资首席经济学家高滨说。

高滨认为,宏观策略的主要优点在于它的灵活性,不仅仅拘泥于做多,在资产价格下跌时如果判断正确,也有很好的收益机会。当然,事情都有两面,宏观的优点也正是宏观的缺点。相对股票基金来说,宏观很难做到满仓长期持有股票,这个因素是过去十年海外宏观基金跑输纯股票多头的主要原因。

不过在中国市场,宏观私募近些年在股市好的时候也有些家跑出超额收益。商品与债券增益之外,股指大势确定性强的时候,管理人可以通过股指期货期权等衍生品工具来做多,用可控风险的组合杠杆跑赢股票基金。超额回报的核心要素依然是基于深入研究的判断与有效的执行。“低波动的持续上升的股票市场对宏观基金是个挑战。”高滨说。不过,高滨表示看好宏观基金在国内的发展机遇。

根据巴克莱统计,截至2019年1季度,包括多策略的宏观基金管理规模为5000亿美元,占总对冲基金管理规模的16.5%。

“对照海外市场,这个数字不管是绝对还是相对,都远超国内宏观基金的规模。从这个角度看,国内宏观基金的增长空间巨大。从投资的角度看,个人投资者在四大类资产—股票、债券、商品、外汇的涨跌中只能投资半个,即股票涨;中国绝大部分机构也只能覆盖两个半个,即股票涨、债券涨。而宏观基金却可以实现四类资产的涨跌全覆盖。”高滨说。

不过,高滨也认为,全覆盖对宏观基金的管理能力也提出了更高的要求。国内的挑战是政策的不确定性与交易机制的不完整,比如说股票与债券的做空除了期货外,现券的做空成本都比较高。

考验私募投研能力

如何做好宏观策略,也是摆在诸多私募们面前的难题。

具体来看,宏观策略要求私募管理人比较股市、债市、大宗商品等各个大类资产的表现,判断其运行方向,从而进行配置。

看起来简单,真正做起来却很难,对私募的研究能力有很高的要求。

“宏观金融是一个大命题,很难完全掌握。但是我坚持一点,再难理解我们也要去理解,因为它可以帮你防范致命危机。而细节研究是投资的基石,可以帮助我们安身立命。”吴星说。

高滨表示,凯丰的宏观策略的优势主要三个方面。第一是投资理念“极精微,致广大”与研究理念“细节暗藏产业密码,研究发现价值内核”,精细研究与宏观判断的有效融合;第二是研究到投资的转换能力,多资产覆盖至少给让凯丰提供了两个机会:精细研究在不同资产类别的具体标的上找到最好的表达,宏观分析根据资产类别之间的强弱与相关性来优化配置;最后是执行,商品期货起家的凯丰投资,交易习惯上不会像纯股或纯债基金存在做多的执念。看准机会,调仓果断,多空皆可。

债券出身的百亿私募乐瑞资产,对宏观策略有着极深的研究。

乐瑞资产严树成表示,乐瑞宏观策略是围绕中国市场的特殊性展开的,即高波动性。中国市场与全球其他市场,不管是新兴市场,发达市场,都存在夏普比偏低、波动显著、回撤巨大的差异特性。该特性会导致不论机构投资者还是散户,都共同面临投资收益稳定性差,夏普比偏低的问题。乐瑞的宏观策略正是在这种市场的特殊性上孕育而生的,拥有预期精准,净值稳定,风险偏低三方面的优势。

严树成称,在预期方面,他们会通过自上而下研究宏观形势和行业变化,去判断及把握经济走势和利率市场拐点,并在战略上定位债券投资策略(例如品种配置、久期结构等);稳定性方面,一直将流动性风险管理放在首位,作为债券投资交易业务的生命线。

值得注意的是,低杠杆一直是乐瑞旗下产品的重要特点,在没有明确的宏观趋势下,很少采用高杠杆策略。

“杠杆本身是一把双刃剑,低杠杆策略保证了产品风险可控和净值稳定,也是构建乐瑞高夏普比组合的重要原则之一。我们产品的劣势可能主要是在任何市场环境下,都不会采取过度激进放大风险的操作,因此在牛市环境中,收益获取相较于比较激进的机构而言是稍低的。”严树成说。

严树成也认为,宏观对冲策略在中国市场这样的高波动环境中而言价值显著,但同时想要做好大类资产的轮动,做好对冲也是比较困难的,属于一个机遇与风险并存的状态。

“目前能在这样的市场比较好的去做宏观策略的机构比较有限,目前我们看到外部做得比较好的就只有凯丰这一家机构。”严树成说。

下半年机会在哪里

对宏观策略私募而言,股票、债券、商品等大类资产的走势,都是一直需要思考的问题。

那么,下半年哪些大类资产存在机会呢?

凯丰投资认为,全球来看,中国资产具有优势。一方面,政策放松空间大,盈利收益与减税会一定程度上弥补经济的弱势,市场过于悲观打出较低估值。所以,在全球配置上,我们倾向于多A股,空美股。

债券市场则比较复杂,信用债分化会持续,避免踩雷至关重要。部分风险偏好低的资金会流向国债、政策性金融债,而风险偏好高的会流向股票。

“所以,配置方面,倾向于多股票,然后择机多利率债,一定程度上对冲股票风险。商品整体趋势性机会不明显,存在结构性机会,前期下跌过深生产厂家或进口亏损的品种博反弹的性价比较高。”高滨说。

乐瑞资产认为,今年中国宏观市场受到来自于内部及外部不可控的事件影响比较多。

核心关注事件,首先是外部问题。其次是以美国为主的海外市场经济是否可以确定明确下行趋势,资本市场已经开始走在了实际情形的前面。国内方面,则主要关注年初以来货币信贷恢复的持续性如何。第三,非银和城农商行融资能力有所下降。

此外,还有猪肉价格的问题。由于非洲猪瘟的影响,全国生猪存栏明显下降。按照草根反馈的信息,今年下半年开始,全国猪肉供给或将同比减少30%,届时将造成猪肉价格明显上涨,6月份是季节性猪肉价格开始上涨的月份,同时叠加了草根层面显示库存去化过程基本结束,可能意味着猪瘟的影响会在6月份看出趋势。

“鉴于主要的风险因素等待水落石出,因此,6月内我们的投资策略以防范风险为主,并密切关注上述风险事件的进展,以确定下一步核心的投资方向。”严树成说。

(文章来源:券商中国)

(责任编辑:DF407)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1