热门:

“借新还旧”明显受限!私募债传来大消息

近日,关于私募债募集资金用途受限的信息在业内传开。

基金君了解到,确实有券商接到了相关信息,2019年9月下旬开始受理的私募公司债,规模超过净资产40%的部分只能用于借新还旧。

私募债募集资金用途将受限制

据了解,券商透露这次主要有两大内容,一是2019年9月19日以后受理的私募公司债,规模超过净资产40%的部分只能用于借新还旧;二是公私募分别独立按净资产40%测算额度。

也就是说,按照新老划断政策,9月19日之前受理或已拿批文的私募债,不受影响,可以按约定用途使用。

不过华北一家中型券商的相关工作人员告诉记者,相较于超过净资产40%的部分用来借新还旧,对券商来说,按净资产40%测算额度,这条的影响要更大些。“之前很多非公开发行的私募公司债额度还是挺随意的,没有40%的限制”,该人士表示,而在这之后,限制就会大很多。

公司债券分为公开发行和非公开发行,非公开发行的公司债券通常称为“私募债”,此前,监管对公开发行公司债券对净资产的要求是股份有限公司的净资产不低于3000万元,有限责任公司的净资产不低于6000万元;累计债券余额不超过公司净资产的40%。而私募公司债在主体条件、发行条件、担保评级等方面不设硬性限制条件。此外,私募债发债主体以中低评级为主,集中在地方国企,城投债占比较高,信息披露要求相对较低。

华东一家券商资管固收部门的工作人员表示,“以前私募债不限制,发超了40%的也有,而且债券资金使用限制相对来说是非常非常少的”,其表示,如果超了40%,就只能借新还旧,实质上限制了企业加杠杆扩张的能力。

该人士表示,传统的融资渠道,比如信托贷款等近期都在压缩,债券收紧也是符合监管协调大方向的。

今年私募公司债发行规模近1万亿元

较去年全年还要多逾3500亿元

有机构人士指出,该政策对债务负担较重的发行主体的融资结构产生影响。

而值得注意的是,今年以来,私募公司债发行遭到热捧,大幅放量。数据显示,截至到10月14日,2019年以来,共有1039只私募公司债发行,发行总额高达9836.84亿元,比全年去年的发行总额还要多逾3500亿元,较一般公司债发行规模也要多。

与此同时,发行规模在30亿元以上的共有24家,其中两家发行总额超过50亿元,分别为77.67亿元和60亿元,发行人分别为贵安开投和首发集团。

超过一半的私募公司债发行期限为5年期,从发行人所属行业来看,有租赁和商务服务业、制造业、金融业等。值得注意的是,发行总额前五名的私募债中,有四家发行主体涉及建筑、地产等行业。

踩雷私募债暴露合规等问题

有券商接监管罚单

另一方面,此前已有券商因为踩雷私募债,从而暴露公司合规等风控问题而被监管处罚。

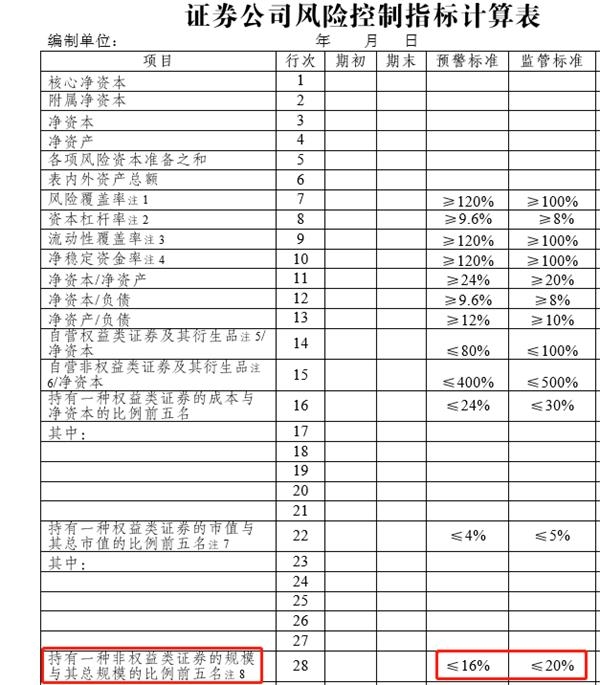

根据《证券公司风险控制指标计算标准规定》(证监会公告〔2016〕10号)附件6《证券公司风险控制指标计算表》规定,持有一种非权益类证券的规模不得超过该证券总规模的20%。

今年9月16日,四川证监局发布公告直指川财证券存在合规管理和内部控制不到位、资产管理业务运作不规范、自有资金承接资管产品所持资产的行为不规范三大问题,而这三大问题均围绕一只私募债——“16国购债”展开。

据了解,“16国购债”的发行人为国购投资。四川证监局称,川财证券排查发现“16国购债”存在违约风险后,于2018年10月16日,以自有资金通过单一资金信托计划参考当日中证估值承接公司资管产品持有的部分“16国购债”,造成2018年10月16日至11月22日期间,公司自有资金通过单一资金信托计划持有“16国购债”占其发行规模的40%,存在规避《证券公司风险控制指标计算标准规定》(证监会公告〔2016〕10号)附件6《证券公司风险控制指标计算表》关于“持有一种非权益类证券的规模不得超过该证券总规模的20%”的监管要求的情形。

(文章来源:中国基金报)

(责任编辑:DF513)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1