热门:

资管行业格局重塑:私募进入上升通道 券商资管大幅下滑

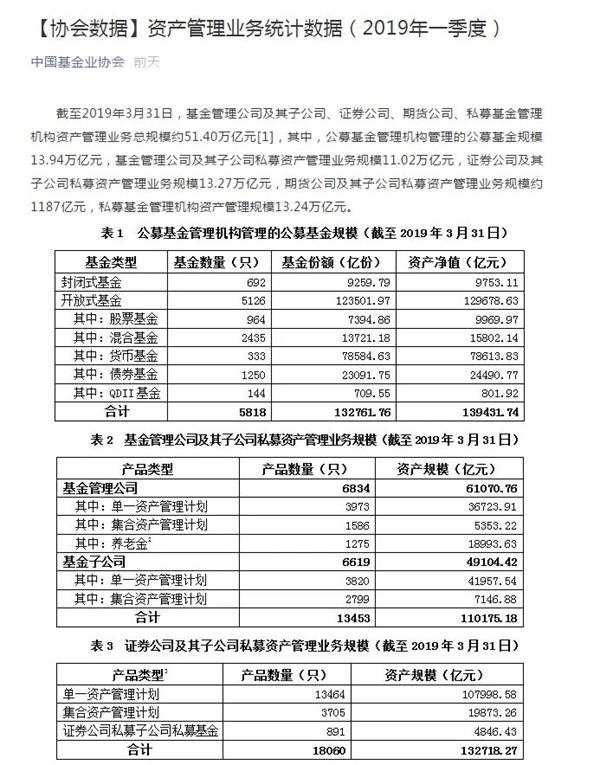

11日,中国基金业协会发布了2019年一季度的最新资管规模数据。其中,公募基金管理规模成功超越了证券公司资管规模,在五大类机构中排名第一,达到13.94万亿;证券公司的资管规模则持续下滑,已被身后的私募基金赶上,两者规模相差仅300亿。

数据显示,截至一季度末,五大类资管总规模为51.4万亿,相较2018年底,增长1.04万亿,结束了连续三个季度缩水的态势,其中缩水大部分来自券商资管。此外,同样依赖通道业务的基金子公司和期货公司及其子公司的规模也持续缩水。

资管行业格局正在重塑

基金业协会数据显示,截至2019年3月31日,公募基金、基金管理公司及其子公司、证券公司、期货公司、私募基金管理机构资产管理业务总规模约51.40万亿元。相较2018年底,增长1.04万亿,结束了连续三个季度缩水的态势。

值得注意的是,2018年一季度末,资管总规模达到54.13万亿的巅峰。随着资管新规落地,资管总规模开始持续缩水。2018年底,总规模跌至50.36万亿,三个季度缩水了4万亿。

资管新规落地一周年以来,证券期货经营资管各个子行业发生了不同程度的变化。

其中,公募基金和私募基金迎来快速发展。公募基金管理的规模达13.94万亿元,较一年前12.37万亿,增加了1.57万亿,这也成功的超越了券商资管的规模,在五大证券期货经营机构中排名第一。

私募基金则是一年规模增加了1.2万亿,管理规模达13.24万亿元,与券商资管的规模相差仅300亿。

星石投资认为,资管新规下,原来由资金池模式支撑、广受欢迎的低风险高收益产品不被鼓励。这意味着,这些类固收的资管产品将锐减,主动投资管理能力更直接呈现在客户面前。

公募基金和一些大型私募基金在证券行业尤其权益类深耕多年,无论是投研体系还是激励制度上都更有优势,在去杠杆的形势下,近一年来规模依旧获得增长。

此外,依赖通道业务的基金子公司也缩水严重。截至一季度末,基金管理公司及其子公司私募资产管理业务规模11.02万亿元,较2018年一季度下滑了2万亿。

券商资管大幅下滑,大集合产品处两难境地

在去杠杆去通道的影响下,券商资管规模不断缩水。

截至一季度末,证券公司及其子公司私募资产管理业务规模13.27万亿元,较2018年同期的16.46万亿,一年缩水了3万亿。值得注意的是,2017年一季度末,最鼎峰时券商资管规模达到18.77万亿,也就是两年缩水了近5万亿元。

上海一家大型券商资管公司人士认为,根据资管新规压缩通道类业务必然会带来短期内规模的明显下降,这是一个必经的过程。整个市场的杠杆降下来,市场更加规范、回归理性。

此外,依赖通道业务的期货公司及其子公司的规模也持续缩水。截至一季度末,期货公司及子公司私募资产管理业务规模约1187亿元,较一年前的1899亿元,缩水了800多亿,缩水幅度达37.50%。

“以后券商资管聚焦主动管理业务,更看重资产的质量和稳健程度。券商资管未来还是会根据自身的组织架构和禀赋,体现个性,逐步细分出特色,继续做大原来的强项。比如,华泰资管长于固收,东方红资管在权益领域领先业内。”该资管人士说。

不过,他认为,券商资管还需要更多监管的政策支持。比如,目前还没有一个真正从大集合改造过来的产品真正发出来。一大难点是,券商资管大集合产品本身有业绩报酬的规则,但公募基金的业绩报酬规则尚未出台,券商资管现在改造的话,到底按照什么样的标准去定业绩报酬的规则?目前还处于两难的境地。

私募进入螺旋上升通道

随着财富管理行业进入净值化时代,不少机构看好私募行业的发展。

截至一季度末,私募基金管理机构资产管理规模达13.24万亿元,较2018年一季度增加了1.2万亿,逼近券商资管的管理规模。

星石投资表示,私募行业可能也正处在行业爆发的前夜,虽然有不少百亿私募了,但行业格局也没有固化。随着低风险高收益的产品数量减少,客户群体由存款、类固收产品为主的理财习惯,被迫面向风险收益比更对称的主动管理型产品,客户对主动管理型产品的认知将逐步走出“盲区”。随着新的“认知时代”开启,过去规模增速有限的主动管理型产品,将迎来明确的增配趋势。这意味着,私募行业将进入螺旋式上升通道。

与公募不同,私募基金行业不是牌照制,进入门槛低,所以一诞生就是市场化的状态。私募的优势不在资金端,所以业务链条难以拉得很长,没法像银行、券商、基金一样铺设终端网点,只能坚守投资环节,和资金端合作。

例如,资管新规要求银行设立理财子公司,承接20余万亿的银行理财规模的管理。截至2019年5月底,国有六大行均获批筹建理财子公司,三家已经批准开业。

星石投资认为,银行理财子公司的资金规模大,产品线布置上可能会采用多种方式,或自己做主动管理,或与外部合作。私募专注于投资领域,可以通过各种模式与银行理财子公司合作,可能成为一个方向。

(文章来源:券商中国)

(原标题:资管规模结束连续三个季度缩水,行业格局正在重塑,私募进入上升通道,券商资管大幅下滑)

(责任编辑:DF384)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1