热门:

海通策略:未来企稳回升看保交楼等稳增长措施落地

海通证券策略团队研报称,总结A股曾经的二次探底,可以发现该历程往往发生在熊市刚结束、牛市还在孕育的转折点,因此该阶段的市场走势也偏纠结。但历史经验表明,在A股指数二次探底的过程中,无论是从股指的点位、估值还是风险溢价角度看,前期形成的底部区域实际已较为扎实,二次探底并不会明显突破前期低点。目前A股估值和风险溢价已接近4月底,基本面指标比当时好,底部区域有效,企稳回升看保交楼等稳增长措施落地。

策略全文

【海通策略】回顾市场曾经的二次探底(荀玉根、郑子勋、余培仪)

核心结论:①12/1、12/12、13/6三个底部区域上下空间10%左右,后面的底略低源于预期不稳、“钱荒”干扰。②19/1见底后20/3的二次探底没新低,当时疫情冲击后全球货币宽松。③目前A股估值和风险溢价已接近4月底,基本面指标比当时好,底部区域有效,企稳回升看保交楼等稳增长措施落地。

回顾市场曾经的二次探底

在外围事件扰动下,近一周A股再次延续了此前的调整趋势,9/19-9/23期间上证综指下跌1.2%、沪深300跌1.9%、创业板指跌2.7%,上证50更是创下了年内新低。那么今年4月底的市场低点究竟是否扎实?以史为鉴,本文通过回顾历史上市场经历的二次探底,对前述问题作分析。

回顾A股历史,我们将上证综指从底部区域回升后经历一波明显的上涨(涨幅15%以上),此后又大幅下跌的过程称之为二次探底,其中较为典型的两次分别发生于2012-13年及2019-20年。在这两个时间段之前,A股刚经历过大幅下跌的熊市(11、18年),估值和市场风险偏好均被压制到底部水平,但12-13年和19-20年期间A股从底部区域回升后依然经历了二次探底,和当前的情况颇为类似,因此我们分别对前述两个时间段的A股进行回顾。

1、2012-13年市场二次探底回顾

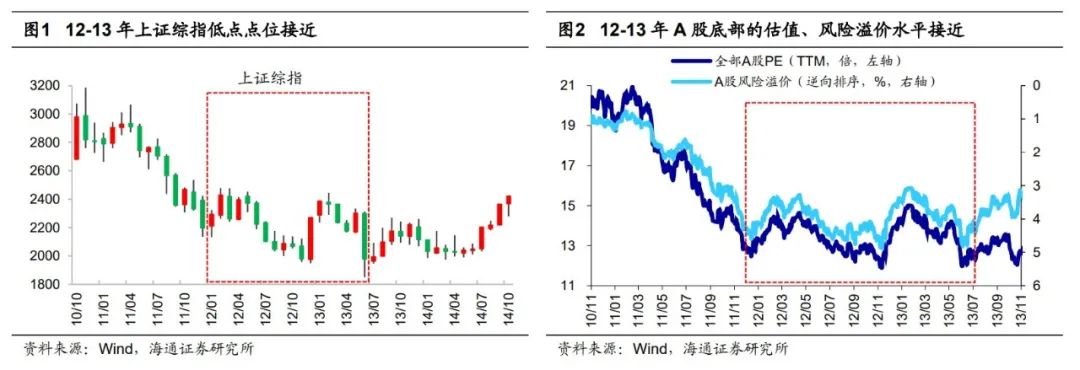

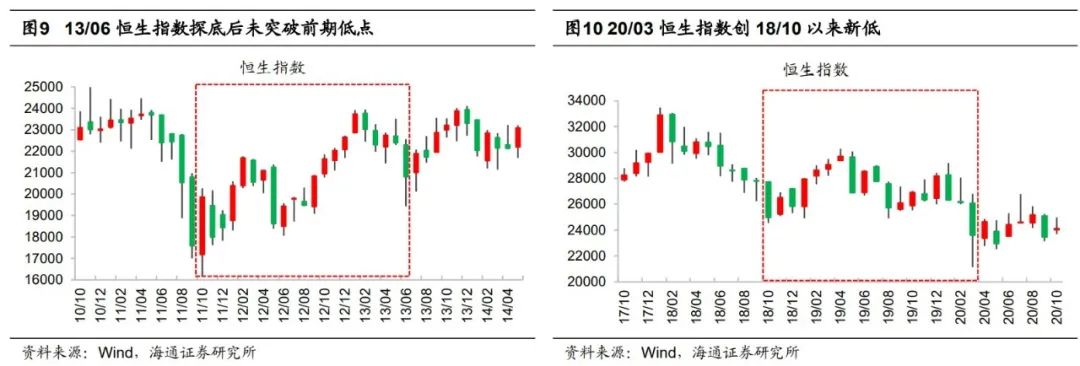

A股分别于12/12、13/06探底,双底点位和估值均接近。以上证综指来衡量,A股在经历了11年的熊市后于12/01/06开始阶段性走高,直至12/02、12/05形成双顶,期间上证综指最大涨幅达16%,此后从12/05起指数开始一路下行至12/12/04的低点。12/12-13/02期间A股再次恢复上涨,但随后又开始了二次探底,直至13/06/25上证综指才最终见底。

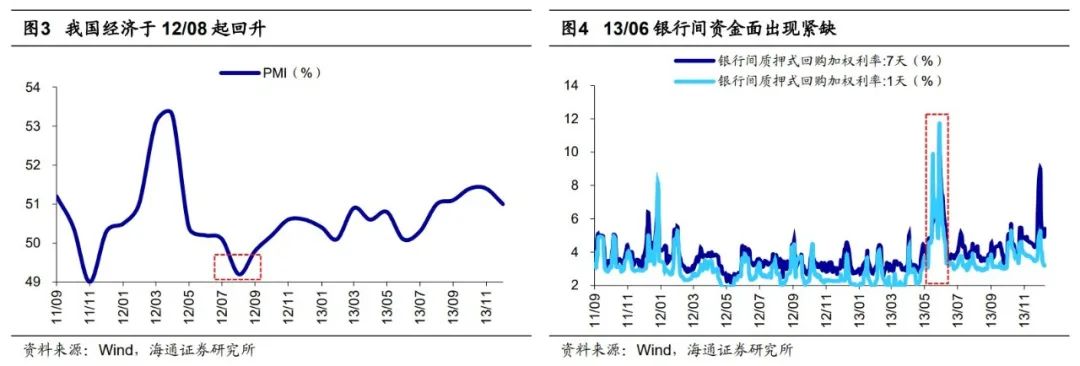

综合来看,在本轮A股二次探底的过程中,指数的底部共有三个,分别位于指数上涨前的12/01/06、指数下跌后的12/12/04、以及二次探底后的13/06/25,上证综指最低点分别达到了2132点/1949点/1849点,考虑到13/06/25上证综指仅是下影线触及到1849点,当日收盘后其点位仍有1959点,因此12-13年A股底部区域的上下空间其实仅约为10%左右。从估值来看,对应底部时期全部A股市盈率(TTM,下同)为12.5x/11.9x/12.0x,风险溢价率为4.6%/4.9%/4.8%。因此通过数据对比可以发现,其实12-13年期间A股底部区域的股指低点、估值和风险偏好均较接近。

12/12底部源于市场观望情绪,13/06底部源于银行间资金面紧缺出现“钱荒”。回顾2012-13年A股底部区域的成因,在经历了11年的熊市后A股已在12/01初步探底,但12/05后市场依然再次走弱,这背后主要源于当时经济下行、以及市场存在观望情绪。从经济数据的走势来看,我国PMI从12年4月最高的53.3%持续下行至12年8月的49.2%,工业增加值当月同比增速也从同年5月的9.6%降至8月最低的8.9%。12年8月后我国各项经济数据逐渐开始企稳回升,但当时恰逢十八大召开在即,重要会议前市场的观望情绪还较为浓厚,因此市场并未立即开启上涨。直至12年11月8日十八大召开,一系列事件使得投资者对新一届领导层充满信心、改革预期不断升温,市场情绪才得到明显修复。而到了13/06时在去杠杆背景下银行间资金出现紧缺,银行间质押式1天回购利率从5月底最低的3.1%飙升至6月20日最高的11.7%,资金利率的走高引发A股市场急跌,上证综指在13/06/25短暂走低至1849点,跌破前期12/12的低点1949点,但当日最终收至1959点,从收盘价来看其实并未创新低。

2、2019-20年市场二次探底回顾

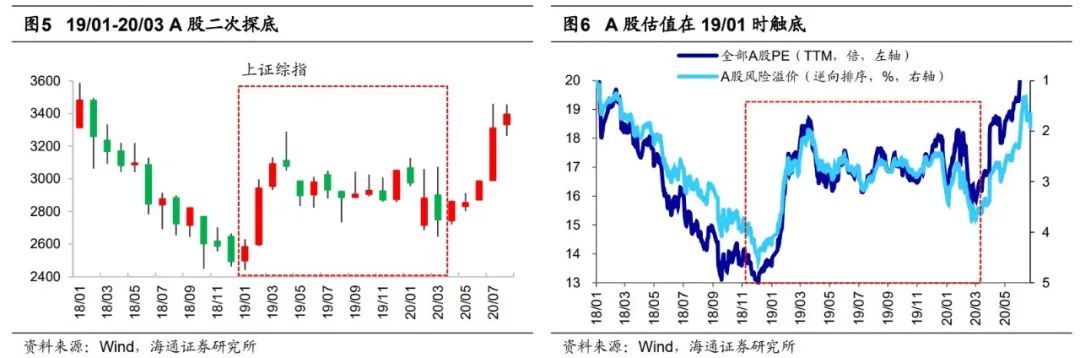

A股分别于19/01、20/03探底,但19/01时指数低点和估值底已经扎实。回顾2019-20年,以上证综指来衡量,A股在经历了18年的单边熊市后于19年初开始企稳回升,直至19/04上证综指达到最高的3288点,上涨幅度达35%。19/04后A股开始回调,到了20年初时疫情扰动下A股进行二次探底,上证综指先是在20/02达到了阶段性低点,在经历了短暂的反弹后再次下跌,最终于20/03见底,但并未创新低,此后随着全球货币宽松,A股开始明显回升。

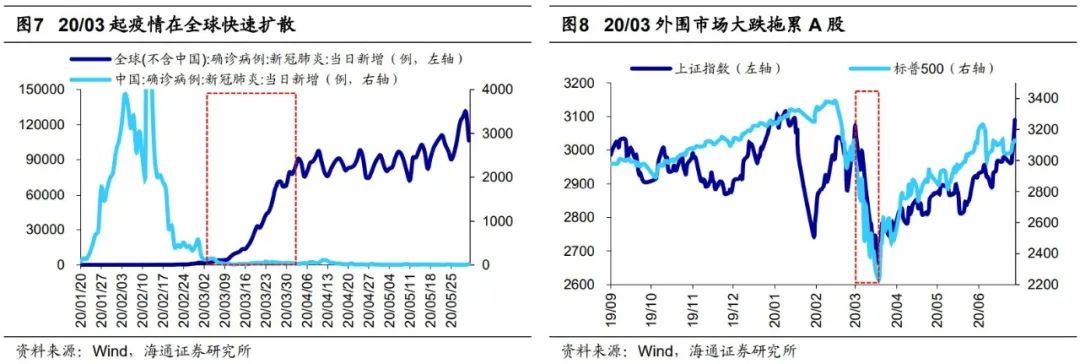

对比本轮A股底部区域,上证综指在19/01/04、20/02/04、20/03/19时最低点分别达到了2440点、2685点、2646点,但值得注意的是,A股宽基指数中仅上证综指在20/03的低点与前期低点接近,而万得全A、沪深300指数在二次探底后相较前期低点仍有较大的距离:万得全A在18/10、20/03的低点分别为3132点、3848点,沪深300在19/01、20/03的低点为2935点、3503点。从估值和风险溢价角度看,19/01/04、20/02/04、20/03/19时全部A股市盈率(TTM,下同)分别为13.0x、16.0x、16.0x,风险溢价率为4.6%、3.4%、3.8%,可见在19/01时A股估值底已经扎实,市场风险也已释放得较为充分。

20/03 A股二次探底源于海外疫情扩散、外围市场大跌。回顾本轮A股底部区域的成因,2018年受国内金融去杠杆和国际中美贸易影响,A股下行趋势明显。而到了18年底19年初时随着政策暖风吹起,流动性逐渐转向宽松,A股于19/01见底并开启上涨。但19/04后由于基本面复苏尚不稳固,因此A股开始回调。到了20年初,新冠疫情在海内外相继扩散,使得A股的回调幅度进一步加深。值得注意的是,原本A股市场在经历了20年2月初的下跌后已开始明显反弹,但20/03时新冠疫情在海外开始多点扩散,受此影响海外市场开始大幅下跌,例如标普500在20/03的最大跌幅达到了30%,因此A股在外围扰动下同步下跌。可见,与13年不同,20年A股的二次探底主要是受外部因素影响。这点从港股的走势中也可以得到验证,相比A股,港股的走势不仅受内因驱动,而且对海外因素扰动更加敏感。对比12-13年和19-20年的恒生指数,可以发现13/06港股探底后指数点位(19426点)仍高于前期11/10的低点(16170点),而在20/03疫情冲击叠加海外市场大跌的影响下,港股二次探底后指数点位(21139点)已大幅低于前期18/10的低点(24540点)。

3、今年四月市场底较扎实

总结A股曾经的二次探底,可以发现该历程往往发生在熊市刚结束、牛市还在孕育的转折点,因此该阶段的市场走势也偏纠结。但历史经验表明,在A股指数二次探底的过程中,无论是从股指的点位、估值还是风险溢价角度看,前期形成的底部区域实际已较为扎实,二次探底并不会明显突破前期低点。

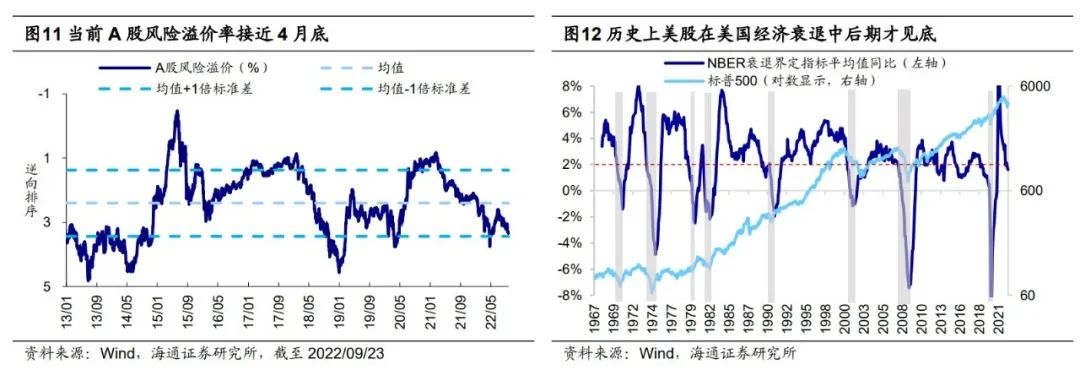

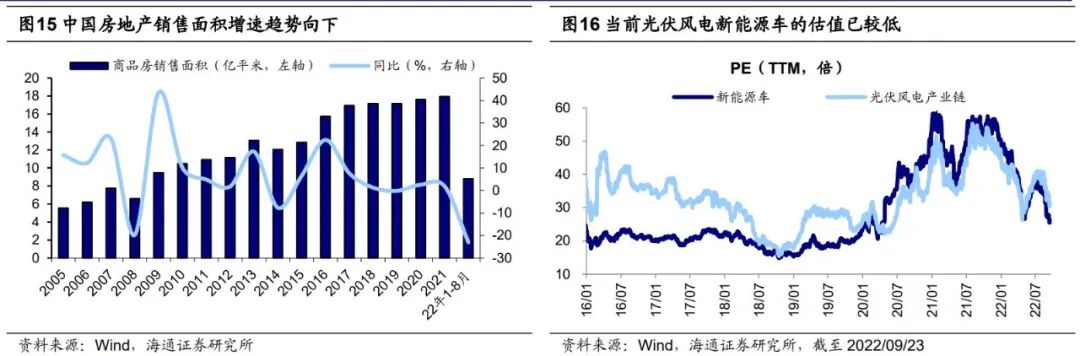

今年经历7/5以来的调整,A股估值回到4月底。再看当下,今年A股在4月底达到低点后开启上涨,但从7月初开始二次探底。随着最近一周(09/19-09/23)市场再度下跌,上证50指数在本周创下了年内新低,沪深300指数也逼近4月27日的低点。从估值水平看,各大宽基指数的估值很多已经回到4月底的水平了,目前(截止2022/09/23,下同)全部A股PE(TTM,下同)为16.6倍(4月26日为15.2倍),沪深300为11.3倍(11.2倍),创业板指为43.5倍(40.1倍)。从风险溢价看,当前全部A股风险溢价率为3.4%,接近4月26日的3.7%,上证50和沪深300的风险溢价率更是已经高于4月底的水平,即相比4月,上证50和沪深300目前更具吸引力。那当前A股是否存在创下年内新低的风险?其实我们在《反弹到反转需要啥条件?-20220504》、《对比历史,这次可能是浅V底-20220605》等多篇报告中一直强调,市场 4 月27日低点是 3-4 年一次的大底,当时估值底已经出现,5个基本面领先指标中3个(货币政策、财政政策和制造业景气度)已经回升,即确认市场反转。而近几个月来5个基本面领先指标中已有4个(货币政策、财政政策、制造业景气度和汽车销量)走到右侧,地产销售数据也开始在底部企稳,因此,目前来看A股在4月底形成的底部区域仍较扎实。

未来市场止跌企稳的契机或是稳增长措施落地。近期市场下跌较为明显是受到海外加息和俄乌冲突反复的影响,最近一周在美联储紧缩影响下美国道琼斯指数创下年内新低,标普500指数接近6月份的低点。前期我们在《以史为鉴,以经济周期展望美股可能见底时间-20220823》曾做过测算,根据NBER定义的指标来看,美国经济在今年7月后进入技术性衰退,按照历史上美股平均在经济转为衰退后6.2个月见底测算,美股或需等到明年才能见底,在此之前美股对A股可能还有扰动。但我们在《自胜者强——再论美股对A股的影响-20220615》等多篇报告中分析过,外围因素对A股的扰动偏短期,股市的中长期走势最终还是取决于自身基本面。从年度视角看,即便是08、11、18这三年单边熊市,年内仍有两次指数上涨超过10%的投资机会,而今年至今仅有4月底至7月初这一轮行情。未来市场止跌企稳的契机或是保交楼等稳增长措施落地。根据财联社,9月22日,国家开发银行已向辽宁省沈阳市支付全国首笔“保交楼”专项借款,支持辽宁“保交楼”项目;9月23日银保监会表示“房地产金融化泡沫化势头得到实质性扭转……合理满足房地产市场融资需求,稳妥处置恒大等部分头部房企风险”。可见,当前我国防范化解重大金融风险攻坚战已取得重要阶段性成果,同时保交楼相关措施也正积极推进落地。

4、价值搭台、成长唱戏

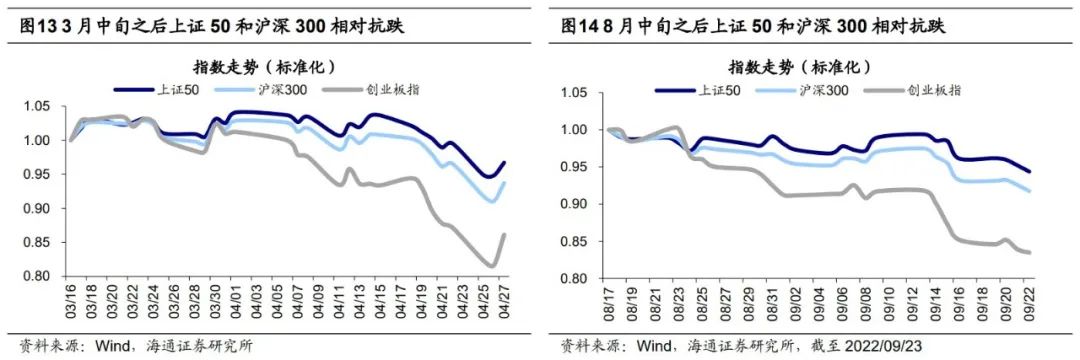

结构上,市场企稳的路径可能是价值搭台、成长唱戏。我们之前在《风格:今年更像12年还是16年?-20220505》中分析过,A股3-5年一次风格大切换,景气度相对趋势是决定性变量。而根据最新披露的中报数据,22Q2国证成长板块归母净利润单季度增速为10%,国证价值为3%,成长与价值利润增速差为7%,较22Q1的-6%走阔,因此从景气周期看风格要发生大的反转还较难。那风格会不会出现阶段性的摇摆?在《风格暂时难切换-20220828》中我们复盘了12、14年底的两次风格切换,当时都出现了较为明显的政策催化,如12年底十八大之后投资者对改革预期升温,14年11月央行非对称降息。回到当下,“不搞大水漫灌、不透支未来”、“房住不炒”的政策基调取向仍在,大规模刺激性政策可能较难出现。参考历史上的调整,通常是先跌价值后跌成长,调整后期价值往往先企稳,比如今年3月中旬至4月底时上证50和沪深300开始震荡走平,4月底有所下跌,整体表现强于创业板指。近期价值跑赢成长,未来市场企稳的路径可能是价值搭台、成长唱戏,即在政策托而不举,经济温和复苏的背景下,价值有望稳住,而成长则因为景气度更高而有望优于价值。

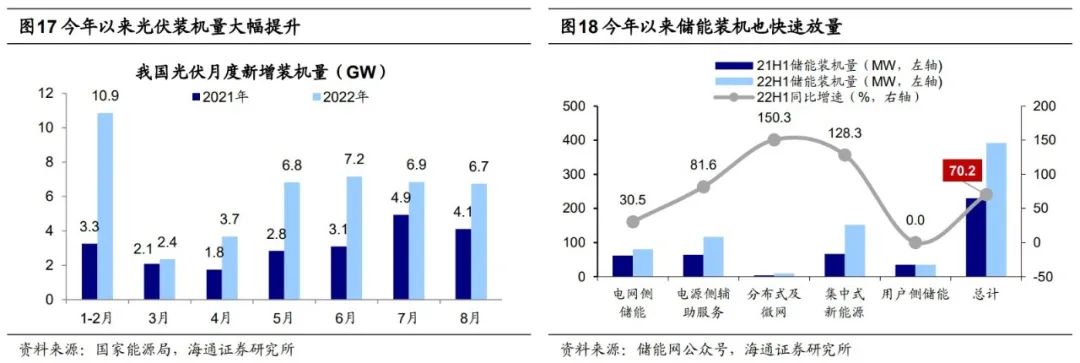

行业层面,继续看好高景气成长,如新能源、数字经济。前期成长板块因海外政策变动而引发回调,其实从行业基本面角度看,新能源、数字经济这些成长性行业的高景气仍在,如8月乘联会口径新能源车零售销量同比增长111%,乘联会预计今年全年新能源车销量将达650万辆。从估值角度看,当前新能源车PE为26倍(4月底最低时为27倍),光伏风电板块PE为31倍(26倍),估值已经较低。数字经济相关领域的政策支持力度也在不断加大,7月28日中央政治局会议对于平台经济要求“实施常态化监管,集中推出一批‘绿灯’投资案例”,云计算、数据中心等基建投资正在不断加码。而从自主可控的角度看,新能源和数字经济依旧值得关注。在《四大领域自主可控有哪些机会?-20220815》中我们分析过,俄乌冲突、欧洲能源危机加深了我国对于油气对外依存度高的担忧,加快新能源的发展和应用,是实现能源自主可控的重点。当前国内新能源产业已具备优势,国内外光伏风电装机放量将推动国内企业全球市占率提升。数字经济方面,美国《芯片与科学法案》以及可能成立的chip4联盟将对我国半导体供应安全带来较大不确定性。我国实现半导体核心环节的自主可控已迫在眉睫,需求+政策驱动下半导体设备(中国大陆企业全球市场份额2%)、材料(13%)国产替代将提速。

风险提示:通胀继续大幅上行,国内外宏观政策收紧。

(文章来源:e公司)

(原标题:海通策略:未来企稳回升看保交楼等稳增长措施落地)

(责任编辑:43)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1