热门:

投研团队捉襟见肘 百亿级私募遭遇成长烦恼

在行业规模快速增长、头部效应不断强化的过程中,诸多年轻的百亿级私募正遭遇成长的烦恼。投研人手的不足,公司管理、品牌建设层面的力不从心,投资者的抱怨和质疑,无不考验着新锐百亿级私募的黑马成色。

某老牌私募人士直言,想要站稳就必须在投研团队、风控体系、文化机制等方面精耕细作,以长期视角做好战略布局。

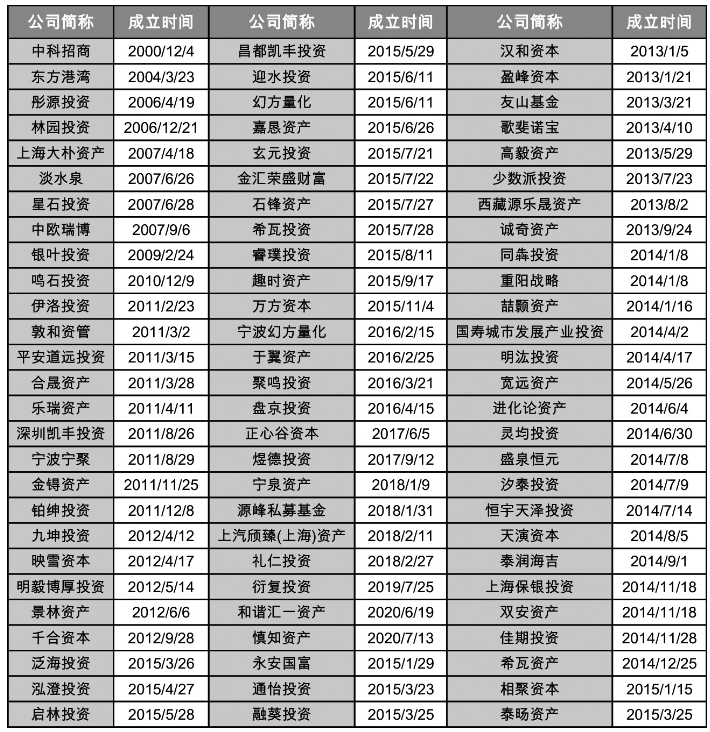

百亿级私募名单(截至5月17日) 数据来源:私募排排网,马嘉悦制表

这是一个处于光环下的行业,掌管着社会10余万亿元的财富,深刻关注着资本市场的潮起潮落;这更是一个充满惊喜的行业,在短短2年的结构性行情中,包括石锋资产、趣时资产、宁泉资产、盘京投资等在内的一批新生力量站到了私募舞台的中央。

不过,在行业规模快速增长、头部效应不断强化的过程中,诸多年轻的百亿级私募正遭遇成长的烦恼。投研人手的不足,公司管理、品牌建设层面的力不从心,投资者的抱怨和质疑,无不考验着新锐百亿级私募的黑马成色。

某老牌私募人士直言,私募的成长就像跳马这项运动,不论出身,不论资历,你拼尽全力助跑、跨越并最终站稳,你就是胜者。如今多家私募管理人已经跨越百亿级的门槛,但想要站稳就必须在投研团队、风控体系、文化机制等方面精耕细作,以长期视角做好战略布局。

百亿级私募不断涌现

江山代有才人出,因为机会众多,中国私募行业充满了惊喜。

在短短两年时间里,除了景林资产、高毅资产、星石投资等依然活跃在舞台C位的老牌私募机构,石锋资产、趣时资产、宁泉资产、盘京投资等一批新生力量也不断涌现。

私募排排网数据显示,截至5月17日,管理规模超过百亿元的证券私募机构已经达到80家,再度刷新历史纪录。值得注意的是,其中仅有14家机构成立时间超过10年,和谐汇一资产、衍复投资、礼仁投资、宁泉资产等13家私募成立时间少于5年。

“以前怎么也要熬个10年左右的时间才能达到百亿级,这两年感觉规模冲到百亿级的年轻私募越来越多。而且,之前50亿元以上规模就算头部私募了,现在100亿元以上才好意思说自己是第一梯队的。行业发展太快了。”沪上某中型私募掌门人感慨道。

具体来看,业绩与行业影响力的助推,是多家新锐私募(成立时间不足5年)成功晋级百亿级梯队的主要原因。

据统计,截至5月7日,新晋百亿级私募万方资本与同犇投资今年以来收益率分别为28.08%和15.43%,去年新晋的百亿级私募石锋资产和趣时资产2020年业绩也在百亿级私募中位列冠军和亚军。另外,宁泉资产和和谐汇一资产的掌门人,分别为行业中颇具影响力的兴证全球原总经理杨东和东方红资管原副总经理林鹏。两位资管大佬奔私后募集的基金均成为私募行业罕见的爆款基金,和谐汇一资产更是在完成首次募集后便跻身百亿级私募梯队。

某私募研究员分析称,近年来A股的结构性行情加大了基金的赚钱效应,财富管理时代的到来也加速了私募行业的发展,资产管理能力较强的私募管理人更加容易脱颖而出。

投研团队捉襟见肘

正如一个硬币有正反两面,资金的快速涌入、规模的加速扩容,让北京某百亿级私募掌门人陈强(化名)又喜又忧。

“我们2019年底管理规模大概在40亿元左右,经历了2020年比较火热的行情后,公司规模一下子就增加了50亿元,加上净值的涨幅,现在规模有150亿元了。之前投研团队只有8个人,主要覆盖消费、医药行业;现在规模越来越大,投研有些吃力,很多以前没有覆盖的行业可能要招募新的人才来跟踪研究了。”陈强表示,虽然行业发展是好事情,但公司希望规模慢慢增长,来势凶猛的资金打了一个措手不及。因此最近公司多只产品陆续封盘,后续会加强投研团队建设,练好内功后迎接增量资金。

公开资料显示,从去年开始,多家百亿级私募陆续封盘。比如,今年2月17日,希瓦资产公众号发布通知称,自2月22日起,基金经理梁宏的老产品暂停申购。北京某百亿级私募今年1月下旬也在各渠道发布公告称,旗下一位基金经理管理的产品暂停申购。去年11月,刚刚超过百亿管理规模的衍复投资也发布公告称,公司过往发行的代销产品将不接受任何形式的新增资金。

沪上某私募基金经理表示,每家公司的投研团队都有能力边界,如果规模超出管理水平,管理人很容易在风云变幻的市场中出现失误,因此部分头部私募近两年加快了招募人才的脚步。可是,在资产管理行业,人才具备稀缺性,找到投资框架清晰并契合公司理念的投研人员并不容易。“团队的建设需要时间,短暂性封盘也是为了更稳妥地出发,今年市场的降温也为头部私募加强投研建设提供了窗口期。”

公司管理力不从心

除了投研团队一时间难以适应规模的高速增长,部分头部私募还在公司管理上遇到了难题。

“一直以来,大多数私募就像个小作坊,一些掌门人的个人色彩或影响力比较强。在公司体量还不大的时候,小作坊形式没什么问题,但公司规模快速增加,成体系的激励机制、运作机制、风控机制是非常必要的,否则核心团队的动荡或分歧会成为私募管理人长期发展的障碍。”上述私募研究员透露。

今年3月份,沪上某新晋百亿级私募便传出多位创始团队核心人员离职的消息。后经核实,该消息属实,部分员工离职是因为对公司的考核制度和激励机制不满。

某中型私募的有关人士坦言:“很多优秀的基金经理在投研上会花费更多精力,而在公司管理上缺乏经验。因此,当规模快速增长时,在员工激励制度建设、产品运营系统等方面就会明显感到吃力,部分掌门人会选择寻找一个合伙人负责公司经营,或者与同业加强交流,借鉴一些成功经验。”

星石投资作为一家老牌百亿级私募,在公司治理方面探索出了一条道路。据悉,星石投资每3年实施一次股权激励,定期吸纳表现优异的员工给予股权激励,目前公司已经有十余位合伙人。另外,从考核机制来看,星石投资对基金经理的考核内容不仅包括其组合的业绩,还包括其对公司整体组合的研究贡献,目的在于让基金经理之间充分交流,互相学习,互拓能力圈。

品牌建设无从下手

对于部分规模快速增长的新晋百亿级私募来说,品牌建设与公司治理一样,均是“不太熟悉”但又不得不进行重点布局的方向。

“资管行业竞争到最后,除了稳定业绩,最重要的还是投资者的信任,因此品牌建设对头部私募来说是一件需要长期去做的事情,而且当规模快速增长后,很多渠道、个人投资者的维护和交流都需要重视。但目前确实有点无从下手,既不能公开宣传业绩,也很难做到频繁地发声。最近我们在招募品牌建设方面的专业人士,看看能否尝试直播、公众号定期更新等方式进行品牌输出。”陈强透露。

公开资料显示,多家头部私募近两年推出了微博视频号、视频直播,为投资者提供最新的市场分析观点,同时积极把握小视频的风口期。比如,坚持多空双向投资的百亿级私募保银投资,去年10月开通了微信视频号,定期就市场热点进行点评。星石投资则在2020年2月推出了《经济观察公益直播》栏目,目前已经累计直播约200期,最高单场观看数量突破200万人次。另外,某规模过千亿元的私募市场人士直言:“也要推出视频号,在市场出现关键信号时发发声。”

细数私募行业的过往新锐,多数经历过成长期的烦恼,或平静或多愁地度过了发展的不适应期,最终迈入了老牌百亿级私募的行列。不过,也有个别机构因未能克服规模快速增长后的种种不适,最终泯然众人。正如某私募老将所言,最好和最坏的时代都摆在眼前,从行业发展的眼光来看,规模的快速增长是行业发展的好兆头,但对于年轻的百亿级私募而言,真正的长跑才刚刚开始。

(文章来源:上海证券报)

(原标题:投研团队捉襟见肘 百亿级私募遭遇成长烦恼)

(责任编辑:DF545)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1