热门:

外资炒股能力揭秘:QFII持股越久越赚钱 前十机构回报均超20倍

去年5月,央行取消QFII(合格境外机构投资者)和RQFII(人民币合格境外机构投资者)投资限额,进一步便利了境外机构投资者境内证券投资。2020年末,合格境外投资者持股市值18年来首破万亿元。其中,QFII重仓股市值达2689亿元,较2004年末的29.2亿元增长超90倍,创历史新高。

QFII以长线价值投资闻名,常常被视作A股市场上的“聪明钱”,究竟哪些能力最为突出?入市近18年,累计收益率如何?众多QFII中,哪家机构投资收益最高?

本文在深入研究QFII入市以来的持股路径及选股偏好的同时,测算了QFII的累计投资收益,并对夺得收益率冠军的QFII最新持仓动态进行分析,为投资者提供决策参考。

合格境外投资者持股市值首破万亿

据央行数据,截至去年12月末,外资持股市值达3.4万亿元。据证券时报·中国资本市场研究院统计,外资通过陆股通渠道持有2.3万亿元,据此估算其通过QFII和RQFII(QFII与RQFII已合二为一,统称合格境外投资者)渠道持有约1.1万亿元,较去年6月末增加超3000亿元,占A股流通市值的比例升至1.7%。进一步统计发现,去年11月末,合格境外投资者持股市值为9484.3亿元,这意味着合格境外投资者去年12月末持股市值18年来首次突破万亿元。这反映了去年5月央行取消QFII、RQFII限额的对外开放措施取得了不错的效果。

QFII和RQFII制度分别从2003年7月和2011年12月开始实施,其中仅QFII重仓股有公开数据。数据统计显示,2020年末QFII重仓股市值达2689亿元,较2004年末的29.2亿元增长超90倍,创历史新高。

图1:2004年以来来QFII重仓股市值(亿元)变化

QFII炒股“三板斧”:择时、研究与风控

据证券时报·中国资本市场研究院统计,东方财富QFII重仓指数从2011年8月1日创立至5月18日,累计上涨298.1%,远超同期沪深300指数74.5%的涨幅,可见QFII具备良好的投资能力。笔者通过复盘QFII入市以来的持股路径,发现其在宏观分析、行业研究和风险防御等方面表现突出,主要呈现以下特征。

一是具有较强的择时能力,对大行情的判断较为准确。据证券时报·中国资本市场研究院统计,2004年以来,上证指数三个高点6124点(2007年)、5178点(2015年)、3732点(2020年)的前一年末,QFII持仓增幅均超五成。2006年末QFII持股市值较2005年末增长2.5倍,2014年末持股市值较2013年末增长约70%,2019年末持股市值较2018年增长近六成,这反映其在底部加仓明显,是市场的先知先觉者。

二是QFII具有较强的宏观和行业研究能力,能够根据宏观经济周期、行业景气度以及资本市场政策变化提前布局其看好的行业。作为首家获得资格的QFII机构,瑞士联合银行集团2003年末已重仓刚上市不久的黄金股中金黄金和山东黄金,后续随着黄金价格的不断上涨,中金黄金、山东黄金的业绩突飞猛进,股价大涨;2005年4月证监会宣布启动股权分置改革试点,市场普遍对该政策持怀疑态度,6月6日沪指下探至998点,更有专家对后市极度悲观,然而2005年半年报显示,瑞士联合银行集团、德意志银行已分别进入股改试点股三一重工、紫江企业股东名单之列,后续股改概念被市场爆炒;2019年年报显示,QFII重仓了证券板块,代表个股包括东方财富、中信建投和华泰证券,2020年随着股指的攀升,证券行业全年营收、净利润增长均超两成,证券板块2020年股价平均涨幅超三成。

三是QFII对风险的规避意识较强,重仓行业主要集中于相对安全、受宏观调控影响较弱的本国传统优势行业。2011年以来,QFII前三大重仓行业主要分布在银行、食品饮料、家用电器、医药生物等四个行业,前三大行业持仓市值占比的均值超六成,这些行业受宏观经济周期的影响较小,具备低市盈率、高股息率的特征,体现QFII秉承价值投资和长期投资的理念。值得一提的是,2006年至2020年,15年中仅2007年末银行不是QFII第一大重仓行业。数据显示,2007年随着股指的持续大涨,QFII开始逐步降低银行重仓股市值,2007年3月末银行重仓股市值由2006年末的76.2亿元降至64亿元,6月末下降至21.9亿元,9月末降至16.3亿元,12月末重仓股市值为零元。这说明QFII在股指高位以控制风险为主。

QFII持股年限越长赚得越多

为研究QFII具体盈利情况,假设其2004年初的资产为1(2003年的持股时长不足半年),根据QFII每年末持股当年的平均涨跌幅来计算当年年末资产,截至2020年末,十七年来QFII整体累计收益达30.8倍(Wind中仅统计了QFII所持有的重仓流通股,并非全部持股,囿于持股量、建仓成本等基础数据缺失,本文只考虑每年年末时点QFII持仓,采用上述方式对QFII收益作粗略估算,与其实际收益会存在一定误差,下同),年复合收益率为22.6%,其中,仅2004年、2005年两年因大盘调整而小幅亏损。

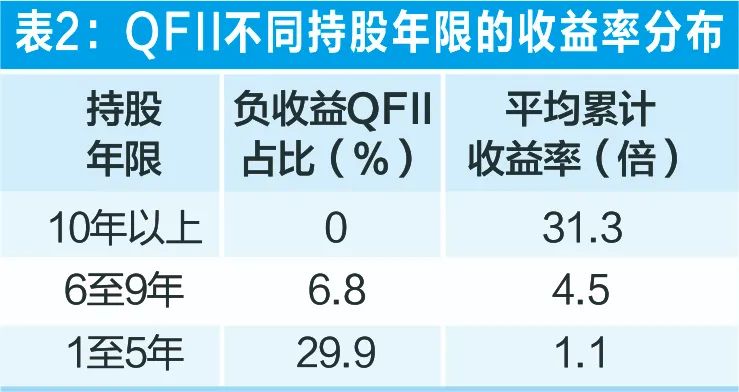

从单只QFII持股年限看,持股年限(按年末是否持股累计计算)越长,胜率越高,赚得越多。证券时报·中国资本市场研究院统计显示,持股年限10年以上的QFII均取得正的累计收益,全部处于盈利状态;持股年限6至9年、1至5年的QFII中,分别有7%和30%的机构累计收益为负,处于亏损状态,这说明QFII持股年限越长,胜率越高。

将QFII投资收益和持股年限作相关分析,两者相关系数的显著性检验p值为0,小于0.01的显著性水平,两者之间显著正相关,这说明QFII持股年限越长,赚得也越多。持股10年以上的QFII平均累计收益达31.3倍,而持股时间1至5年的QFII平均收益仅1.1倍。持股年限较长的QFII经历过A股的多次牛熊周期,更为熟悉中国市场,相对容易取得更好的投资回报。

从投资收益排名前二十的QFII的地区分布看,美国和中国香港数量最多,各有5家;法国有3家,位居次席;新加坡和英国各有2家;德国、日本和瑞士各有1家。

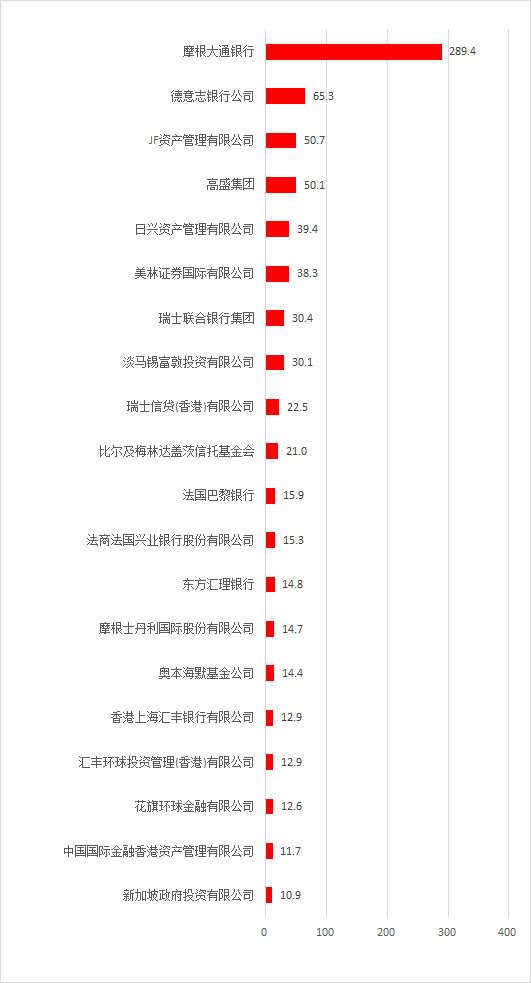

摩根大通银行(下称“摩根大通”)夺得收益率冠军,2004年以来有16年年末均有持仓,累计投资收益达289.4倍。摩根大通是美国最大银行,在英国《银行家》杂志公布的2020年全球银行排行榜中位列第五,2020年末总资产达3.4万亿美元,2020年实现营收1020.6亿美元,其中自营交易收入达180亿美元,创历史新高,反映出其强大的投研实力。

摩根大通历年年末共计持有191只个股,其中72%的股票持股期间均实现了不同程度的上涨,对水泥股万年青持股时间最长,摩根大通2007年至2013年连续七年出现在其年报十大流通股东名单之列,公司七年净利润复合增长率超70%,股价累计涨幅约2倍。

德意志银行获得收益率亚军,2004年以来有16年年末均有持仓,累计收益达65.3倍。德意志银行是德国最大银行,在英国《银行家》杂志公布的2020年全球银行排行榜中位列第三十二,2020年末总资产为1.6万亿美元。在韩国人Bill Hwang爆仓事件中,德意志银行及时卖出约40亿美元爆仓股,毫发无损地躲过了事件的冲击。

德意志银行历年年末共计持有105只个股,其中72%的股票持股期间均实现不同程度的上涨,其中华夏银行持股时间最长,德意志银行2011年至2015年连续五年出现在其年报十大流通股东名单之列,公司五年净利润复合增长率达25.8%,股价累计涨幅约1.1倍。

此外,进入排行榜前十的其他QFII累计收益均超20倍,其中,JF资产管理有限公司、高盛集团分别以50.7倍和50.1倍的收益位居第三、第四;日兴资产管理有限公司、美林证券国际有限公司、瑞士联合银行集团、淡马锡富敦投资有限公司等四家QFII累计投资收益均超30倍。

QFII选股三标准:高ROE、低估值、低资产负债率

收益率居前的机构为QFII的典型代表,透视其历史持股信息,有助于管窥QFII的持股偏好。

摩根大通年末所持个股持股时长在1至7年之间,将其分为1年、2至4年、5至7年三组进行考察,三个时间段个股报告期的平均净资产收益率逐步上升,分别为4.2%、7.7%和10%;报告期末平均市净率逐步下降,分别为4.6倍、3倍和2.8倍。

净资产收益率是反映上市公司盈利能力的核心指标;上市公司市净率比值越低,投资风险越小,安全边际越高,因而摩根大通偏好高盈利能力和较低市净率个股,如其持股七年的万年青2011年净资产收益率高达36.8%,持股六年的华新水泥2013末市净率仅有1.4倍。

德意志银行年末所持个股持股时长在1至5年之间,将其分为1年、2至3年、4至5年三组进行考察,三个时间段个股报告期的平均净资产收益率逐步上升,分别为11.3%、12.5%和16.7%。

市盈率是衡量股价高低和企业盈利能力的重要指标,一般来说,同行业中市盈率低的股票投资价值相对较高。资产负债率过高会直接影响企业的变现能力和支付能力,增加上市公司的经营风险。德意志银行在看重上市公司基本面的同时,也关注企业资产负债率,体现出其较强控制风险的能力。德意志银行在前述三个时间段个股报告期末平均市盈率逐步下降,分别为39.3倍、38.7倍和16.7倍,同时报告期平均资产负债率也呈下降趋势,分别为45%、42.2%和37.1%。德意志银行持股四年的苏泊尔2015年净资产收益率达21.7%,2015年末资产负债率仅32.3%,市盈率为21.5倍,2014年至2017年末均持股的中国中免年度报告期末的资产负债率均低于30%。

窥一斑而见全貌,QFII偏好高净资产收益率、低估值、低资产负债率个股。

瑞士联合银行集团最爱 “喝酒、吃药、买家电”

据证券时报·中国资本市场研究院统计,2004年以来,瑞士联合银行集团对食品饮料、医药生物、家用电器等三个行业的持股年限分别为16年、14年和11年,时长位居众QFII榜首。

瑞士联合银行集团历年年末持有16只食品饮料股,其中超半数为酒类股,含贵州茅台、五粮液、洋河股份、古井贡酒、水井坊等龙头股,其中对水井坊最为钟爱,2009年至2010年、2012年至2013年、2015年至2016年三个阶段共计六年年末均进入其年报十大流通股东名单之列,该股2009年至2016年累计涨幅达88%。

医药生物行业中,瑞士联合银行集团历年年末持有过的28股普遍年限较短,超七成个股为2020年首次建仓,包括医美概念股华熙生物、眼科股兴齐眼药、新冠检测概念股迪安诊断、透景生命等市场关注度较高的个股;同时,瑞士联合银行集团近三年连续现身云南白药、三诺生物、中源协和等3股年报十大流通股东名单之列,其中智能医疗概念股三诺生物三年累计涨幅超200%。

瑞士联合银行集团历年年末持有13只家用电器个股,长情股均为行业龙头,包括格力电器、美的集团和苏泊尔等个股。不过,2020年末仅美的集团仍被其重仓。今年一季报显示,瑞士联合银行集团已退出美的集团前十大流通股东之列。

此外,在众多QFII中,新加坡华侨银行有限公司对银行最钟情,2009年以来连续12年持有银行板块,重仓股为宁波银行,该股近12年净利润复合增长率达22.4%,累计上涨约10倍,位居同期银行股涨幅榜榜首;其次是法国巴黎银行和荷兰安智银行股份有限公司,2010年以来连续11年持有银行板块,代表股分别为南京银行和北京银行。

汇丰银行把控大势最为精准

据证券时报·中国资本市场研究院统计,香港上海汇丰银行有限公司、法国巴黎银行、瑞士信贷(香港)有限公司、摩根士丹利国际股份有限公司等四家机构,在上证指数2004年以来的三个阶段性高点的前一年末持股市值较上年末均增长超10%,其中香港上海汇丰银行有限公司在三个时点末的增仓幅度均超QFII整体增仓幅度,对大行情的把握最为精准,2006年末持股市值较2007年末增长2.53倍,2014年末持股市值较2013年末增长2.3倍,2019年末持股市值较2018年末增长1.87倍。

香港上海汇丰银行有限公司2004年以来连续17年均持有股票,累计收益为12.9倍,位居QFII累计投资收益率排行榜第十六位,其历年年末所持的91只个股中,约七成个股持有年限仅1年;近三年连续持有的个股仅两只,分别为安徽合力和德邦股份,今年一季度净利润分别同比增长141.2%和111.7%。

最赚钱QFII一季度新进增持57股

据证券时报·中国资本市场研究院统计,收益率冠军摩根大通今年一季度末重仓67家上市公司,其中新进46家,增持11家,减持9家,1家持股数量不变。

新进个股中,超五成个股集中于化工、机械设备、计算机和医药生物等4个行业,持股数量占流通股比例超1.5%的企业有14家。摩根大通新进个股时较看重上市公司的基本面。14家上市公司中,85%以上企业2020年及2021年一季度净利润均实现正增长。以摩根大通新进比例达6.99%的次新股奥普特为例,该股近三年净利润复合增速达47.7%,今年一季度净利润增速达251.6%,该股年内涨幅(截至5月18,下同)达74.7%,跑赢沪深300指数75.1%。

值得一提的是,摩根大通新进个股中天精装,也获得收益率排名前二十的瑞士联合银行集团、瑞士信贷(香港)有限公司、美林证券国际有限公司、摩根士丹利国际股份有限公司等4家QFII的新进买入。中天精装主要为国内大型房地产商等提供批量精装修服务,具体业务包括建筑装饰工程施工、建筑装饰工程设计等方面,近三年净利润复合增速为33%,今年一季度净利润同比增长57%。

增持个股中,摩根大通持股数量占流通股比例变动均超1.5%的上市公司有4家,分别为光伏概念股回天新材、次新股山东玻纤、家居用品股尚品宅配和医美概念股华熙生物等四家上市公司,上述公司今年一季度净利润同比增速均超三成,其中山东玻纤增速最快,一季度净利润同比增速高达350.5%。整体股价走势看,11只增持个股中,8只年内实现上涨,占比达73%;与之形成鲜明对比的是,9只减持个股中,7只年内下跌,占比达78%。

摩根大通新进增持的57家上市公司中,迈为股份、奥普特、联泓新科、山东玻纤、福田汽车5家企业4月获QFII调研,其中迈为股份最受关注,获10家QFII调研;其次是奥普特,获4家QFII调研,其余3家上市公司各获1家QFII调研。

迈为股份主要业务是智能制造装备的设计、研发、生产与销售,主营产品为太阳能电池丝网印刷生产线成套设备,主要应用于光伏产业链的中游电池片生产环节,公司4月10日披露去年年报,2020年实现净利润3.9亿元,同比增长59.3%。年报披露后的第一个工作日,迈为股份即获高盛资管、高盛资管、中欧基金、富兰克林华美投信等10家QFII调研。

在调研纪要中,有机构问到公司未来OLED、半导体布局情况问题。迈为股份表示,公司可以跨行业、跨技术,大部分企业跨技术需要不同技术团队、跨行业需要不同销售团队。目前公司布局真空、激光、印刷图形化技术,也不会过多拓展,在三个技术基础上拓展光伏、平板显示、半导体方向的设备。

二级市场来看,上述5只个股中,联泓新科、奥普特、山东玻纤年内涨幅居前,分别上涨115.4%、74.7%和56.3%。

相关报道:

(文章来源:证券时报)

(原标题:外资炒股能力揭秘:QFII持股越久越赚钱 前十机构回报均超20倍)

(责任编辑:DF372)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1