热门:

大消费白马股大幅上扬 机构:消费第四波将持续演绎

随着沪港通和深港通的开通,且A股被纳入MSCI新兴市场指数,外资对A股的参与度和兴趣不断攀升,这在中长期或将逐步改变A股的配置风格。

今年以来,以茅台、格力、美的、海康威视等为代表的“漂亮50”掀起了一波价值投资的浪潮,这些“白马股”在资金的追捧下不断创出新高,茅台近期更是强势突破了600元大关。即使是在中国内地投资者卖出白马股的时候,外资仍然持续流入。

外资对于中国A股的配置思路究竟是什么?“茅台们”对他们而言是不是贵了?未来,他们看好的投资主题又是什么?

“海外投资者看重的肯定是A股的稀缺产品,就是在海外买不到的优质公司,像茅台、五粮液在海外买不到,同时也符合外资的选股标准——龙头公司、估值较盈利而言不算高,因此可以持有很长时间。” 瑞银资产管理中国股票主管、董事总经理施斌对第一财经记者表示。

茅台仍具配置价值

11月1日,贵州茅台再度“爆发”,涨幅超7%市值超8100亿元。自茅台公布三季报以来,茅台的市值在连续两个交易日内增加超500亿元。截至11月1日收盘,茅台股价报623元。

“目前虽然茅台涨得比较多,估值高于过往,但我们觉得茅台估值是合理的。” 施斌对记者表示。

对于茅台的价值,施斌表示,“茅台出厂价格为800多元,经销商销售的价格可以达到1200多元,这两者差距非常大。原因在于,前几年经销商的压力非常大,实际上卖茅台不挣钱,即今年经销商挣的钱是用来弥补过去几年不挣钱的状况,但这种状况不会一直持续下去。”

“假设明年茅台将出厂价提高1000元,那么经销商还是有动力继续卖酒,因为还可以挣300元,这个回报仍然可观,因此经销商不会有什么阻力。”但他认为,这对于作为上市公司的茅台而言影响很大,“出厂价从800多涨到1000多元,出现了200元价差,而茅台从生产到出厂共需5年,所以生产成本5年之前就定了,不会有任何变化,去掉税、费直接就是盈利。”因此,施斌认为,现在判断茅台估值不能只看表面将近30倍的市盈率,这一估值仍然是合理的。

中金公司分析称,贵州茅台前三季度营业收入和净利润分别增长59.4%和60.31%。为应战“双节”旺季,茅台酒发货放量,有经销商估计第三季度实际发货1万吨左右,预计全年发货量大概率突破2.68万吨目标。价格方面,三季度茅台成功稳住价格,目前一批价约1400元/瓶,高出819元/瓶出厂价近600元。分析人士指出,经销商积累了较丰厚利润,茅台提高出厂价的条件已经具备,今年可能提高出厂价。

其实,茅台只是众多案例之一。尽管今年蓝筹股和白马股估值扩张明显,但似乎外资仍然在持续流入。

“我们在两年前做了一个统计,当时蓝筹股的净资产收益率是整个市场的一倍,即市场均值为12%,蓝筹股则为22%,但当时蓝筹股估值是市场的一半,这意味着把它们按照同一个净资产收益率去拉平的话,蓝筹股估值是整个市场的四分之一。因此,现在在蓝筹股持续上涨后,再做一轮统计后发现,蓝筹的估值已经与市场差不多了,但是净资产收益率还是整个市场的一倍,那么如果再按照净资产收益率拉平,蓝筹估值还是市场的50%左右。”施斌告诉记者。

也有不少外资基金经理对记者表示,随着海外投资者的进入,外资可能还是会选择配置在蓝筹股和白马股,虽然已经涨幅较大,但估值上没有出现很大泡沫,因此蓝筹股和中小盘的分化过程可能还将持续。

外资的A股配置思路

“不要看资金怎么流,关键要看外资在买什么股票,这才是他们理念的体现。境内投资者去买港股,买的多是A股买不到的或估值低于A股的,比如腾讯、融创等;而外资则看重的是中国境内消费和服务业升级的机遇,在外资看来,A股的蓝筹股价值低估,而茅台等股票海外缺乏,因此也会进行配置。”施斌表示,这对两地市场都是好事,“长远来看,港股和A股两者一定会融合”。

记者通过采访,也整理了外资基金的基本配置思路。

首先,其看重的是战略性行业行业龙头,即聚焦能够从结构性增长及经济转型(由投资主导模式转向以服务业为重心)中受益的战略性行业。

其次,外资仍热衷于投资行业龙头,即从中物色盈利增长跑赢同业且估值有吸引力的龙头股,研究范畴涵盖品牌、科技、价格竞争力、财务方针及管理素质等。组合投资候选对象具备以下关键特征:良好的公司治理,商业模式行之有效且合理可行,核心业务稳健,足以产生充裕现金流,可于一定期限内实现资产价值。

此外,就基本面研究或企业质量审查而言,投资组合经理与分析师一同到访企业进行实地研究考察。

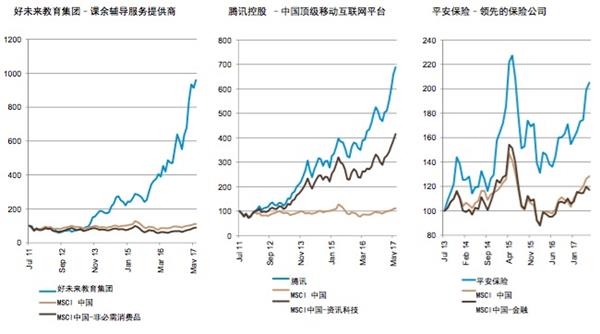

瑞银认为,前景理想的行业包括保险服务、互联网及电子商务以及教育服务。

中国保险服务尚未普及,但随着越来越多的民众有能力承担保险开支,如平安保险等行业龙头将从中国结构性增长中受益。

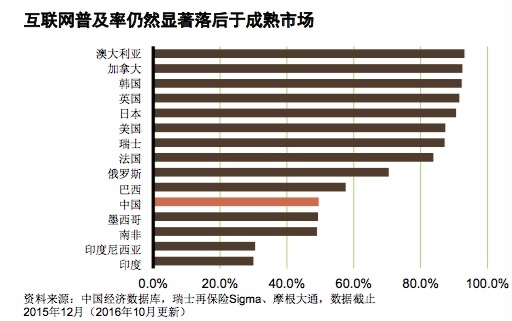

此外,城市化及薪资增长推动了移动设备在中国市场的全面普及,电子商务、移动设备游戏及社交网络渐获大众青睐。如腾讯这样的行业龙头,产品占中国超过一半的移动设备使用率,提供多元广泛的互联网服务;微信服务促进行业推陈出新,商机也随之而生。不少券商认为,移动游戏市场展现出庞大潜力,将成为未来数年的主要增长动力;而移动广告、移动支付服务、移动电子商务以至移动搜索服务也是未来的商机所在。

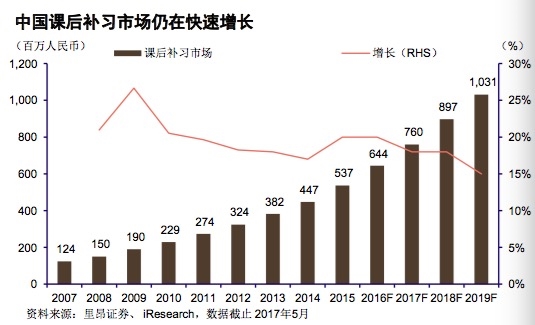

教育行业也是外资所看重的中国消费升级的机遇。在过去23年中,可支配开支在居民收入中的占比逐步升至56%,而日常生活开支占比则由75%降至44%。随着民众收入进一步增加,这一趋势也将延续,教育服务业显然能从中受益。在外资机构看来,目前的行业龙头则包括那结兼备线上线下教育资源的公司。

(来源:第一财经)

(原标题:大消费白马股大幅上扬 机构:消费第四波将持续演绎)

(责任编辑:DF358)

提示:键盘也能翻页,试试“← →”键

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1