热门:

创投圈钱荒时刻:募资焦虑层层传导 一级市场估值水平恐跌30%

今年6月,张典所创办的公司完成了D轮3000多万美元融资,这一轮融资的时间节点比计划提前了半年。“事实上公司目前不缺钱,但投资人一直建议加速融资进程,市场环境不太好,越往后钱越不好募,有的公司甚至签了TS(投资意向书)都没有拿到融资。”张典告诉第一财经。

韩利所在的投资机构也提前启动了第二只人民币基金的PR工作,虽然募资马太效应明显,资金向头部机构聚集,作为一线投资机构募资压力并没有那么大,但韩利还是想以防万一,“市场不可预期,提前备好弹药。”

GP的生存线挑战

工资断发、机构关停、资金荒、募资难,一时间成为资本市场和创投圈提及最多的字眼。悲观情绪从二级市场层层传导至一级市场,对于大多数投资人和创业者而言,这轮资本寒冬比预期来得更急速。

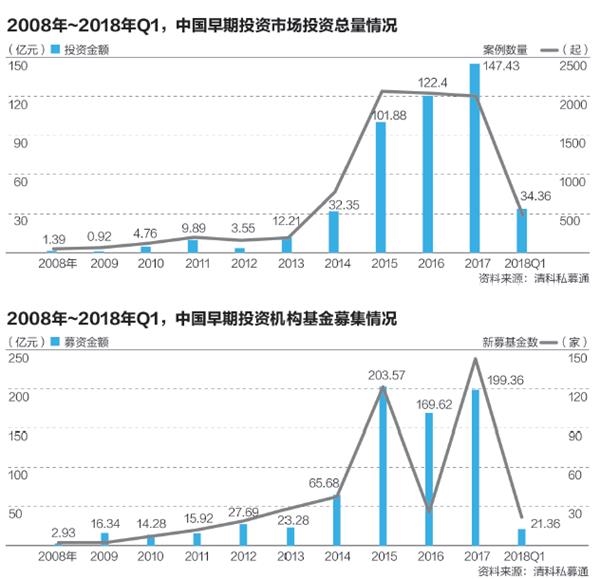

根据清科研究中心数据,今年第一季度的募资2400亿元,较去年同期下降了36%;第一季度投资额是2100亿元,较去年同期下降了45%;第一季度IPO的退出是162家,跟去年同期相比下降了33%,市场情况并不乐观。

“今年第一季度募资额较去年下降,下降幅度很大,而且可能仍会继续下降。”在由清科创业、投资界联合主办的第十二届中国基金合伙人峰会上,前海股权投资基金首席执行合伙人靳海涛指出。

募资难缘于国内外宏观形势的变化。一方面2018年全球资本市场波动,另一方面4月份《资管新规》的发布,对VC/PE的募资造成直接冲击。

靳海涛认为,在资管新规不得开展资金池业务和期限匹配原则的约束下,银行理财资金通过资金池错配后,投资进入PE基金的模式受到重大影响。随着金融去杠杆的深入推进和地方政府债务的规范清理,政府引导基金的规模正回归常态,未来私募基金从有银行配资的政府引导基金募资存在较大不确定性。

资管新规对股票定增类结构配资和未上市项目并购退出通道也造成了重大影响。此外,资管新规对个人LP(有限合伙人,主要指出资人)门槛明显提高了,这将直接减少个人合格投资者数量及投资规模。

不过在更多的投资人看来,募资难的全面爆发与LP结构不合理、多年大量资金涌入、人民币VC泛滥、项目价值过高等多种行业情形相关。

靳海涛观察到在美国,养老金、保险资金、主权财富基金、家族财富基金等成熟的长线投资者占LP构成超过40%,在中国最多占到2%到3%。中国主流出资人是民营企业、国有企业、相对富裕的个人,再加上各种政府引导基金。

“两种结构所代表的资金属性、资金实力和成熟度完全不同,对收益性、安全性和流动性的要求也完全不同,比如像政府引导基金,很多对行业和地域都有限制性要求。”靳海涛说。

“总体而言市场确实处于一个有点焦虑,也充满了冲突和不确定性的状态。”君联资本董事总经理李家庆说,在这样一个充满矛盾和冲突,看似不是非常清楚的宏观环境底下,如何安排后阶段投资策略的快慢、阶段的配比、领域资金的配制,以及投资标准的设置,需要投资人做出更谨慎的考虑。

资本洗牌一九效应显现

“潮水退去,就知道谁在裸泳”,巴菲特的话形象描述了如今投资机构的现状。

与募资难相伴随的是募资分化加剧。“去年大家说的还是二八效应,今年一开春就变成一九效应,10%的机构用了90%的钱。”安芙兰资本创始人、董事长周伟丽表示。

为了规避投资风险,越来越多的钱开始涌向资金渠道稳定、历史业绩优异的头部投资机构,大量小的投资机构,或从成熟机构分裂出来的VC2.0们普遍面临融资压力。

根据投中数据,从新基金数量来看,今年2月开始募集的基金数量和募集完成的基金数量分别为56只和23只,相较1月份的111只和50只下降不少,更是远低于去年12月的156只和81只。

从新基金规模来看,今年2月,开始募集的基金规模和募集完成的基金规模分别为357亿美元和37亿美元,不及1月份的528亿美元和49亿美元,同样远低于去年12月份的959亿美元和194亿美元。

募资难的直观感受比数据呈现的更为强烈。

“由俭入奢易,由奢入俭难。”一村资本市场部执行总经理茹小琴说。在她看来,过去的三年对大部分GP来说募资并不难,(GP指普通合伙人,主要是那些进行投资决策的人员,通常情况下就是投资公司的内部管理人士。)比如银行表外动辄数十亿,有的甚至百亿作为LP参与到股权投资中来,包括地方政府通过各类平台使用杠杆推动着股权基金规模高速扩张。

在今年市场募资环境急转向下的背景下,对所有GP来讲,募资都有一定挑战,但对于非头部且没有核心竞争力的GP来说,募资有可能就完不成了。这会加速LP更加谨慎地使用自己手中的每一分钱,从而促进LP与GP更为精准的配对。

歌斐资产全委投资投资董事李晓也认为,今年对于很多小的GP来讲是生存线的挑战。“对于募资压力比较大的基金,哪怕只能达成目标规模的50%或者30%,也要快快把资金做起来,将更多的时间放到投资项目上来。”李晓建议。

GP行业的鱼龙混杂的确让LP们害怕了。

2014年伴随大众创业、万众创新,大量投资机构涌现,质量参差不齐。“中国的GP目前有1.2万家,我可以负责任地说,真正值得LP长期投资的不超过100家。”清科集团创始人、董事长倪正东直言。

在创投圈流行的一则段子也反映出这个行业的混乱现状。“基金募资基本靠PR,判断风口基本靠媒体,项目获取基本靠抬价,尽职调查基本靠审计,判断标准基本靠发审,风险控制基本靠对赌,投资勇气基本靠合投,投后管理基本靠放羊,GP收益基本靠费率,LP赚钱基本靠运气,排名基本靠赞助商。”

缺乏专业判断、盲目追逐风口,时至5年退出期,泡沫的破灭让不少LP血本无归。对于投资回报的焦虑让GP和LP之间关系变得越来越紧张,不少LP开始涉足GP的业务管理,参与投资决策,甚至一些LP开始直接做起GP业务,以缩减回报和反馈周期。

很多天使投资机构、早期投资机构因为募不到钱直接放弃股权投资,投身大热的区块链,做起数字货币投资。形成鲜明对比的是头部品牌投资机构则在增量,天使投资基金、VC基金、PE基金外,开始向LP边界拓展,涉足母基金领域。

“以前LP是LP,GP是GP,现在整个是一个非常乱的情况,所有的人都有焦虑感,大有大的焦虑,中有中的焦虑,小有小的焦虑,如果机构没有找到一个定位和清晰的做法,从长期角度来讲,一定不会做到最佳状态。”在投资圈多年的火山石资本创始合伙人章苏阳指出。

元禾辰坤合伙人王吉鹏认为在资金募资难的情况下,能够生存下来的机构不会太多,有三种机构在当下更具竞争力。

第一,国家或者地方政府出资配置的系统资金,他们有资源、有资金,也有很好的市场化的人才。第二,以腾讯、小米、百度、今日头条、美团为代表的产业公司都在设立自己的基金,自带的流量、供应链、渠道,拥有各种生态优势,是传统意义上的投资机构所不具备的。

第三,成立很长时间的品牌机构,因为过去的积累,对所投过的行业足够熟悉,且被投企业已经成为行业生态的巨头,可以借助产业公司的力量对新投的企业产生价值。

“市场还不够恶劣,环境更差一些洗牌才能更充分,这样才能让投资水平一般又占据资源的机构淘汰,真正有战斗力、竞争力的机构脱颖而出,潮水退去,谁在摸鱼就很清楚了。”仙瞳资本执行合伙人刘靖龙直言。

创业者自降身价

“集体放缓投资,慎碰高估值项目。”面对行业现状靳海涛给出两点建议。

资本市场的连锁反应已经传导到创业层面,创业者或提前融资进程储备资金,或在弹药将尽前迎合风口包装项目,以期能够撑过资本寒冬。

在上一个创业项目失败后,创业者王杰开始转战社区问答创业,这是一款类似“知乎”的知识付费产品,原本计划在产品测试稳定后再寻求融资,在市场大环境影响下,王杰通过朋友和熟人关系约见了十几家投资机构,但有意向者寥寥无几。

作为一名连续创业者,王杰觉得与2016年资本寒冬不同的是,“VC本身也很纠结,既想要投资芯片一类具备长期价值的项目,又迫于基金周期和回报压力不敢涉足,在O2O、智能硬件、共享经济连番轰炸下,投资人也变得更谨慎,对于早期项目更看重现金流了。”

资本寒冬对于具备一定规模的创业公司影响更为直观。

在中国,一级市场估值虚高的情形已经持续很久,在很多领域,中国创业公司的估值水平远远高于国外同类企业。以小米、美团为代表的新创企业接连估值回调,新上市的公司又频现破发。尚未产生盈利,依旧需要资本输血的中晚期项目,则成为估值调整的重灾区。

易凯资本CEO王冉判断,当一级市场新入市的资金供给量增量出现断崖式下跌减少60%~80%的时候,一级市场的企业估值一定发生调整,他预计,未来三到六个月,一级市场的估值水平会普遍降30%,某些之前估值比较“疯狂”的领域估值水平甚至会下降超过50%。

一些明星新创企业正在“吃掉”一级市场跟风的基金,市场对待他们的态度将大变化——这是湖杉资本创世合伙人苏仁宏在朋友圈表达的观点。璞玉投资董事总经理孙达毅也表达了同样的态度,“泡沫已经开始有了要破的迹象了,如果这时候还疯狂地追所谓的明星新创企业,会死得很惨。对于GP来说,要尽量先把钱给还回来,有钱回来LP才能进行一下轮投资。”

对于创业者王冉给出了自己的建议,如果创业者在2019年底前不需要融资,那么今天市场环境怎么变对创业者影响不大,如果在那之前必须融一轮,甚至更多,除非有特别明确的业务发展里程碑可以等待,否则晚融资不如早融,因为资金面紧张现象会在变得更好之前先变得更坏。

他还建议融资额至少可以支撑公司正常运营到2019年底,估值上不要纠结,落袋为安最重要。多给领投一些特别的甜头,尽量把原本只想跟投的人变成独立领投。别在股权融资一棵树上吊死,其他来源和属性的资金同样可以考虑。

近期王杰又将自己的创业项目调整为“区块链+社交”的概念,以期在热闹的区块链投资圈获得资本青睐,对于创业者而言,活下去才能有明天。

(责任编辑:DF353)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1