热门:

私募规模单月暴增8000亿!股权创投红透半边天

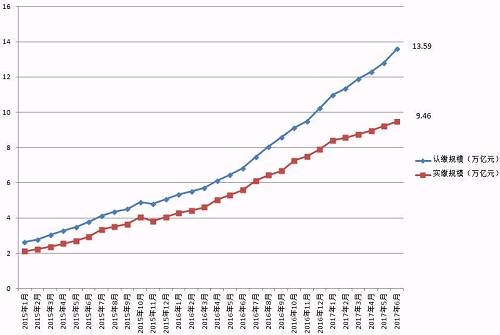

刚刚,中国基金业协会官网公布了私募基金的最新备案数据,展示了今年上半年私募基金行业的增长情况。基金君第一时间进行盘点,,截至6月底,已备案各类私募总规模高达13.59万亿元,上半年私募实现“三连跳”,总共增长3.35万亿元,私募已经超越公募3.5万亿元。

玩一级市场的私募成了今年私募基金持续高歌猛进的主力军,股权及创投私募上半年规模猛增1.14万亿元,而二级市场证券私募则急剧缩水近5000亿元,可谓冰火两重天。前者规模是后者的2.56倍,股权私募占私募总规模的62%。

同时,代表私募行业发展主力的百亿私募机构达到167家,创历史新高,有人说千亿私募不是梦,但现在有些股权私募产品单只规模已经超千亿。

私募总规模已经超公募3.5万亿元

协会数据显示,截至今年6月底,私募基金的认缴规模高达13.59万亿元,单月增长8000亿元,比起去年底则猛增了3.35万亿元。这意味着,仅仅用了半年时间,私募的总规模就连续跨越了11万亿、12万亿、13万亿三大整数关口,“三连跳”跃上了又一高峰 .

对比公募基金的规模,数据显示,截至6月底,公募基金规模超过10万亿元,达到10.07万亿元,相比去年底的9.17万亿元,增长了9019亿元。

去年10月份,私募总规模首次反超公募,当时震惊行业。如今过去8个月,私募基金依旧保持着明显的领先优势,已经超过公募3万亿以上,基金君也不得不感慨私募增长之迅速。

其背后的原因,基金君简单说一下,主要是私募股权、创业基金的强大推动作用,因为公募大多投二级市场,但私募则不一样,二级市场、一级市场都在投,而如今一级市场的力量非常强劲,支撑起了私募规模的大半边天。

|

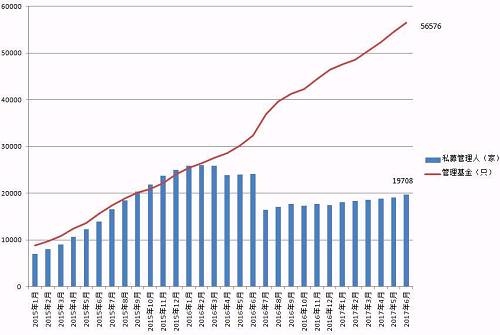

除了总规模增长迅速,私募基金的管理人、基金产品数量在今年上半年增长也很猛。

基金业协会数据显示,截至6月底,已登记私募基金管理人19708家,比去年底增加了2275家,再度逼近2万家。已备案的私募基金产品是56576只,比去年底增加了10071只,半年增长了1万多只产品,可见私募们发行、备案非常积极,每个月平均1678只。

前不久,基金业协会会长洪磊表示,“2.5公告”实施后,先后近1.3万家无展业意愿的私募机构登记信息被注销,但从产品数量和管理规模上看,行业发展热情并未受到影响,优胜劣汰效果显著,行业环境得到净化,社会形象得到提升。

可见,现在最新的将近2万家私募管理人,和之前的2万家成色是不一样的,更加规范。

|

但是,基金君也发现,私募行业从业人员数量上半年发生明显下降。截至6月底,私募基金从业人员22.35万人,比去年底减少了4.85万人。

上半年证券私募急剧缩水5000亿

股权私募增长超过1万亿

有个段子说,五星级酒店的早餐桌前,少了谈论股票的,皆是PE、VC的食客。

有人问,是不是全民PE的时代又来临了?

今年上半年,玩一级市场的私募和玩二级市场的私募,玩出了不同的境界。这种内部的结构分化在今年上半年的私募圈表现淋漓尽致。

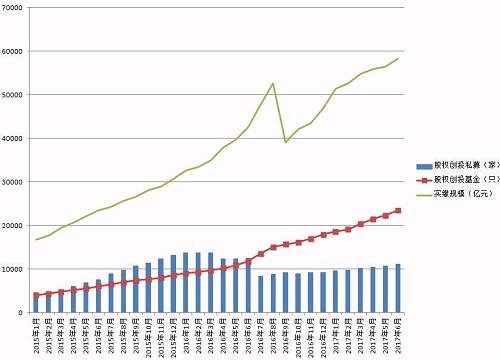

数据显示,截至6月底,股权及创投私募管理的实缴规模已经达到5.83万亿元,较去年底猛增了1.14万亿元;但是,证券类私募的实缴规模却只有2.28万亿元,比起去年底大幅缩水了4903亿元。一个是增长超过1万亿,另一个则是急剧缩水近5000亿,这种分化可见一斑。

基金君算了算,现在股权及创投私募的实缴规模已经是证券类私募的2.56倍,占私募总规模的62%。可见,是股权私募扛起了今年私募规模继续高歌猛进的大旗。

|

这背后的原因,基金君分析了一下:一是近年来证券市场经历牛熊转换,股市投资机会匮乏,一些高净值客户纷纷涌入股权市场;二是IPO常态化,企业上市渠道畅通,监管层支持创业投资,股权创投私募受益于此,助力实体经济发展;三是中国经济处于转型升级期,国家倡导“双创”,发展高新技术,产业并购重组,加大基建等方面的投入,推动了相关领域股权、创业投资的热潮。

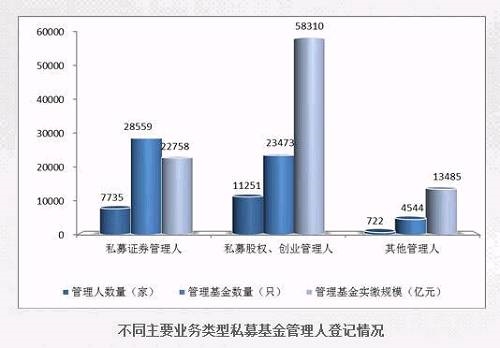

要问现在私募基金行业内部的格局,这张图基本可以反映全貌。私募股权、创业管理人简直是一家独大。

|

截至6月底,私募股权、创业管理人家数为1.13万家,备案产品数量为2.35万只,管理规模实缴为5.83万亿元。今年上半年保持着迅速增长的态势。

|

最近,洪磊也透露,截至6月30日,已在协会登记的创业投资管理人989家,已备案创业投资基金2966只,实缴规模4911.41亿元,创业投资基金存续数量与规模较2015年末分别增长100%、107%。多层次资本市场建设和IPO常态化为创投基金发展提供了有力支持,2016年1月至2017年3月,在协会备案的创投基金退出项目953个,退出本金93.16亿元,实际退出金额245.22亿元,平均投资期限38.5个月,平均回报率163%。

百亿级别私募刷新纪录

最后,基金君再简单分析一下百亿级私募的情况,他们是私募行业的代表,代表着行业的高度。

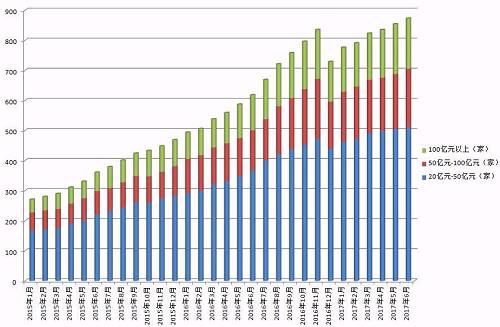

数据显示,截至6月底,按正在运行的私募基金产品实缴规模划分,管理规模在20-50亿元的私募基金管理人有510家,规模在50-100亿元的有196家,规模大于100亿元的有167家。相比去年底分别增加了71家、39家、34家。基金君发现,百亿私募的数量已经创历史新高。

|

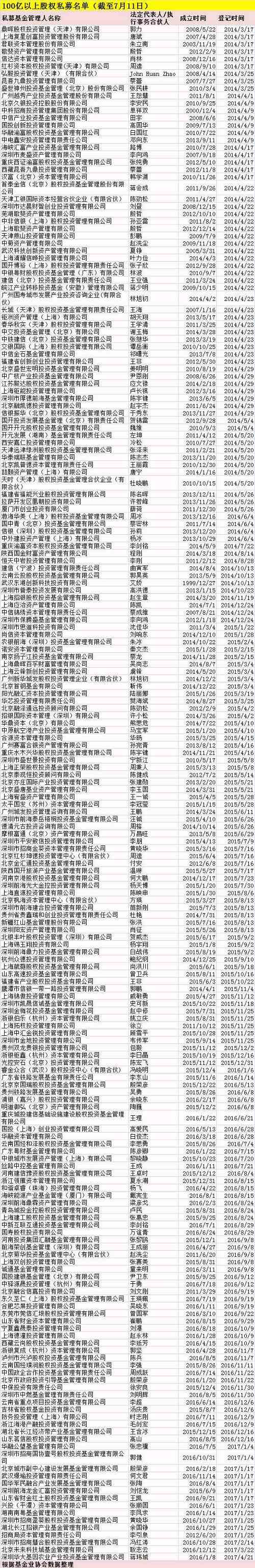

从内部结构来看,百亿以上的私募依旧是以股权及创投私募为主导,协会官网数据显示,截至7月11日,100亿以上的股权及创投私募已经达到203家。

|

虽然百亿级别的证券私募不算多,但现在证券私募大的也有400多亿,主要是债券私募,股票私募大的有200-300亿,基金君已经听业内预测,未来不久将诞生千亿级别的证券私募基金。

目前看来,股权及创投私募已经提前达到了这个高度。去年9月国内规模最大的私募股权投资基金——中国国有企业结构调整基金在北京成立,预计总规模为3500亿元,首期募集资金1310亿元。

(责任编辑:DF333)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1