热门:

海通证券:支撑行情展开的积极因素仍在积累

海通证券最新策略报告指出,春节以来我国基本面数据整体向好,推动投资者信心转向积极,叠加近期政策面和资金面的积极因素均在不断积累中,市场情绪也已明显回暖。目前看,市场上涨的核心逻辑未变。

基本面看,春节数据亮点颇多,宏观经济已在稳步修复中。政策面看,年初以来一系列积极政策密集出台,显著提振了市场信心。资金面看,近期A股资金面已经出现了积极变化。

该机构表示,历史上大盘走出底部需3—6个月,本轮行情性质是底部第一波反弹,当前上涨速率较快但时空仍不及历史。回顾历史上市场低点的第一波反弹,可以发现期间市场往往呈现各行业普涨特征,用各行业月涨跌幅的离散度(以行业月涨跌幅标准差/均值绝对值计算)来衡量,可以发现四次第一波反弹期间申万一级行业月涨跌幅离散度均低于2002年以来均值,可见大底后第一波反弹期内行业涨幅较为均衡,本次行情或也将迎来普涨。中期来看尤其需要关注白马板块表现,白马中可重视硬科技制造及医药。

研报全文

【海通策略】谈谈反弹的持续性(吴信坤、刘颖)

核心结论:①历史上大盘走出底部需3-6个月,本轮行情性质是底部第一波反弹,当前上涨速率较快但时空仍不及历史。②支撑行情向上的积极因素仍在积累中,春节数据提振信心,政策环境偏暖、资金面边际改善。③历史上第一波反弹常出现行业普涨,结合当前政策面和资金面,更应关注白马股和国资改革。

谈谈反弹的持续性

本周市场延续了节前上涨的态势,上证综指更是实现了八连阳,自2月5日低点以来最大涨幅达到14.2%。在此背景下有很多投资者较为担忧本轮行情的持续性不好。那么如何看待本轮反弹行情后续走向?本文将通过复盘过去几次市场筑底后开启的第一波反弹行情,对以上问题做一个分析。

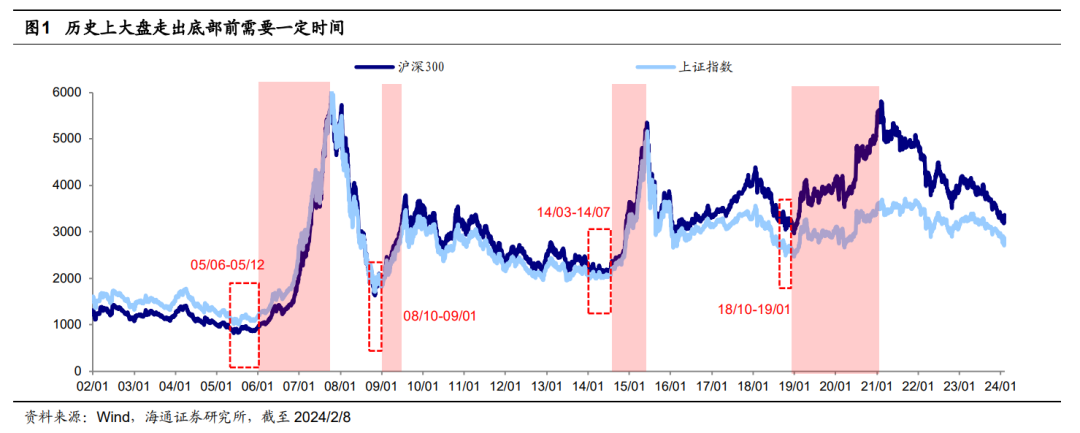

本轮行情的性质?底部第一波反弹。借鉴历史经验,我们发现05、08、14、19年四次市场开启全面性抬升的行情前,均经历一个反复磨底的过程,持续时间3-6个月。那么历史上市场脱离底部的前提条件是什么呢?四次全面性行情开启的背景是调整显著、估值低、政策/基本面催化。从调整时空看,市场大底出现前指数往往已跌幅显著,如08年,亦或是市场已经历了较长时间的调整,如05、14、18年。从估值看,四次市场大底对应的全部A股滚动三年PE分位数均为0%。从推动因素看,05、08、19年市场走出底部的背景是稳增长政策发力下基本面数据改善,14年背景是降息推动流动性改善。那么何时我们可以确认走出底部了呢?四次行情右侧的标志是成交放量、情绪回温。伴随着成交额的迅速上升,同时基本面数据不断好转,此时指数才开启系统性抬升。

从上述经验判断,我们认为本轮上涨行情的性质是底部第一波大反弹。从前期的调整时空和估值性价比维度综合来看A股或已在筑底:从调整时空看,当前市场调整已显著,以沪深300为例,除08年市场急跌外,历史上全面性行情开启前指数调整持续时间在30-40个月,最大跌幅在45%左右,本轮沪深300下跌时长36个月、最大跌幅48%,调整时空均接近历史均值水平。从估值看,全部A股PE、PB滚动三年分位数均已降至0%附近。在此背景下,近期基本面和政策面的积极因素积累,推动市场迎来底部的第一波反弹行情。但要注意的是,市场完全自底部起来走到右侧确认往往需要一个过程,后续仍需密切跟踪基本面修复及市场成交回暖程度。

本轮行情的持续性?可参考历史底部第一波反弹和春季行情。对于这一轮反弹行情的持续时间和高度的判断,我们认为,可以借鉴历史上可比时期指数上涨的时空,看这次行情的进程如何。首先,我们在前文中指出,当前或已处在底部第一波大反弹行情中,回顾05年、08年、14-15年、19年四次市场底部第一波反弹行情的时间和空间,可以发现上证综指最大涨幅均值为26.6%、沪深300为29.2%,万得全A为34.9%,时间持续在2-3个月左右,指数平均上涨速率在6-8点/日左右。而近期反弹行情上涨速度较快,以上证综指为例,2月5日低点以来指数涨幅速率达到20点/日,明显超过历史均值,未来行情节奏或有所放缓。但从行情的时空来看,本轮反弹行情中上证综指最大涨幅为13.6%、沪深300为12.6%、万得全A为17.0%,行情持续不到一个月,较历史可比时期仍有一定差距。

此外,我们也可借鉴季节性的规律,当前是数据空窗、政策频发的春季躁动期。复盘历次春季躁动行情,可以发现2002年以来春季行情基本每年都有,历史上A股春季行情持续时长平均超2个月,期间上证综指及沪深300的涨幅平均超20%(详见表3)。

支撑行情展开的积极因素仍在积累。春节以来我国基本面数据整体向好,推动投资者信心转向积极,叠加近期政策面和资金面的积极因素均在不断积累中,市场情绪也已明显回暖,目前看市场上涨的核心逻辑未变。

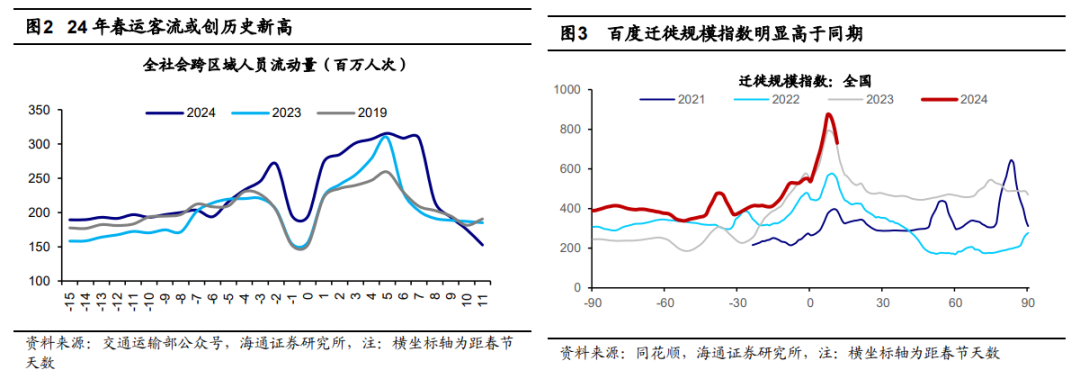

基本面看,春节数据亮点颇多,宏观经济已在稳步修复中。出行方面,根据交通运输部公众号,今年春运前27天(截至2024/2/21),全社会跨区域人员流动量约61亿人次,较23年、19年同期分别增长13.3%、11.8%。从百度迁徙规模指数看,节前一周以来指数周平均数明显上升,今年春节人员流动高于往年水平。消费方面,各种消费需求集中释放:全国服务相关消费日均销售收入同比增长52.3%,旅游、住宿、餐饮服务消费快速增长;日均观影票房较23年、19年分别增长0.9%、19.4%,日均观影人次分别增长6.3%、7.8%;根据文化和旅游部数据中心测算,春节假期间全国国内旅游出游总花费较23年、19年分别增长47.3%、7.7%。

政策面看,年初以来一系列积极政策密集出台,显著提振了市场信心。2月20日,5年期以上LPR下调25个bp至3.95%,进一步降低居民融资成本,助力房地产市场平稳健康发展;本轮PSL累计净新增已达5000亿元,我们预计投放或大概率支撑“三大工程”项目落地;2月23日,总书记主持召开中央财经委员会第四次会议,强调推动新一轮大规模设备更新和消费品以旧换新,今年除财政政策发力外,扩内需促消费政策有望进一步激发消费潜力。与此同时,资本市场改革政策频出,监管环境仍然温暖,呵护投资者信心。例如,2月18-19日,证监会召开系列座谈会,就加强资本市场监管、防范化解风险、推动资本市场高质量发展广泛听取各方面意见;2月20日,沪深交易所宣布量化交易报告制度平稳落地,向市场释放了维护资本市场稳定运行的决心。一季度往往是国内重大会议召开时间窗口,往后看,我们预计随着重要会议临近,积极的稳增长政策还将持续发力。

资金面看,近期A股资金面已经出现了积极变化。23年年底以来活跃资金明显净流出,A股融资余额自2023/12/13高点减少2545亿元,而近期随着行情回暖,以融资交易为代表的活跃资金已开始逐渐回补,自低点至今(2024/2/21,下同)增加134亿元;融资买入额占A股成交额比重由此前的低点5.6%上升至当前的9.1%。此外,近期北向资金已有回流迹象,02/06以来外资累计净流入达257亿元,滚动60天视角下,当前北上资金净流入速度已经自低位回到了18年以来的均值水平。2024年年内美联储有望开启降息周期,受益于海外流动性转松的大趋势,往后看人民币汇率或逐步企稳,A股外资有望回流。

短期行业或将普涨,中期重视白马股。回顾历史上市场低点的第一波反弹,可以发现期间市场往往呈现各行业普涨特征,我们用各行业月涨跌幅的离散度(以行业月涨跌幅标准差/均值绝对值计算)来衡量,可以发现四次第一波反弹期间申万一级行业月涨跌幅离散度均低于02年以来均值,可见大底后第一波反弹期内行业涨幅较为均衡,本次行情或也将迎来普涨。

中期来看尤其需要关注白马板块表现。从跌幅和估值看,白马板块的前期估值压力消化已较充分。白马板块跑输大盘已相对较久,若以茅指数作为白马板块的代表,截至24/02/22,茅指数自21/02以来涨跌幅为-49%,跑输万得全A指数23个百分点。随着白马板块行情走弱,板块整体估值已降至历史低位:截至24/02/22,茅指数PE(TTM,下同)为18.4倍,处16年以来25%分位。从微观资金面看,受政策及基本面积极催化、海外流动性转松等因素影响,未来活跃资金及海外资金等增量资金将有望持续入场。前者主要投资于中小盘,而中小盘在过去一个月出现明显调整,我们预计在经历了本轮中小盘调整压力后,活跃资金或将边际转向安全边际更明确的白马板块;而外资本身更加偏好绩优的白马板块,因此我们预计基本面更优的白马板块有望得到更多增量资金的回补。

白马中可重视硬科技制造及医药。具体行业上重视两方面:一是以电子为代表的硬科技制造。习总书记强调要加快形成新质生产力,我们认为具体要聚焦以下三个领域:1)半导体周期回升背景下的电子;2)或受益于财政发力的数字基建和数据要素;3)政策支持和技术突破下的AI应用。二是医药。往后看,医疗反腐对行业的影响逐渐过去,并且中期来看我国人口老龄化正在加深,医疗需求将持续增加,未来一段时间医药的估值和基金配置有望趋于均衡,结合行业分析师预测,可以关注创新药/血制品/高值耗材。

此外,近期管理层围绕提高上市公司质量做出多项部署,未来产业并购正在成为上市公司并购重组主流和监管重点支持方向,关注上市公司治理改善带来的投资机会。

风险提示:稳增长政策落地进度不及预期,国内经济修复不及预期。

(文章来源:证券时报网)

(原标题:海通证券:支撑行情展开的积极因素仍在积累)

(责任编辑:6)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1