热门:

果然够亮眼!券商三季报抢先看 7家净利翻倍!业绩黑马有点多

金秋十月,上市券商陆续携9月及前三季度业绩而来,给市场行情带来一抹亮色。

截至10月14日晚间9点,已有25家上市券商披露9月财务信息报告,且有6家券商披露前三季度业绩快报/业绩预告。

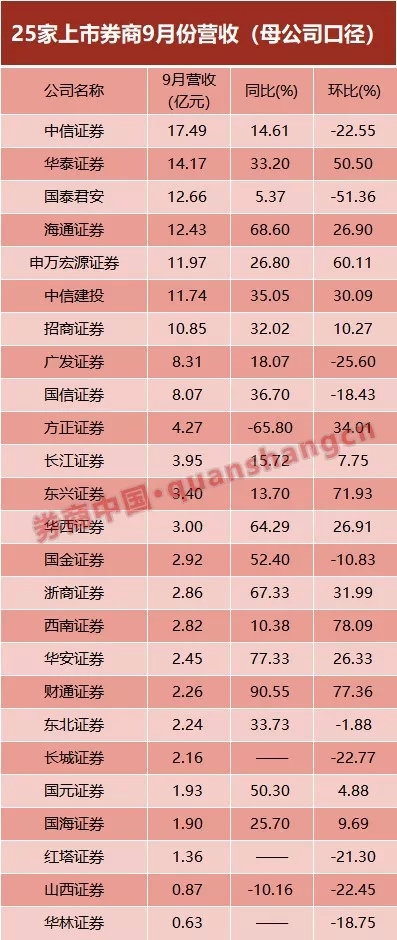

目前来看,共有7家券商单月营收超10亿元,其中中信证券以17.49亿元的营收稳居第一,华泰超14亿元,国君、海通单月营收均超12亿元。在净利润方面,15家券商单月净利润超1亿元,其中6家券商净利超5亿。

鉴于2018年市场行情大的低迷,今年券商前三季度整体业绩同比出现大幅提升,目前已有9家券商净利润数据超30亿元,国泰君安、中信证券两家净利润超70亿,在排行榜上你追我赶,全年业绩值得期待,国泰君安暂居净利排行榜第一。

从净利同比增幅来看,7家券商前三季度增幅超过100%(母公司统计口径),分别是国海证券、东北证券、长江证券、山西证券、华安证券、国元证券、西南证券,其中,国海证券成为绝对业绩黑马,净利同比大增1250.98%。不过,国海证券三季报业绩快报显示,归母净利润为5.82亿元,同比增长355%。

从业绩增长原因来看,各家券商均将今年前三季度业绩大增的第一原因归结于证券市场的回暖。由于A股市场成交额同比增加明显,券商经纪业务取得良好成绩,而在市场行情向上的背景下,券商自营同样是今年以来券商利润的重要贡献者。不过应当警惕的是,仍有券商公布因股票质押式回购而计提资产减值准备,因股权质押等业务计提造成的利润侵蚀,在券业不可小觑。

9月营收中信、华泰、国君位居前三

截至10月14日晚间9点,共有25家上市券商披露了9月财务信息报告。

目前来看,共有7家券商单月营收超10亿元,分别为中信证券、华泰证券、国泰君安、海通证券、申万宏源、中信建投、招商证券,其中中信证券以17.49亿元的营收稳居第一,华泰超14亿元,国君、海通单月营收均超12亿元。

环比营收数据来看,15家券商营收较上月实现正增长,10家券商营收环比下滑。西南证券、财通证券、东兴证券、申万宏源的营收环比增幅均超6成,其中西南证券营收环比增幅78%;国泰君安、广发证券、长城证券、中信证券的营收则环比下滑,国君12.66亿元的营收环比下滑51%,广发、中信的营收均环比下滑2成。

值得一提的是,8月份,国泰君安收到上海证券15.3亿元分红款,实现单月营收26亿元,环比大增超90%,成为单月业绩“领头羊”。剔除8月份分红款的因素影响,国泰君安9月营收环比正增长。

就同比数据来看,则普遍涨势喜人。剔除长城、红塔、华林三家没有同比数据的券商,其余22家券商中有20家9月营收同比实现正增长,其中财通、华安、海通、浙商、华西等券商同比增幅超过60%;不过也有2家券商9月营收同比下滑,方正证券9月营收4.27亿元,同比下滑65%,山西证券9月营收8741万,同比下滑10%。

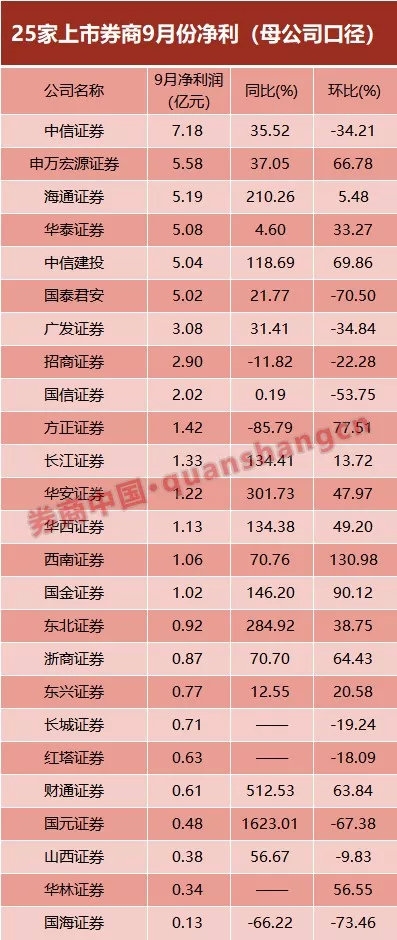

就9月净利润而言,有15家券商单月净利润超1亿元,其中6家券商净利超5亿,分别为中信证券、申万宏源、海通、华泰、中信建投、国君。中信证券7.18亿元的净利润位居第一。

就环比增幅来看,有15家券商净利环比增加,西南证券1.06亿元的净利润环比增幅达130%。国金证券、方正证券、申万宏源、中信建投、浙商、财通的净利润环比增幅超60%;10家券商净利环比下滑,其中国海、国君、国元、国信净利下滑幅度超50%。

同比增幅来看,有19家券商实现正增长,3家券商净利润同比下滑,方正、国海、招商单月净利润同比下滑。值得一提的是,方正证券去年9月份收到了民族证券9亿元,拉高了同期基数,导致9月净利润同比下滑。

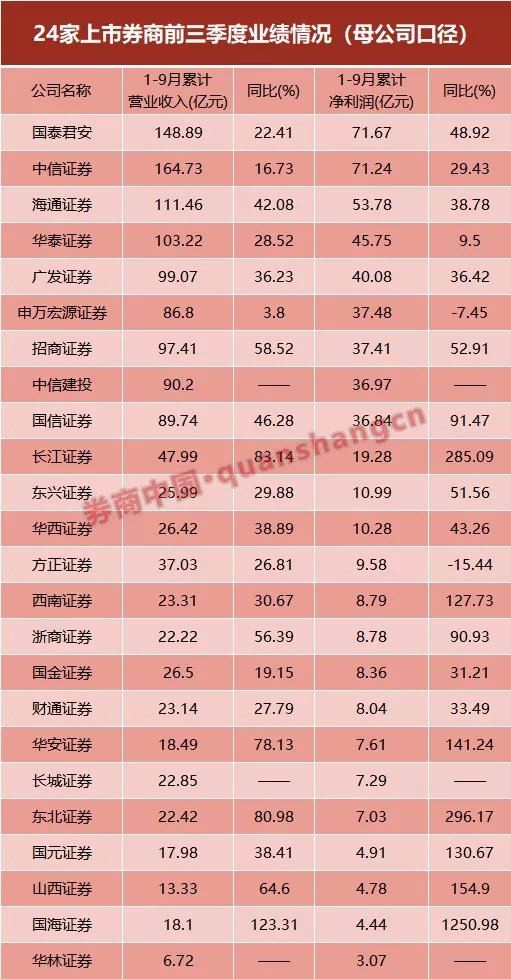

前三季度国泰君安净利居首

随着9月月报的新鲜出炉,上市券商(母公司口径)的前三季度业绩也可窥见。在剔除中信建投、长城证券、华林证券及红塔证券等无同比数据的上市券商后,纳入统计的21家券商合计实现营业收入1224.23亿元,净利润507.13亿元,同比增幅均在30%左右。

整体来看,1-9月营收同比数据良好,21家上市券商全部实现同比增长,最高增幅为国海证券的123.31%;其中,共有7家券商同比增幅超过50%。

从营收水平来看,中信证券仍然稳居首位,1-9月累计营收数据达到164.73亿元,同比增长16.73%;国泰君安紧随其后,1-9月累计营收达到148.89亿元,同比增长22.41%。另外,海通证券、华泰证券两家1-9月累计营收均超过100亿元水平,营收超过50亿元的上市券商已有9家。

就净利润水平来看,除申万宏源证券和方正证券1-9月累计净利润有所下降外,其余19家均实现总比增长,最高增幅仍为国海证券,同比达到1250.98%;此外,长江证券、东北证券等6家券商1-9月净利润增幅也超过100%。

就目前上市券商的净利润整体排名来看,国泰君安成功实现“反扑”,1-9月累计净利润达到71.67亿元,以微弱优势胜过中信证券同期71.24亿元的净利润,在目前披露业绩的25家上市券商中居于首位。另外,目前1-9月累计净利超过30亿元的券商已有9家。

北京一家中型券商非银分析师向券商中国记者表示,环比来看,目前出炉9月各项业绩数据稳步上升,三季度整体业务水平发展良好。由于受市场行情因素影响,三季度的业绩情况与一季度的“开门红”尚有差距,但综合来看,全年利润水平可期。

同比来看,由于去年同期交易水平低迷,券商业绩水平不尽人意。在低基数的背景下,三季度营收净利润同比大增的券商比比皆是。他提示称,近期监管对股权质押业务加大力度,因计提而造成的利润侵蚀仍不可小觑。

6家券商发布业绩快报/预告报喜

截至目前,已有6家券商披露前三季度业绩快报/业绩预告。

从券商发布的业绩快报/预告数据来看,由于存在数据汇总、合并报表、子公司等影响因素,其预计数据与月度业绩数据的简单相加有一定出入。不过,在第一时间发布业绩预告的公司,往往对当期业绩具有相当自信,上市券商也不例外。

就发布业绩预测数据的6家券商来看,国元证券直接发布了业绩快报,其余5家券商发布业绩预告,6家券商中有4家券商前三季度归母净利润同比增幅均超过100%,国海证券以同比增长355%的增幅领跑。

从业绩增长原因来看,各家券商“开宗明义”,将今年前三季度业绩大增的第一原因归结于证券市场的回暖。由于A股市场成交额同比增加明显,券商经纪业务取得良好成绩,而在市场行情向上的背景下,券商自营同样是今年以来券商利润的重要贡献者。

例如,东北证券即在其业绩预告中表示,2019年前三季度,国内证券市场行情回暖,A股市场交易量同比增加,上证综指与深证成指分别较年初上涨16.49%和30.48%。在此市场环境下,公司全力提升主营业务能力和竞争力,前三季度自营投资业务、经纪业务、投资银行业务收入实现大幅增长,归属于上市公司股东净利润同比大幅增加,整体取得较好的经营业绩。

而伴随着三季度业绩的陆续披露,与半年报期间类似,仍有券商在当季因股票质押式回购而计提资产减值准备。

聚焦2019上市公司三季报>>>

今年表现笑傲主要股指!创业板三季报业绩预告收官 预喜公司占比超6成

(文章来源:券商中国)

(责任编辑:DF512)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1