热门:

该“贪婪”还是该“恐惧”?基金投资什么时候可以“抄底”?

开年以来,接连的大跌让一众基民都蒙圈了。不管你买的是新能源基、军工基、还是白酒基,都遭遇过无差别的攻击,尽管近期有所回暖,相信大家仍然心有余悸:基金投资真的好难。

而且,买基金更像是判断题而不是解答题,过程对了但最后的答案错了也拿不到一点步骤分,“判断”真的太重要了。

近期的市场总是在教做人,那么,遭遇大跌应该“恐惧”还是“贪婪”?什么时候可以“抄底”?有没有方法可以判断时机?接着看,带你捋一捋。

#第一步

判断这只基金能不能“抄底”

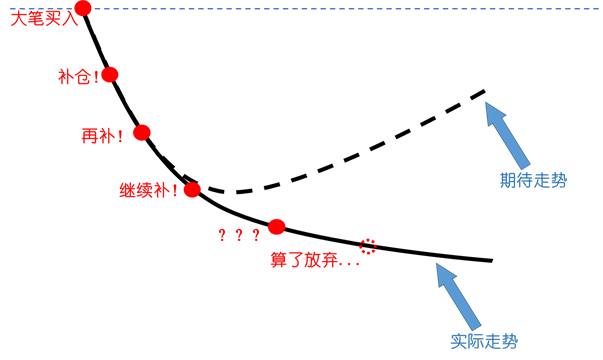

老股民和基民应该知道,在令人闻风丧胆的2015年大熊市中,好多人不是被一波大跌砸死的,而是被不断补仓抄底耗死的。抄底最怕遇到的情形是一路下跌,没有出现期待的反弹,从而越套越深,资金越套越多。

所以,我们拿出真金白银补仓的基金,它必须值得。怎么分析基金能不能得抄底?指数基金和主动管理基金得分开来看。

01

指数基金

对于沪深300、A50、创业板指这样的宽基指数基金,以及新能源、军工、食品饮料等具备长期成长前景的行业或主题指数基金,其编制基本都是选取我国上市公司中市值靠前的、交易活跃的、具有代表性的公司,如果有公司出现了严重恶化,也会被定期从指数中替换掉,因此指数可以在一定程度上反映国家的经济情况和行业的发展趋势。

虽然在市场化的交易行为下,指数短期内也同样会出现大幅回调,但是基本不会存在个股暴雷后,股价一路向南不回头的情况。而我国经济持续向好发展,指数中长期看往往存在较好的反弹机遇。所以我们经常说,投资指数就是投资国运。对于这类指数基金,在下跌过程中抄底的风险就比个股低得多。

02

主动管理基金

与指数基金不同,选主动管理基金就是选基金经理,如果被套,我们需要对基金经理的投资水平再做个检测,看看这只基金是否还值得坚守。

如果持有基金时间尚短,而基金的短期表现不佳,其实并不需要过于担忧。短期的扰动因素太多,市场风格、情绪甚至运气都可能影响净值的表现。如果持有基金的时间较长却仍然处于亏损状态,可以先判断一下,导致下跌的原因到底是市场因素,还是基金本身存在问题。

我们需要把市场的表现和基金经理的主动投资水平拆分开来。可以参考基金的阿尔法系数(α)和贝塔系数(β)。

为了便于理解,业内通常对基金的收益率用以下公式来区分市场因素和人为因素:收益率=阿尔法系数+贝塔系数*市场/基准平均收益率。

贝塔收益就是基金跟随大势获得的被动收益,而阿尔法系数是基金经理通过选股、择时等带来的主动收益,反映的是基金经理的主动投资能力。因此,阿尔法系数越大,通常说明基金经理的选股能力越强。

阿尔法系数在基金评价机构——晨星中国官网,输入基金代码就可以查询。比如说下图这只基金,相对于基准的阿尔法系数就是37.24%。

(来源:晨星中国官网)

如果你持有的基金和上图一样,相对于基准指数和同类平均都可以取得正的阿尔法系数,那么说明现在的下跌其实主要是市场因素导致的,而这一因素未来有望逐步修复,则不需要过于担忧。但如果该基金长期都难以取得正向的超额收益,那么可能就需要考虑是否调仓转换基金了。

#第二步

建立适当的心理预期

投资中有句老话叫做:新手死于追高,老手死于抄底。抄底抄在了半山腰再经历雪崩并不是什么新鲜事。抄底必须要找到合理的时机,而且需要具备逆向思维与合理预期。

首先,底部不是一个点,而是一个区间。

企图抄在最底部,买完之后就蹭蹭上涨是不现实的。市场短期的噪音太多,很难看得清晰。金融学术界提出过许多模型来模拟股价的走势,比如说几何布朗运动(GBM)和随机游走模型(Random Walk Model),但其中都包含随机变量。啥叫随机变量,也就是不可预测的部分。短期的股价变动是太多因素共同作用的结果,比如说政策面、消息面、投资者情绪还有市场博弈,一顿分析猛如虎,开盘突然来一个黑天鹅,所有分析全部作废。因此,没有人可以准确预测出短期市场的走势,但经过分析(见下文),可以大致判断出目前会是一个相对正确的买入时机。

其次,切忌一把梭哈。

这样的方式在炒股中很常见,算是一个典型的反面案例。部分朋友在套牢后补仓往往是第一笔买的最多,由于资金有限无法持续跟上,成本没有得到有效降低,即使后面开始反弹了,但子弹早早打光,也无法回本。

而且,如果在下跌趋势中一把梭哈,反而是加重了仓位,面临更多的损失。恰当的方法是在判断好时机后,循序渐进、分批买入。可以先将加仓资金平均分成几份,再预设一个下跌幅度,比如5%,基金净值每下跌5%,就加一份仓。

#第三步

寻找合适的抄底机会

01

低估值阶段

所谓估值就是判断一个投资产品是贵还是便宜,方法多种多样。其中最为被广泛接受的方法是通过一个称作“市盈率”的指标,也叫PE,越低说明越便宜,越高说明越贵。

买东西我们都知道要买性价比高的,对于价格心理有数的商品,尤其要抓住打折促销的大好时机。比如说超市里的一盒抽纸平时卖10元钱,“双十一”搞活动买二送一,常买这款抽纸的人可能就会想要立即出手、多囤一些。投资亦然,买得便宜很重要。广受推崇的价值投资理念就非常看重“安全边际”,核心是买入那些阶段性被市场低估,因此股价低于其内在价值的公司,通过长期持有获得“价值回归”。把这个思路应用到基金实操上,那就是要把握住市场低估或者板块低估的投资机会。

那么我们如何通过PE的具体值来判断是贵还是便宜呢?通常采用的方法是PE百分位法。就是把此刻的PE值放在历史中,可以用过去十年(或指数成立以来)的PE值,看此刻PE在历史中按从大到小的排名情况。如果排名在末尾20%(百分位数是20%及以下),说明现在比较“便宜”;如果排名比80%的历史数据高(百分位数是80%及以上),那说明此刻已经比较“贵”了,这是一种比较直观及合理的方法。

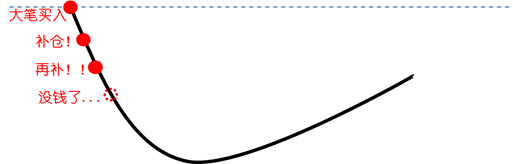

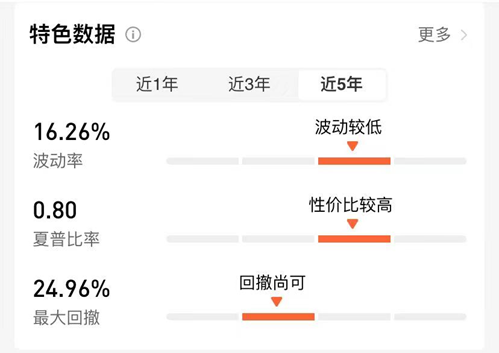

以上证指数为例,过去10年,上证指数PE-TTM的中位数是13.54倍,对应下图中的灰色虚线;PE百分位最高20%区间是15.74倍,对应红色虚线,在此之上可以认为是“贵”;最低20%区间是11.12倍,对应绿色虚线,在此之下看作 “便宜”。从图上看,便宜的时候买,往往有大收获,中位数附近买也不错。

此外,在基金定投实操中,相较于每次定额的定投方式,根据PE百分位的低估多投、高估少投策略确实能帮助我们有效提高收益率。

PE百分位数在哪里看呢?大家可以在天天基金的指数宝工具下查看。

02

最大回撤时期

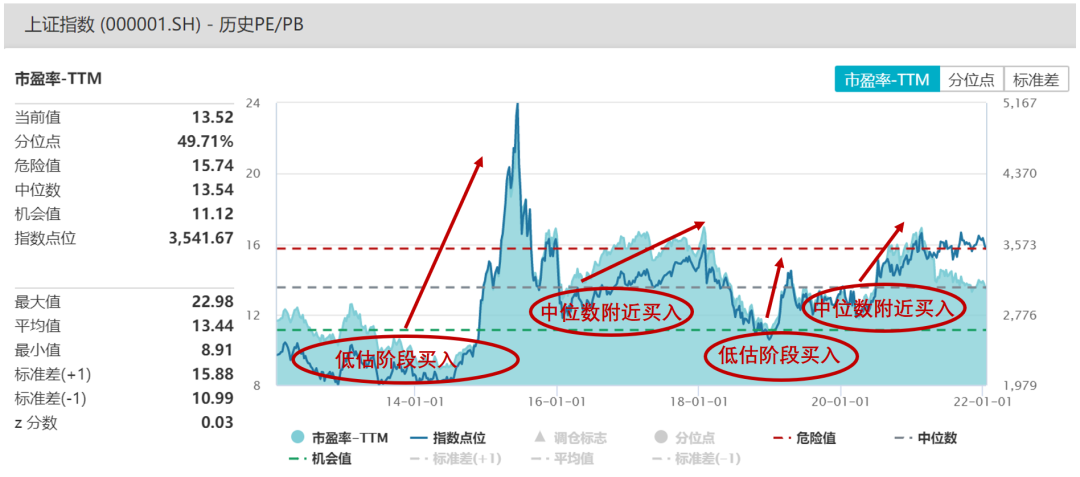

最大回撤是指选定周期内任一历史时点往后推,价格走到最低点时收益率回撤幅度的最大值。也就是假设投资者不幸买在该区间最高点,最大的亏损会有多少。可以参考基金的历史最大回撤来综合判断抄底的时机。

我们可以先查询一下目标基金最近3年或者最近5年发生的历史最大回撤是多少。比如说下图某基金近5年的历史最大回撤是24.96%。如果目前这只基金较前期的高点已经下跌了20%,已经相当接近历史最大回撤了,理论上说再继续大幅下跌的空间已经不大了,就可以考虑分批抄底。

(来源:天天基金。风险提示:以上数值仅作为举例,不构成投资建议,基金的历史业绩不预示未来表现)

但是,参考最大回撤有用的前提是,基金的资产配置和持仓方向相较过去没有发生太大的变化,比较适合应用于指数基金或者风格稳定、不漂移的主动管理基金。

03

市场冷清的时刻

我们都知道,成功的投资往往需要一定的逆向思维,“在别人贪婪时恐惧,在别人恐惧时贪婪”。不过这就是典型的知易行难,“追涨杀跌”才是人性使然。历史总是在不断的循环往复,每一轮的行情总是在绝望中产生、在犹豫中上涨、再在疯狂中退潮。

比如说,不少基民在做短期市场判断时,主要依据过去一段时间市场的走向:当市场上涨时,基金申购如潮;反之,市场表现欠佳时,多数人对基金的申购兴趣会降至低点。

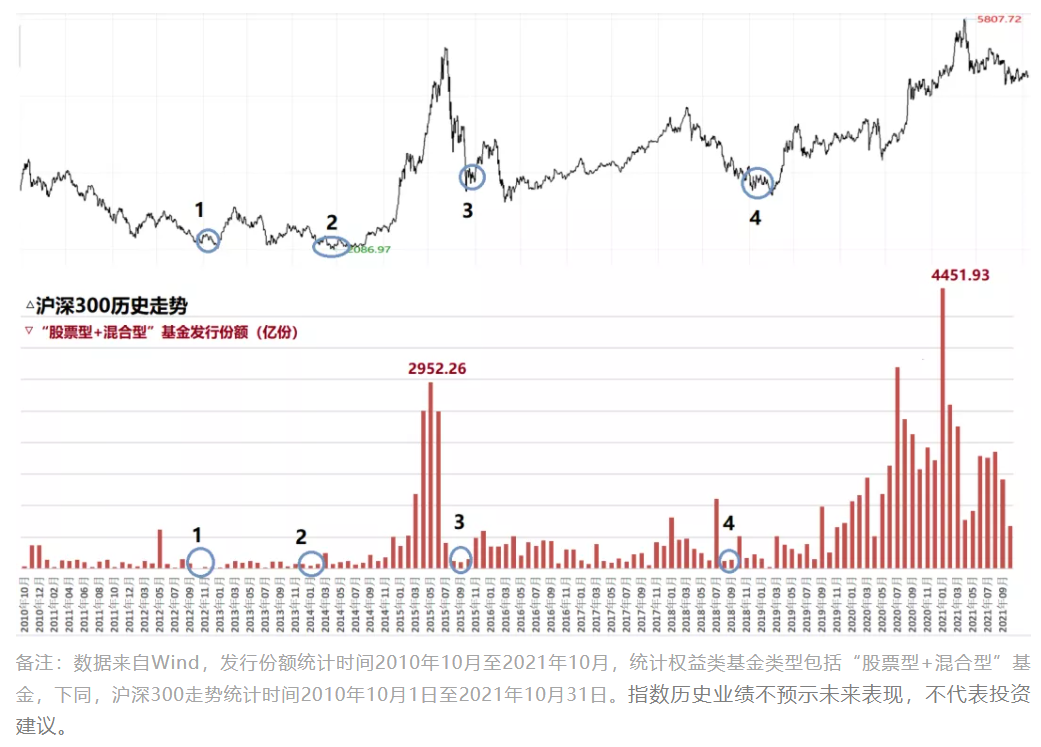

比如上图中个4个圆圈处,权益类新基发行份额分别低至0.00亿份、50.29亿份、106.02亿份、123.99亿份。当市场下跌至低谷时,投资者往往恐慌杀跌,在低位止步。但是,市场低位盘整消化风险后,会开始逐步反弹,新基发行遇冷的阶段,也可能意味着入场“抄底”的好时机。

以①2012年10月、②2014年01月、③2015年09月、④2018年08月,这几个新基发行低谷为例,此时若买入宽基指数、权益基金指数,持有一年、三年大概率可以斩获非常不错的业绩回报。

(注:数据分别统计2012.10.31、2014.1.31、2015.9.30、2018.8.31买入不同指数持有1年和3年涨幅;单位%。指数历史业绩不预示未来表现,不代表投资建议。)

因此,当我们在新闻中看到“基金发行进入寒冬”时,提醒我们市场可能又进入了难熬焦灼的摩底期,或许可以考虑开始“抄底”布局了。

投资者回报=基金收益+投资者择时损益,择时创造的正回报远小于择时造成的拖累。寻找底部区间“抄底”,也可以算作是一种相对胜率有所提高的“择时”。

对大多数投资者而言,如果对“择时”没有把握,不妨记住两大原则:一是长期持有,二是坚持定投。

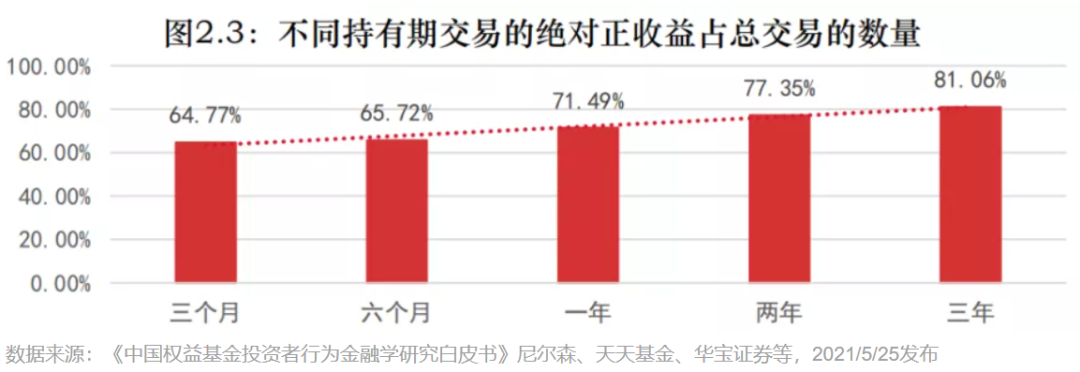

市场的走势无法预测,短期的噪音是最多的,但拉长时间来看,持有期越长,越有希望收获时间最终的馈赠。根据《中国权益基金投资者行为金融学研究白皮书》统计,权益基金持有时间越长,获得正收益比例越高,当持有至三年时,正收益概率超过80%。

基金投资的收益主要来源于企业不断创造的价值和经济盈利的增长,优秀公募基金产品在长期的投资过程中具有不断创新高的能力,但投资过程中难免有震荡下跌,这个等待的过程可能是漫长的,投资更类似于一场修行,期待一夜暴富并不现实。

既然短期走势无法预测,谁都不知道下一波行情什么时候到来,不如选择长期看好的产品,淡定定投,通过定时、定额的投入始终保持在场,不错过每次的行情。(文章来源:华夏基金)

(责任编辑:93)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1