热门:

9.42%!创近十年最低 这才是基金经理“离职潮”的真相

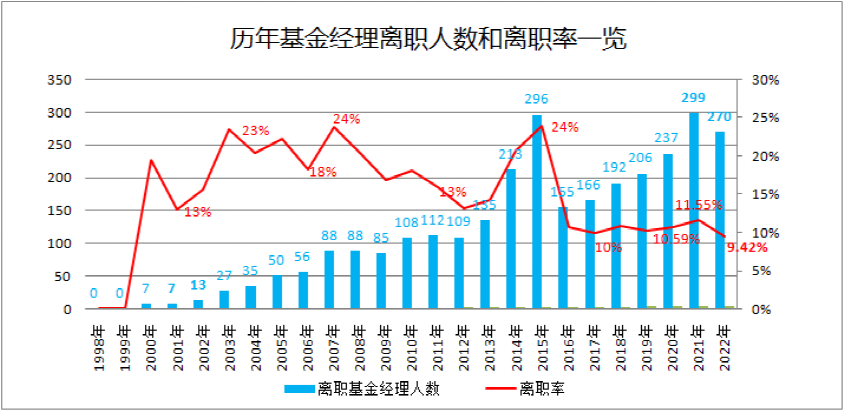

近期,关于基金经理离职的消息引发市场关注,其中不乏中银证券白冰洋、泓德基金邬传雁等多位知名基金经理。不过,虽然离职人数绝对数量有所增加,但基金经理离职率却降至9.42%,创下近十年最低水平。

多位业内人士向记者表示,近年来公募基金经理队伍整体较为稳定、人数持续净增长,人员流向以“内循环”、“净流入”为主,2022年基金经理离职率还创下近十年最低水平。在监管引导、基金公司投研体系建设等共同努力下,公募基金经理的任职稳定性已经显著增强。

基金经理离职率降至9.42%

创近十年最低水平

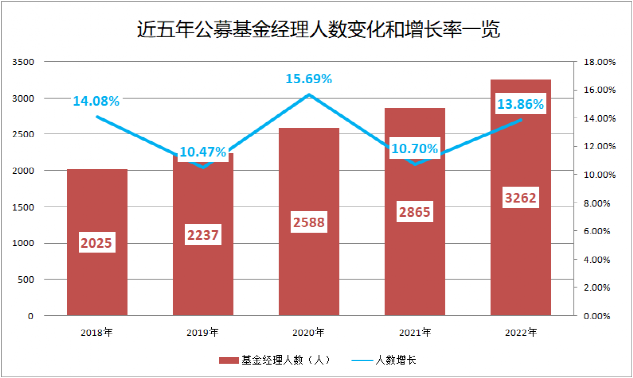

从整体数据看,基金经理队伍整体较为稳定,人数持续净增长。2018年以来,基金经理人数分别为2025人、2237人、2588人、2865人、3262人,较上年度分别增长了14.08%、10.47%、15.69%、10.7%、13.86%,呈逐年递增趋势。近五年基金经理人数新增超过1200人。

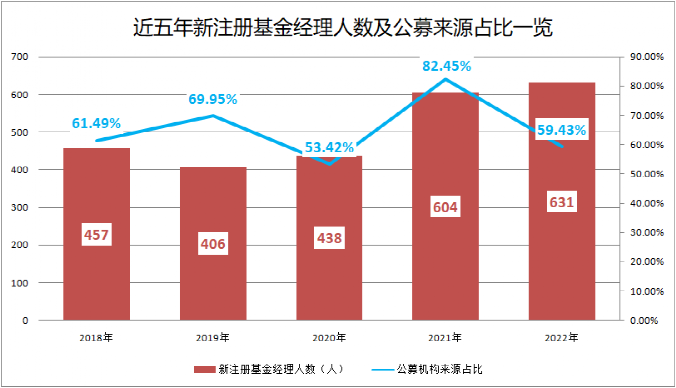

从基金经理新增情况看,基金经理总体以“内循环”、“净流入”为主。2018年以来新注册基金经理人数分别为457人、406人、438人、604人、631人,其中来自本机构投研梯队及其他公募机构引才的人数占比分别为61.49%、69.95%、53.42%、82.45%、59.43%,从来源上看仍以“内循环”为主。

而从历年基金经理变动情况看,近五年离职人数分别为192人、206人、237人、299人、270人,离职率分别为10.82%、10.17%、10.59%、11.55%、9.42%,离职率长期保持稳定,2022年度更是出现明显下降,降到9.5%以下,为近十年来最低,且为近十年来首次降至10%以内。

离职人数不断攀升,但离职率却连创新低,上海证券基金评价研究中心高级分析师孙桂平对此分析,基金经理离职率的下降,一方面与资本市场表现相关,尤其是权益市场2021年以来动荡加大,使得基金经理主动离职意愿下降;另一方面与公募基金行业高质量发展有关。

在孙桂平看来,在政策方面的持续推动下,基金公司弱化规模排名、短期业绩、收入利润等指标的考核比重,使得基金经理面临的短期考核压力减小,此外基金公司探索实施多样化长期激励约束机制等,这些都有利于保持基金经理的稳定性。

一位基金公司市场部负责人也表示,近年来,尽管从绝对数量来看基金经理离职数量增加,但是新任基金经理数量也在增加,而且数量显著大于离任人数,所以行业整体离职率是连创新低的,基金行业的投研团队综合实力实际上处于扩展趋势。

在该基金公司市场部负责人看来,“内循环”指的是行业内的基金经理流动,从一家基金公司到另一家公司,内循环下行业基金经理人数不变;如果基金经理从公募行业到私募行业和其他资管行业,就会带来公募基金经理人数的减少。基金经理总体以“内循环”、“净流入”为主,意味着基金经理离职,多数是跳槽到同业,基金行业的核心投研人才流失情况并不严重。

“大家印象中基金经理离职较多,可能是因为公募行业信息高度透明、市场关注度高、监管要求严格等,大家能够及时获得很多公募基金经理的变更信息;另一方面,知名基金经理因为知名度和社会关注度较高,所以离职的报道较多,而像新生代基金经理、中生代基金经理、其他行业流入的新基金经理等知名度和关注度较低,就不被大家知晓。”该市场部负责人称。

孙桂平也认为,虽然基金经理群体数量很大,但市场关注点容易集中到管理产品业绩较好和规模较大的明星基金经理身上,这些基金经理的离职变动更容易引起公众注意,造成基金经理离职率高的假象。

作为基金公司的核心人才,基金经理等投研团队的稳定,对基金公司和基金行业的长期稳定发展有重要作用。

“对基金经理来说,工作的稳定更易形成稳定的投资风格和策略,注重长期投资和价值投资理念,为基金投资者带来不错的长期投资收益和体验。同时,基金经理等投研团队的稳定,也有利于为公募基金行业积蓄核心人才资源,为行业高质量发展集聚人才和后备力量。”孙桂平称。

公开信息显示,截至2023年1月底,156家公募基金管理人已注册基金经理3284人,管理各类公募基金10607只,公募基金规模达27.25万亿元。

形成双向流动生态

积极塑造投研人员稳定性环境

从基金经理的职业路径看,“公”而优则“私”,曾经是部分基金经理的职业转型路径,近年来,部分“公奔私”的基金经理开始选择回归公募。如2021年于洋“奔私”1年后重回富国基金,2022年韩会永重返公募基金行业在合煦智远担任副总经理,“公”、“私”之间的双向流动成为投资管理人员职业发展的新路径,公募基金对来自其他行业机构的“老将”、“新人”具有较强的吸引力。

谈及人才双向流动的新趋势,孙桂平表示,公募基金和私募基金的双向流动充分说明了公募基金行业对优秀人才的吸引力逐渐增加,有利于公募基金行业的长期发展。私募基金更注重绝对收益和风险控制,对客户的需求更加敏感;而基金经理转到公募基金,更容易在产品设计、产品管理上等方面贴近投资者需求,在长期业绩和回撤控制上更加均衡,提升投资者体验。

上述基金公司市场部负责人也认为,中国基金行业人才的双向流动,对行业长期健康发展是有利的,公募基金行业是最为清澈透明的资产管理行业,有人才的流动,有源源不断的活水引入,行业才会滔滔不绝。

“有明星基金经理的离场,就会有源源不断的新星出现。从过去25年来中国公募基金的发展历程来看,行业就是在‘新老传承’和‘新老更迭’中不断发展壮大的,人才正常的市场化流动,有利于行业加快实现高质量发展。”

不过,该负责人也建议,基金公司和市场要多给新人一些机会,这里的新人既包括从研究员成长起来的新任基金经理,也包括从其他行业刚刚踏入公募行业的新任基金经理,他们有些积累了丰富专户投资或资管投资经验,有些曾与明星基金经理共同管理受到老将传承。

“新人对新鲜事物的接纳程度和反应效率更快,身上的历史包袱轻、但是有着强烈的业绩追求,有可能会给投资者带来超额收益。”该负责人称。

目前从监管部门、基金公司等各个层面,都在积极塑造有利于基金经理稳定、增强投研力量的市场环境。

2022年,监管部门先后修订发布《证券基金经营机构董事、监事、高级管理人员及从业人员监督管理办法》、《公开募集证券投资基金管理人监督管理办法》等法规,要求公募基金管理人建立员工离职静默期制度,对知悉基金投资交易信息等非公开信息的岗位人员设置一定期限的离职静默期,要求公募基金经理离职 6个月后才能到其他公募基金管理人从事投研工作;离职1年后才能到私募基金从事投研工作。此举对规范公募基金经理离职行为、强化投研人员稳定性起到了积极作用。

而基金公司方面,也在着力打造平台化、团队化的投研体系。在投研体系建设方面,各家公募更加注重通过平台化、团队化来提高整体投资管理能力,增强组合管理的专业性、稳定性和持续性。

一是通过集聚整合内外部资源、内部研究共享等多种措施,打造统一的投研平台,为公司整体投研活动提供基础。二是由风格相近或不同策略的投资人员组成投资团队,依托投研大平台,在遵守统一风控标准的前提下进行特色化、专业化发展,不断做专做深。三是在投研人才队伍建设方面,建立客观、清晰、可预期的培养路径,形成科学、稳定的人才梯队,提升人才储备的“厚度”,做好投研能力的积累和传承。

此外,在坚持长期性、持续性的投资理念的前提下,各家公募还不断完善绩效管理和薪酬激励体系,将长期业绩表现及合规风控水平等指标作为投研人员重点考核要求,强调基金经理投资风格的稳定性。

在绩效考核方面,着重考核长周期表现,设置投研专业能力等指标,同时考量合规风控水平、有效履行反洗钱职责、遵守职业道德及廉洁从业规定、防控内幕交易等方面的合规表现。

在薪酬激励体系方面,严格执行薪酬递延制度、建立完善绩效薪酬跟投机制、实施违规责任人员薪酬止付及追索扣回机制,注重短期激励和长期激励相结合,最终实现投资者利益、员工和公司发展的一致。

上述基金公司市场部负责人也表示,在行业竞争加剧的背景下,吸引和留住人才,需要一套综合的激励约束体系,其中既包括比较硬性的长期利益绑定的股权激励、科学的绩效考核、公平的晋升通道等,还包括软性的企业文化、投研文化、核心团队稳定等等。

此外,他还建议公募基金行业的人才激励机制设置要更具吸引力,从而能更多吸纳其他资管行业的优秀人才加盟公募基金,丰富行业人才的优势,实现行业发展的百花齐放。

(文章来源:中国基金报)

(原标题:9.42%!创近十年最低,这才是基金经理“离职潮”的真相)

(责任编辑:91)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1