热门:

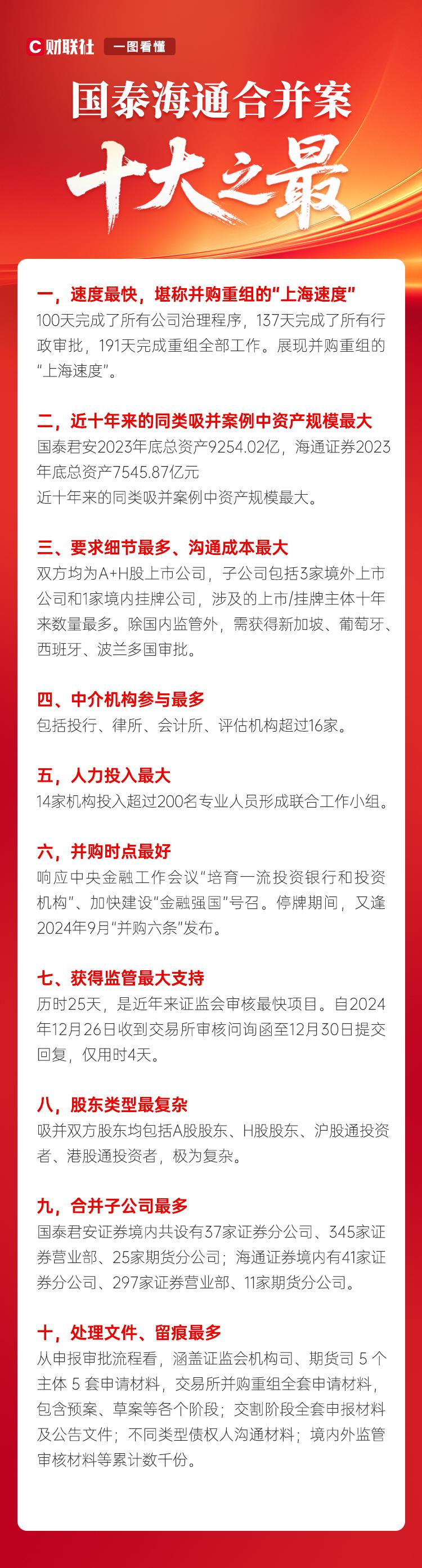

国泰海通合并案“十大之最”

一,速度最快,堪称并购重组的“上海速度”

作为新“国九条”政策实施后首例大型券商合并案例,国泰君安与海通证券的合并进程异常迅速。从首次公开披露信息算起,两家公司仅用100天便完成了所有公司治理程序,137天完成了所有行政审批程序,191天内完成了重组的全部工作。无论是审核还是实施阶段,这一速度在近十年来上市公司并购案例中均属最快,因此在市场上被誉为并购重组的“上海速度”。

1. 2024年9月6日:发布停牌公告;

2. 2024年10月9日:召开一董、披露预案,股票次日复牌,历时35天;

3. 2024年11月21日:召开二董、披露重组报告书,历时78天;

4. 2024年12月13日:股东大会审议通过,完成全部公司治理程序用时100天;

5. 2024年12月23日:中国证监会受理,历时110天;

6. 2025年1月9日:上交所并购重组委审核通过,历时127天;

7. 2025年1月17日:中国证监会核准及注册,历时135天;

8. 2025年1月20日:本次交易的生效及实施条件满足,完成全部行政审批程序用时137天;

9. 2025年3月14日:完成换股交割,完成重组全部工作用时191天,完成换股的A股及H股自次一交易日(3月17日)开市起同步上市交易。

二,近十年来的同类吸并案例中资产规模最大

国泰君安2023年底总资产、净资产规模分别为9254.02亿元、1669.69亿元;海通证券2023年底总资产、净资产规模分别为7545.87亿元、1632.44亿元,近十年来的同类吸并案例中资产规模最大。

三,要求细节最多,要兼顾不同主体、不同市场的监管与信披要求,因此沟通成本最大,由于券商业务的特殊性以及监管属性,要进行大量有效、及时沟通

一方面,本次合并涉及的双方均为A+H股上市公司,这种交易结构本身极为罕见——近十年来,除了本项目之外,仅有南北车合并案。更值得注意的是,合并双方的子公司包括3家境外上市公司和1家境内挂牌公司,这在近十年的上市公司合并案例中,涉及的上市/挂牌主体数量最多。因此,需要同时考虑不同主体、不同市场的停牌、监管以及信息披露要求。

此外,本次合并涉及境内外多个国家或地区,以及多个主管部门的审批。在国内,涉及的审批机构包括证监会(上市司、期货司、机构司)、国家市场监督管理总局、上海市国资委、香港证监会等;在国际上,则需获得新加坡、葡萄牙、西班牙、波兰等多个国家的外商投资或海外金融牌照监管审批。

再者,合并双方均为证券公司,旗下拥有自营、资产管理、公募基金等多项业务。在合并期间,双方的各业务部门必须遵守A股和H股关于股票交易限制的相关规定。由于双方都是大型金融机构,且券商业务具有特殊性,导致债权人类型多样。因此,在方案实施过程中,需要对不同类型的债权人进行专门的沟通。

四,中介机构参与最多,包括投行、律所、会计所、评估机构超过16家

在参与的中介机构方面,涵盖了六家境内外财务顾问及独立财务顾问机构(东方、中银、瑞银、星展、嘉林、浩德)、四家境内外律师事务所(海问、国浩、达维、高伟绅)、三家境内外会计师事务所(立信、毕马威、德勤)以及一家专项资产评估机构(银信资产评估)。此外,还包括股份登记机构、税务筹划机构等其他境内外相关机构。

五,人力投入最大,高峰时达万人

双方合并后成立一个联合工作小组,负责统筹和协调交易中涉及的国内外各项事务;同时,双方的各个业务部门都将派出核心成员参与;共计有14家中介机构投入了超过200名专业人员,高峰时更是达到万人参与。

六,并购时点最好,从启动到落地前都有重大政策落地

2024年以来,中央金融工作会议、证监会多次提出要“培育一流投资银行和投资机构”“支持国有大型金融机构做优做强”,加快建设“金融强国”,打造“强大的金融机构”。在此背景下,吸并双方于2024年9月6日停牌启动合并事宜。

停牌期间,又逢2024年9月24日“并购六条”发布,支持上市公司吸并、鼓励非同控上市公司合并,本次交易为市场提供了一个很好的示范案例。复牌后市场对合并反应积极,顺应A股上行大势;加之方案充分保障吸并双方股东利益,最终合并双方的股东大会均高票通过本次交易。

七,获得监管最大支持,与项目组一道夜以继日、攻坚克难

这体现在多个方面,其中自2024年12月23日证监会、交易所受理,到2025年1月17日证监会完成核准及注册,历时25天,是近年来证监会审核最快项目。此外,在交易所并购重组审核的问询阶段,时间紧、任务重,监管机构和项目组夜以继日、攻坚克难,自2024年12月26日收到审核问询函至12月30日提交回复,仅用时4天。

八,股东类型最复杂,这成为交易过程要顾及的最大难点

吸并双方股东均包括A股股东、H股股东、沪股通投资者、港股通投资者,在股东大会投票、现金选择权、换股实施等方面操作均需要考虑。本次交易属于股东类型最复杂的交易之一。

九,合并子公司最多,未来还有子公司合并题目待解

先看国泰君安证券。截至2024年9月末,公司在境内共设有37家证券分公司、345家证券营业部、25家期货分公司,并在中国香港、中国澳门、美国、英国、新加坡、越南等地设有境外机构。

再看海通证券。截至2024年9月末,公司在境内共设有41家证券分公司、297家证券营业部、11家期货分公司、34家期货营业部,并在亚洲、欧洲、北美洲、南美洲、大洋洲全球5大洲15个国家和地区设有分行、子公司或代表处。本次交易在近年来的吸并案例中,合并子公司或分支机构最多的案例之一。

十,处理文件、留痕最多

在此次公司重大项目推进过程中,涉及多方面数量庞大的材料准备工作。从申报审批流程看,涵盖证监会机构司、期货司5个主体 5 套申请材料,交易所并购重组全套申请材料,包含预案、草案等各个阶段;交割阶段全套申报材料及公告文件;不同类型债权人沟通材料;境内监管的上海市国资委、国家市场监督管理总局、税务局等各项材料;境外监管涉及中国香港、新加坡、葡萄牙、西班牙等国家和地区的各项材料,上述各类材料累计均达数千份。

在换股交割环节,因涉及海通证券近 30 万名股东换股数量的处理与核对,关乎每一名股东的合法权益,公司专门组织了近百人的团队进行换股数据的计算与复核,全力确保数据准确性。

(文章来源:财联社)

(原标题:国泰海通合并案“十大之最”)

(责任编辑:3)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1