热门:

谁说高处不胜“寒”?盘点那些高“寒”指数怎么选

市场上一直流传着一句俗语,“寒王一出,谁与争锋”!说的就是这波行情的“带头大哥”——寒武纪。8月24日,日前外资龙头投行高盛宣布,将寒武纪-U目标价上调50%至1835元,如果达到目标价,寒武纪市值将接近7700亿元。

上周五涨停之后,股价高达1243元,在A股仅次于贵州茅台;市值超5200亿元,而今日(8月25日)寒武纪高开超6%,股价突破1300元。按照这个进度与趋势发展下去,或许超越茅台也是早晚的事。

寒武纪近期股价周线走势

数据来源:Wind 截至:2025.08.22

细数A股曾经的王:宁德时代——宁王,股价从8元到376元;比亚迪——迪王,股价从8元到338元而寒武纪从2020年7月上市至今,从64元的发行价,一举最高涨到1300元,成为科创板龙头。比当年的“宁王”、“迪王”有过之而无不及。

1、公司业绩实现突破性增长:

寒武纪2025年第一季度财报表现亮眼,营收达到11.11亿元,同比大幅增长4230.22%;归母净利润3.55亿元,扣非净利润2.76亿元,实现了上市以来首次单季盈利。这一业绩突破为股价上涨提供了坚实的基本面支撑。

2、国产替代进程加速推进:

在全球科技竞争加剧的背景下,美国对华芯片出口限制持续升级,倒逼国内企业加速转向国产AI芯片采购。

寒武纪作为国产AI芯片领域的龙头企业,凭借先进技术与成熟产品体系,成功获得更多国内企业的订单青睐,市场份额持续扩大。

3、大模型发展催生需求爆发:

以DeepSeek为代表的大模型技术快速迭代,直接带动高性能AI推理芯片需求激增。寒武纪作为核心适配芯片供应商,深度受益于这波行业浪潮。同时,市场对8月15日-30日期间预计发布的DeepSeek-R2大模型充满期待,进一步推升股价预期。

此外,人工智能产业发展热潮持续发酵,市场对AI芯片的需求预期不断攀升。在此背景下,半导体板块整体获得主力资金青睐,寒武纪作为AI芯片龙头企业,自然成为投资者追捧的焦点。

“寒王”投资者门槛高,ETF或是更好选择

但是若是投资者想要在“寒王”这波红利中分一杯羹,没点财力还真不行。首先科创板的开户条件为:开通前20个交易日日均资产≥50万(含股票/现金/理财,不含融资),且证券交易经验满24个月(从第一笔股票交易算起),这一条件把很多投资者挡在门外。

此外目前“寒王”1400元每股的价格,一手的费用要14万元,也并不“便宜”。因此对于普通投资者而言,投资相关指数ETF产品成为了更为实惠与便捷的方案。

有哪些高“寒”指数ETF?

首先闪亮登场的是“寒王”含量最高的科创芯片指数。单日涨跌幅可达20%。该指数聚焦于科创板上市的半导体与电子行业企业,成分股覆盖集成电路、芯片设计等领域,展现高科技属性及成长潜力,科创芯片指数中网罗国产芯片龙头 ,其“寒王”含量达到了10.86%

科创芯片指数前十大成分股权重

数据来源:Wind 截至:2025.08.22

从跟踪的8只基金规模看,嘉实上证科创板芯片ETF(588200)属于“老大哥”级别,规模超300亿,包揽了跟踪该指数全部产品规模的四分之三。与此同时华安上证科创板芯片ETF(588290)、汇添富上证科创板芯片ETF(588750)规模也都超过了20亿。

跟踪科创芯片指数的ETF基金

数据来源:Wind 截至:2025.08.22

第二是科创成长指数,其重点考察过去3年的营业收入增长率、净利润增长率等成长因子的综合得分,筛选排名前50的上市公司股票作为指数样本。

旨在精准支持技术突破大、商业前景广阔但尚未盈利的科技型企业,是资本市场服务科技创新和新质生产力发展的重要制度创新。因此“寒王”作为成长股的重要代表,其权重也来到了10.74%

科创成长指数前十大成分股权重

数据来源:Wind 截至:2025.08.22

从跟踪基金来看,科创成长盘子要小一些,相对而言整体的弹性和灵活性要更高,而易方达上证科创板成长ETF (588020)与广发上证科创板成长ETF (588110)贡献了主要的份额占比。

跟踪科创成长指数的ETF基金

数据来源:Wind 截至:2025.08.22

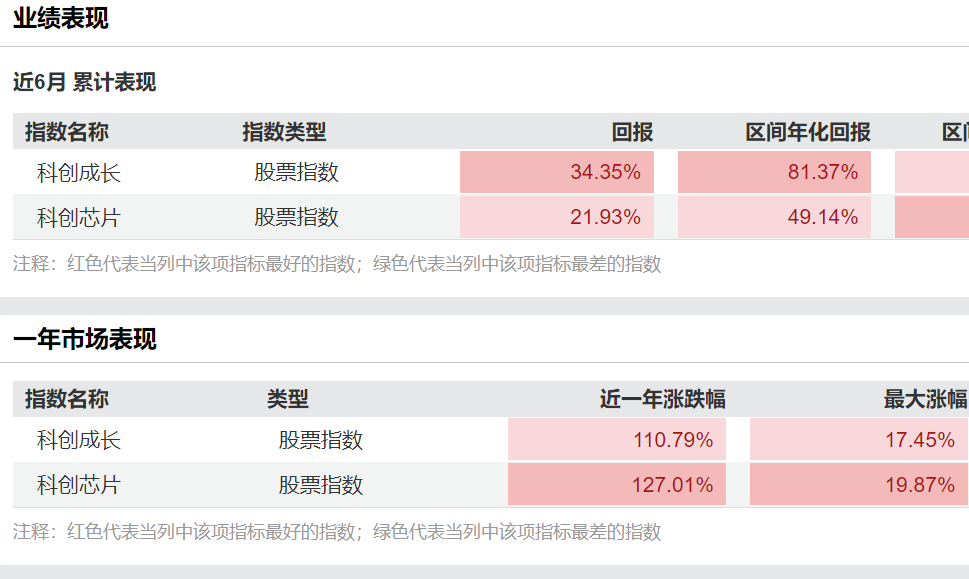

从业绩对比来看,受益于短期的成长赛道爆发,其实科创成长在近6个月时间内的表现是要远好于科创芯片的。

但是若把时间拉长至1年看,科创芯片由于其产业优势与集中度优势,其整体收益要略微好于科创成长,而二者相对于沪深300等主流指数均有明显超额收益。

数据来源:Wind 截至:2025.08.22

因此,在现阶段,如果你是持续看好这波成长行情的投资者可以适当看看科创成长,其小盘股属性更加突出,弹性更足,同时在牛市阶段也更容易走出超额收益。

如果投资者是看好芯片赛道的,那更建议选择科创芯片,整体纯度更高,同时拉长时间看,其竞争力随周期的波动影响较小,即使在小盘股并不强势的阶段,同业也有不错收益。

(文章来源:界面新闻)

(原标题:谁说高处不胜“寒”?盘点那些高“寒”指数怎么选)

(责任编辑:3)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1