热门:

为何华尔街开始悄然配置避险资产?美银Hartnett:美债承压下的“尼克松重演”

周一,美银首席投资策略师Michael Hartnett在最新报告中预警,华尔街机构开始悄然配置黄金和加密货币等避险资产,押注央行将被迫实施收益率曲线控制(YCC)政策来稳定债市。

Hartnett将当前市场环境类比为1970-1974年尼克松时期,预计美联储将面临巨大政治压力实施宽松政策以创造选前繁荣。他建议投资者做多黄金、债券和小盘股,为即将到来的YCC政策做准备。

美银报告显示,债券收益率的下一大趋势是下降而非上升,54%的投资者预期央行将采取收益率曲线控制等价格维护操作(PKO)来应对债务成本失序上升。这一政策转向可能引发风险资产新一轮狂热,特别是黄金和加密货币市场。

当下,全球债券市场正面临1998年以来最严重的抛售潮,英国长期国债收益率飙升至5.6%创1998年新高,美国30年期国债收益率逼近5%关口。风险资产尚未出现传导效应,高收益债券信用利差维持在320个基点,远低于400个基点的警戒线,日本、法国和英国银行股保持稳定,显示市场正在消化央行干预预期。

债券市场危机蔓延、政府面临信任危机

全球主要经济体长期国债收益率创多年新高,反映债券投资者对政府财政状况的深度担忧。英国长期国债收益率升至5.6%,为1998年以来最高水平;法国达到4.4%,创2009年新高;日本攀升至3.2%,触及1999年来峰值。

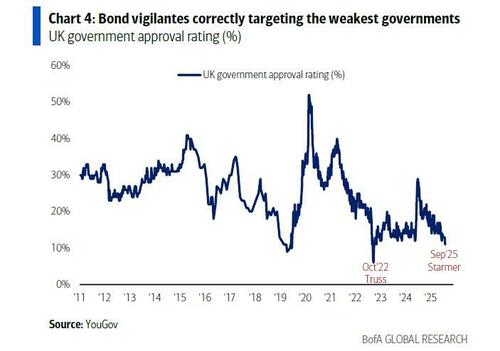

债券抛售背后是投资者对各国政府执政能力的质疑。英国首相斯塔默支持率暴跌至11%,创特拉斯以来最低;法国总统马克龙支持率跌至19%,为2016年来最差表现;日本自民党支持率仅24%,同样创2012年新低。

过去18个月内,全球43场选举中有32场出现现任政府败选,债券投资者正在提前消化民粹主义政策可能带来的财政风险。Hartnett指出,债券市场正在精准打击最脆弱、最不受欢迎的政府。

央行干预预期支撑风险资产

历史数据显示,当债券收益率上升、信用利差扩大且银行股下跌时,通常会引发股市超过10%的调整。但目前情况有所不同——高收益债券信用利差保持在320个基点,日本、法国和英国银行股表现稳定,显示市场预期央行将出手干预。

Hartnett认为,下一轮债券收益率将大幅下行而非上升。政策制定者面对政府债务成本失序上升时,通常会采取价格维护操作,包括扭转操作、量化宽松、收益率曲线控制等措施。美银全球基金经理调查显示,54%的投资者预期将出现YCC政策。

美联储正面临巨大政治压力要求降息,同时美国经济数据疲软为降息提供了合理依据。7月建筑支出同比下降2.8%,房价连续四个月下跌,JOLTS就业数据支持美联储降息,AI技术开始冲击就业市场。

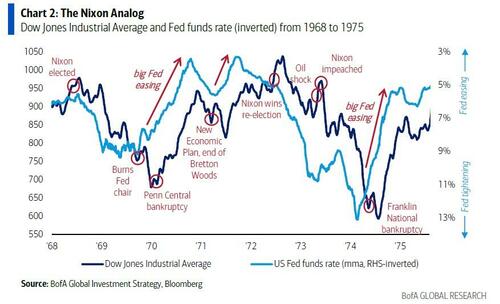

尼克松模式重演:政治压力下的货币宽松

Hartnett将当前形势与1970-1974年尼克松时期进行类比,认为这是理解政策波动性、央行容忍通胀上升和美元贬值的最佳参照。1970年代遭遇了保护主义、货币不稳定、巨额预算赤字等多重挑战,最终赢家是小盘股、价值股、大宗商品和房地产。

1969-1973年尼克松第一任期的政策特征包括:

地缘政治重新调整、贸易战、亲周期的财政货币政策、美元贬值和美联储政治化。为创造选前繁荣,政府在1970-1972年大幅放松金融条件,联邦基金利率从9%降至3%,美国国债收益率从8%降至5%,美元贬值10%。

股市在此期间上涨超过60%,由"漂亮50"概念股、成长股、能源和消费板块领涨。但这轮繁荣在1973-1974年迎来大破裂,通胀从3%飙升至12%,价格管制失效,美联储被迫激进加息,股市暴跌45%。

美银表示,除非出现第二波通胀和/或负的非农就业数据,导致美国赤字从7%跃升至GDP的10%以上/债务违约担忧,否则美国债券收益率将趋向4%而非6%,这将支持股市通过结构性不受青睐的长久期板块(如小盘股、房地产投资信托基金、生物科技)实现广度扩展;此外,继续看多黄金、加密货币,沽空美元,直到美国承诺实施YCC。

“无形之手”转向“有形之拳”

虽然特朗普尚未明确宣布2025年的价格管制措施,但美国政府为政治目的干预经济和市场的趋势明显上升。特朗普深知第二波通胀在中期选举前将不受欢迎,因此采取微妙手段控制价格、增加供应。

能源领域推行"拼命钻探"去监管化和乌克兰和平努力,能源股自选举以来下跌3%;医疗保健方面签署行政令将美国药品价格降至"最惠国"水平,医疗股下跌8%;住房领域宣布"全国住房紧急状态"通过增加供应改善住房可负担性,房屋建筑商下跌2%。

市场继续通过做空"推高通胀"板块来配合特朗普政治议程。公用事业成为下一个脆弱目标,特朗普承诺在12个月内将电价减半,能源部长最担心AI驱动的电价飙升。

美银认为,只要特朗普支持率保持在45%以上,这种趋势可能持续,但若支持率跌至40%以下,可能以不利结局收场。

亚洲投资者观点:YCC预期与尾部风险缓解

Hartnett近期在东京和新加坡的调研显示,日本本土投资者对日本国债的看空程度低于外国投资者。日本周期性赤字得到控制,央行缓慢加息,财务省乐于利用债务担忧来抵制减少消费税的政治压力。

日本投资者更担心"滞后加息的央行"和"滞后降息的美联储"组合可能导致日元失序上升。许多东京投资者预期美国最终将诉诸YCC政策。关于贸易关税的问题很少,日本投资者愿意"花钱买入场券"进入美国市场。

新加坡投资者认为特朗普政策转向降低关税、税收和利率,全球尾部风险大幅减少。他们对美元的看空程度低于欧洲投资者,谨慎做多美国/中国科技和日本/欧洲银行的全球股票组合,认为只有经济衰退才能打破风险资产走势。

(文章来源:华尔街见闻)

(责任编辑:149)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1