热门:

摩根大通2025美股策略:AI 仍是核心引擎 短期需警惕通胀与估值风险

2025年9月10日,摩根大通发布《全球股票策略更新报告》,聚焦当前市场 “担忧墙”(Wall of Worry)与 AI 板块动向。报告指出,尽管关税、移民等因素构成增长阻力,但美股企业凭借 AI 快速渗透、强劲资本支出与韧性消费,仍实现健康盈利增长;不过短期需警惕通胀反弹与高估值风险,中长期则看好 AI 与政策红利下的市场潜力。

一、美股:盈利强劲但短期承压,警惕 8 月 CPI 数据

1. 支撑美股的四大动力

小摩认为,当前美股企业盈利增长的核心支撑来自四方面:

AI 加速落地:AI 技术渗透推动效率提升,成为盈利增长关键引擎;

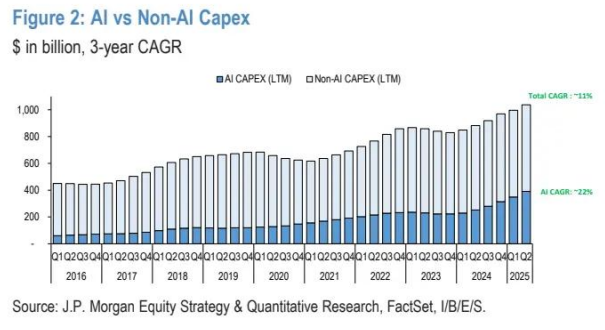

资本支出(Capex)强劲:企业投资意愿旺盛,为长期增长奠基;

消费者韧性:截至 8 月 29 日,美国消费者支出同比增长 4.1%(年初至今 + 3.6%),其中可选消费(+5.3%)、Z 世代 / 千禧一代消费(+7.0%)是主要驱动力(插入图片:Chase 消费数据);

美元走弱:利好出口企业,间接提振盈利。

此外,《宏伟法案》(OBBBA)的前期支出落地,也在部分抵消关税与移民带来的增长阻力。

2. 短期三大风险需警惕

尽管基本面强劲,但标普 500 在非衰退期经历近 20 年最佳表现后,短期风险已显现:

高仓位与高估值:投资者仓位处于高位,市场估值偏贵,高贝塔股投机行为加剧;

通胀反弹压力:关税引发的通胀开始抬头,可能限制美联储降息路径(当前市场预期 2026 年底前降息 6 次),即将发布的 8 月 CPI 数据是关键风险点;

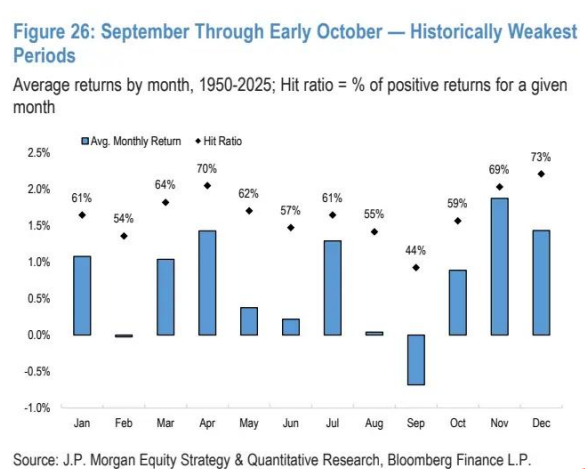

季节性弱势:9-10 月是历史上美股表现较弱的时段(见下图)。

摩根大通建议,投资者可通过期权工具对冲 CPI 风险 —— 当前 CPI 与美联储会议(FOMC)的隐含波动低于历史水平,可买入 9 月 19 日到期的 99%-98% 看跌期权价差(成本仅 0.174%),覆盖两大风险事件,潜在收益杠杆近 6 倍(标普 500 参考点位 6498)。

二、AI 板块:占标普 500 市值 43%,成绝对核心驱动力

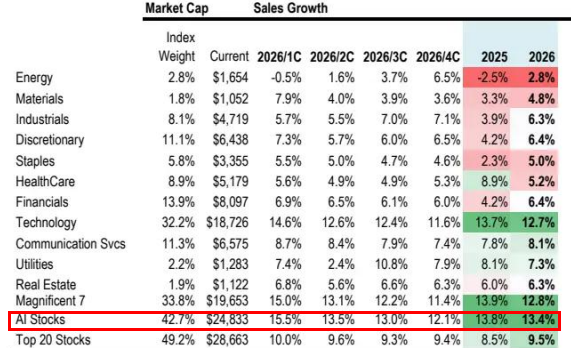

1. AI 股主导美股表现与盈利

标普 500 中约 30 只 AI 相关股票,合计占据指数 43% 的市值,且自 2022 年 11 月 ChatGPT 推出以来,几乎贡献了标普 500 全部收益与大部分盈利增长(见下图)。

2. 千亿级投资加码,未来增长可期

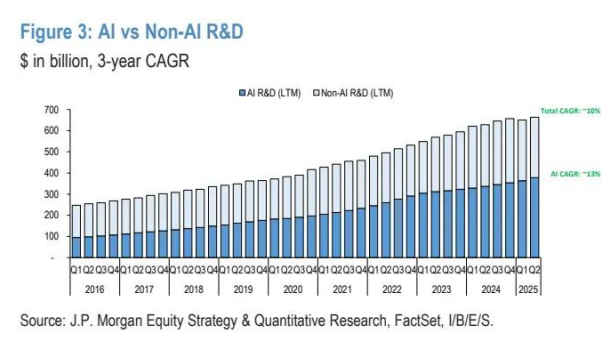

过去一年,这些 AI 企业在资本支出与研发(R&D)上合计投入约 8000 亿美元(两者各占 50%),且未来 12 个月投资支出预计增长 33%。

摩根大通旗下 “AI / 数据中心 / 电气化” 篮子(JPAMAIDE 指数)始终领跑市场 —— 该指数的见顶、触底与创新高时点均早于标普 500,且上周成功守住 50 日均线(50-Day MAVG);报告提示,若该指数跌破 50 日均线,或引发更广泛的市场回调。

三、消费与回购:美股的 “双支柱”

1. 消费者:低负债 + 降息催化支出

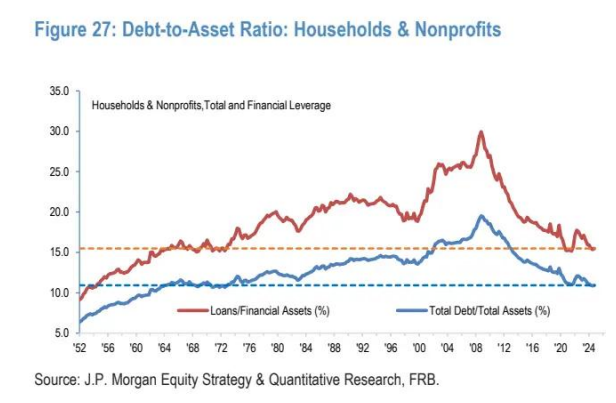

美国消费者当前处于近 60 年最佳财务状态:家庭债务与资产比率(Debt-to-Asset)降至 1960 年代以来最低水平(见下图),2020 年以来财富与资产价格上涨是核心原因。若该比率回归历史均值,可释放约 2 万亿美元增量信贷,进一步支撑消费与资产购买。

报告预计,未来降息将成为消费催化剂,尤其是若未来几个季度房屋换手率提升,消费增长有望加速。

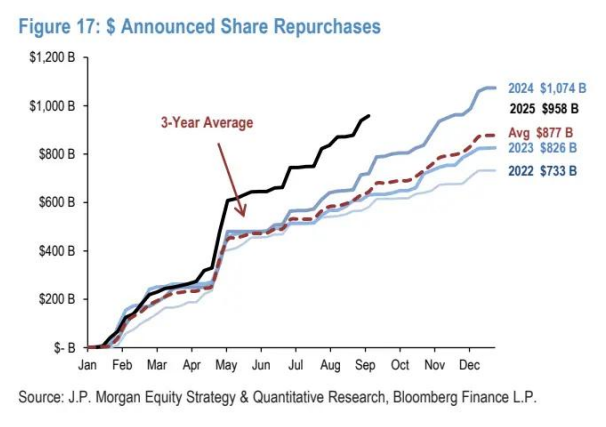

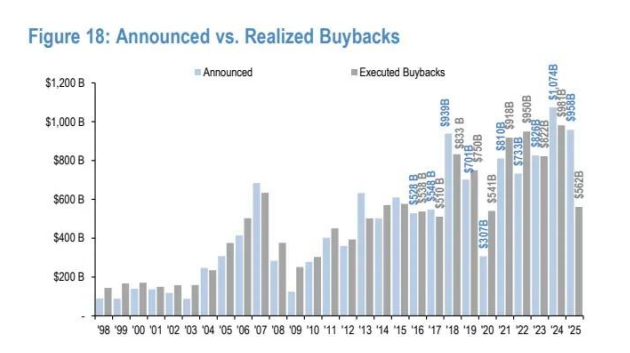

2. 回购与股东回报:创纪录规模吸收供给

标普 500 股票回购公告规模年初至今已达 9580 亿美元,远超过去三年同期 6440 亿美元的均值(相当于每个交易日约 50 亿美元回购);叠加 7000 亿美元股息,股东总回报规模(1.2-1.3 万亿美元回购 + 7000 亿美元股息)已超过澳大利亚、韩国、意大利等多数国家的股市总市值。

大规模回购与股息,有效吸收了市场股票供给,成为支撑美股估值的重要力量。

四、通胀与政策:OBBBA 法案托底,CPI 成短期关键

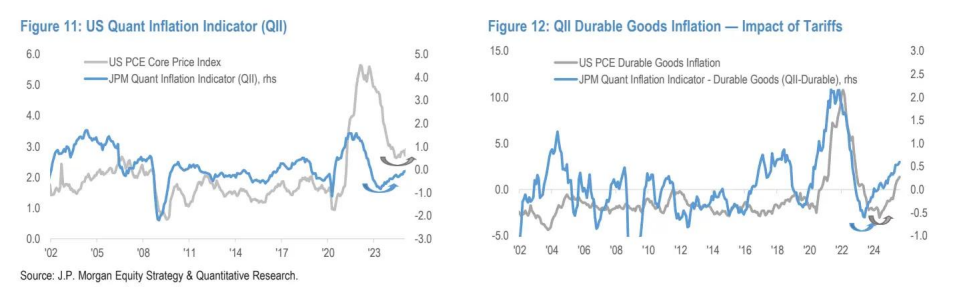

1. 通胀风险:关税推升耐用品通胀,8 月 CPI 或成 “黑天鹅”

摩根大通 proprietary 通胀领先指标(PM Quantitative Inflation Index,QI)显示,美国通胀存在回升趋势(见下图),而关税对耐用品通胀的影响已开始显现。若 8 月 CPI 数据高于预期,当前 “金发女孩”(Goldilocks)市场格局(软数据利好降息预期)或面临调整,高杠杆、低波动、高拥挤度的高风险资产首当其冲。

从历史数据看,通胀上行期美股表现显著弱于通胀下行 / 稳定期:1966-1980 年通胀上行阶段,标普 500 经通胀调整后年均仅涨 2%;而 1981-1995 年通胀下行阶段,该指数年均涨幅达 12%。

2. 政策红利:OBBBA 法案前期支出托底增长

《宏伟法案》(OBBBA)的前期支出落地,成为抵消增长阻力的关键。报告预计,2025-2026 年该法案将带来 3730 亿美元新增赤字支出(当前政策口径),重点投向 AI、数据中心、电气化与国防领域,为相关板块提供直接利好。

五、投资策略:短期防御,中长期聚焦 AI 与优质成长

1. 短期:规避高贝塔,关注低波动与通胀受益股

若通胀超预期回升,摩根大通建议调整持仓结构:

风格层面:优先选择低波动(Low Vol)股,而非高贝塔(High Beta)股;偏好优质成长股(Quality Growth),而非优质防御股(Quality Defensive);

板块层面:关注通胀受益板块(如银行、保险、能源),规避利率敏感型板块(如必需消费、电信、房地产);

工具层面:可配置摩根大通 “通胀跑赢篮子”(JPAMINOP 指数),该篮子聚焦与通胀、大宗商品相关性高的周期股,历史上在通胀上行期表现优于大盘。

2. 中长期:AI 仍是核心,标普 500 剑指 7000 点

摩根大通预计,2026 年初标普 500 有望升至 7000 点,核心逻辑包括:

AI 持续驱动盈利:AI 板块盈利增速远超非 AI 板块,且资本支出持续加码;

政策与流动性支撑:OBBBA 法案前期支出落地,未来降息将提振消费与风险资产;

估值结构性高企:标普 500 凭借持续盈利、AI 溢价与全球优质资产属性,估值将维持 20 倍以上(当前 23 倍 PE)。

3. 风险提示

长期利率上行:法国、日本、英国等发达市场长期利率无序上涨,或拖累全球风险资产估值;

高贝塔股回调:若降息预期降温,中小盘股(SMID)与未盈利企业(含投机性 AI 股)或面临较大回调压力;

AI 板块波动:AI 股若跌破关键技术位(如 50 日均线),可能引发大盘连锁反应。

结语

摩根大通认为,当前市场处于 “短期谨慎、中长期乐观” 的格局:8 月 CPI 与 9-10 月季节性弱势或引发短期波动,但 AI 引擎、消费者韧性与政策红利将支撑美股中长期上行。投资者需在防御与进攻间寻找平衡,紧盯 AI 板块动向与通胀数据,把握低波动、优质成长与通胀受益股的机会。

(文章来源:智通财经)

(原标题:摩根大通2025美股策略:AI 仍是核心引擎,短期需警惕通胀与估值风险)

(责任编辑:119)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1