热门:

金价为何开启新一轮上涨?

2025年8月下旬以来,黄金市场呈现强劲上涨态势。截至9月10日,伦敦金现价格报3654.73美元/盎司,自8月20日以来上涨超10%,盘中最高触及3674.78美元/盎司,创下历史新高。同期COMEX黄金期货价格攀升至3688.8美元/盎司,国内黄金市场亦表现活跃,上海金现货价格达到829.88元/克。此次大涨打破了此前4个月金价在3300美元/盎司附近的高位横盘格局,年内累计涨幅近40%。短期金价上涨是货币政策预期、避险情绪与结构性需求共振的结果,反映出市场正在重新定价黄金的边际价值。

近期金价上涨受哪些因素驱动?

本轮黄金价格的快速拉升,主要源于三重催化剂共同作用:美国经济数据疲软驱动降息预期升温、地缘政治风险激化推升避险需求,以及全球央行购金行为的持续性支撑。

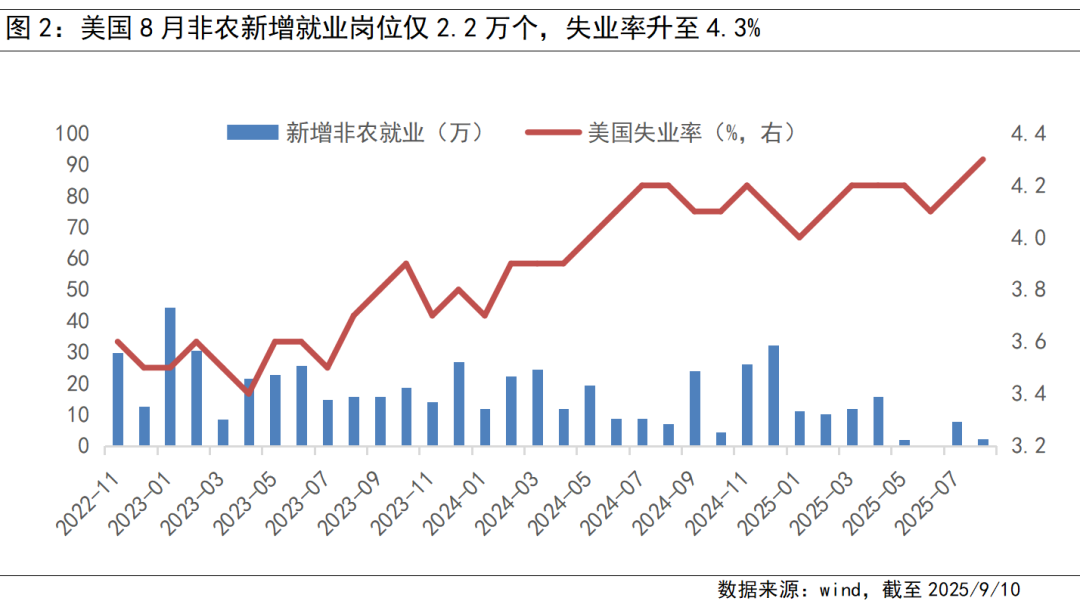

首先,美国宏观经济数据的显著降温是触发金价突破的直接导火索。9月初公布的美国8月非农就业数据显示,新增就业岗位仅2.2万个,远低于市场预期的7.5万个,失业率升至4.3%,创2021年以来新高。这一数据表明美国劳动力市场可能面临“失速”风险,经济放缓压力陡增,几乎为美联储在9月议息会议上重启降息铺平了道路。市场对美联储9月降息25个基点的预期概率升至近100%,甚至开始定价如年内降息三次等更激进的降息情景。降息预期导致美元指数走弱和美债实际收益率下行,显著降低了持有黄金的机会成本。

其次,地缘政治风险的升级进一步强化了黄金的避险属性。9月初,中东地区冲突出现新一轮扩散迹象,包括卡塔尔多哈爆炸事件与以色列对哈马斯高层的袭击,导致中东局势急剧升级。同时,俄乌冲突持续谈判艰难,欧洲与俄罗斯之间的矛盾升温。此类事件加剧了市场对能源供应链中断的全球政治不确定性,驱动了大量避险资金涌入黄金市场。历史经验表明,地缘政治动荡时期,黄金作为非主权信用依赖的避险资产,其吸引力会显著增强。

第三,全球央行持续增持黄金储备的趋势未改,为黄金需求提供了结构性支撑。中国人民银行9月7日公布的数据显示,8月末中国黄金储备为7402万盎司,较7月末增加6万盎司,为连续第10个月增持。世界黄金协会报告指出,全球央行自2020年第三季度以来已连续14个季度净购入黄金,过去三年年均购金量超过1000吨,几乎是此前十年年均水平的两倍。这种持续的购买行为反映黄金作为储备资产的重要性不断提升,削弱了黄金价格的下行弹性。

美联储降息对黄金的影响机制

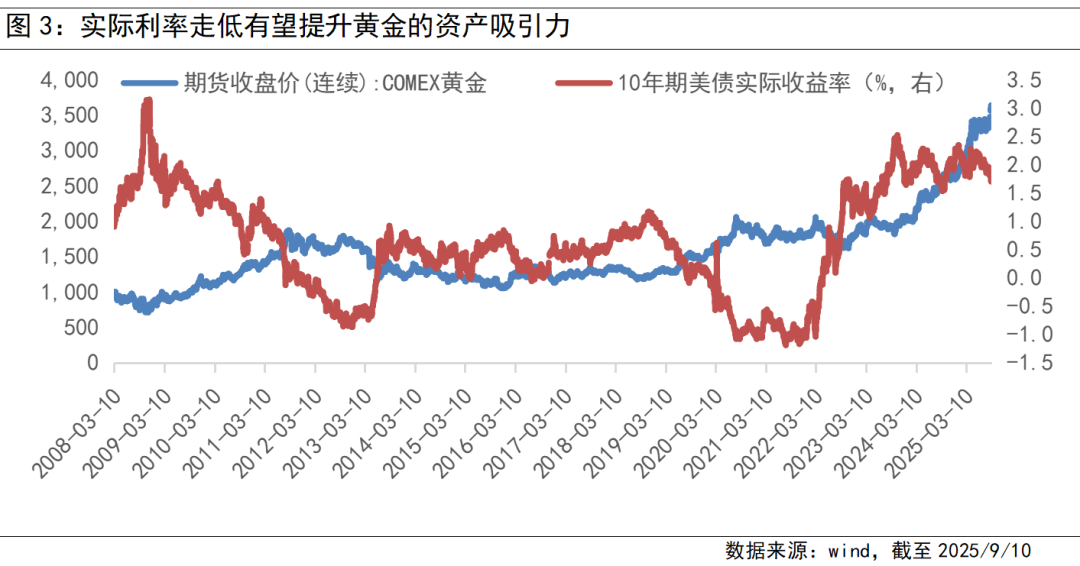

美联储货币政策走向,历来是影响黄金价格不可忽视的变量。若美联储重新开启降息周期,将从实际利率下行、美元走弱以及市场风险偏好切换三个渠道对黄金形成利好,但具体影响仍需结合降息的幅度、节奏以及市场预期差来综合评估。

首先,实际利率是持有黄金的关键机会成本指标。当前美国通胀仍具粘性,而市场已普遍预期美联储将在9月降息。一旦降息落地,名义利率的下行速度可能快于通胀预期,导致实际利率走低,从而提升黄金的资产吸引力。此外,降息预期已引导名义利率下行,而持续的贸易摩擦和供应链扰动使美国通胀预期难以快速回落,两者的共同作用使实际利率面临显著下行压力。

另一方面,降息往往伴随美元流动性环境的宽松,可能引发美元指数趋势性走弱。黄金以美元计价,在美元贬值期间,其他货币持有者的购金成本相对降低,从而提振全球实物需求。值得注意的是,当前美元指数虽短期承压,但其是否形成长期下行趋势,还需观察欧元区、日本等主要经济体的货币政策及经济基本面情况。

此外,降息周期通常对应经济放缓或衰退风险上升,或将进一步强化黄金的避险属性。例如8月美国ISM制造业PMI已经连续6个月持续萎缩。经济数据的疲软或驱动资金转向黄金等防御性资产。然而,也需警惕一种情景,若降息快速提振市场风险偏好,导致资金流向股市等资产,黄金短期内或面临资金分流压力。

因此,美联储降息对黄金的影响并非线性,需结合经济软硬着陆预期、通胀路径以及全球流动性环境进行动态评估;需要重点关注美联储9月议息会议释放的政策信号,尤其是点阵图对未来利率路径的指引以及对通胀风险、经济增长的评估。在基准情形下,降息有望为黄金中长期上行提供支撑,但其过程可能伴随预期差带来的阶段性波动。(文章来源:富国基金)

(原标题:金价为何开启新一轮上涨?)

(责任编辑:66)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1