热门:

行业、主题ETF合计规模破万亿元!涨的抢筹,跌的“越跌越买”,这只冷门ETF规模年内增近300%

前三季度的行情,是不是像场“权重搭台、题材唱戏”的大戏?

你坐在台下看AI、通信股涨得热闹,可知道舞台背后的ETF市场里,“题材角儿”已经炸了——行业、主题ETF直接把规模从年初的不到6000亿元干到了1万亿元,年内增长超77%!

更绝的是,大家买ETF的思路彻底变了。

你以为ETF只有“涨得好才有人买”?前三季度的行业、主题ETF这就“打脸”给你看!比如一只煤炭ETF,明明年内跌了5.65%,规模却从28亿元涨到114亿元(年内增长近300%)。而有些涨得不错的ETF,比如一只芯片ETF年内涨了56.16%,规模反而少了21亿元。这是什么操作?

今天就来揭秘行业、主题ETF的 “资金密码”:有人“越跌越买”抄底冷门,有人 “见好就收” 止盈热门,还有人盯着黄金、AI大肆“囤货”。到底钱往哪流?哪些ETF是“被遗忘的角落”?咱们一起挖个明白!

行业、主题ETF合计规模破万亿元年内增长超77%

对于前三季度的行情,长期关注的朋友们不用多想,凭感觉就是“权重搭台、题材唱戏”。对应到ETF市场,权重则是我们上期推文复盘的宽基ETF,这一期我们就顺势“盘一盘”ETF市场的题材:行业、主题ETF前三季度是怎么“唱戏”的?

先来看下前三季度这两类ETF的整体情况。Wind数据显示,截至9月30日,全市场共有483只主题指数ETF和84只行业指数ETF,最新规模分别为7747.85亿元和2876.27亿元,合计规模突破1万亿元。而年初,422只主题指数ETF规模仅为4103.95亿元,76只行业指数ETF规模为1892.42亿元,二者合计规模为5996.37亿元。

也就是说,前三季度这两类ETF规模合计新增4627.74亿元,年内增长超77%。这是什么概念?不比不知道,跟宽基ETF相比,就知道这个数据有多“炸裂”了:前三季度,宽基ETF以近2.2万亿元的基数仅新增3300亿元规模;同期行业、主题ETF从不到6000亿元规模一举突破1万亿元。

基金份额的变动更能说明问题。据Wind数据统计,行业指数ETF前三季度份额新增847.08亿份至3065.38亿份,主题指数ETF新增2050.32亿份至7280.6亿份,两者合计新增2897.4亿份;作为对比,宽基ETF同期份额合计减少2241.5亿份。谁是“新欢”谁是“旧爱”,一目了然。

如何看待行业、主题ETF与宽基ETF的“份额分化”?有分析认为,当前的ETF市场正从“模糊配置”向“精准配置”进化,行业、主题ETF前三季度能够强势 “吸金” ,是行情、产品、需求共振的结果。

展望四季度,优质赛道或将延续,不过整体增速可能放缓。对投资者而言,关键是“选对赛道、控制波动”:用宽基做底仓,用优质行业、主题ETF做进攻,避免盲目追逐短期概念。

这两类产品瓜分行业、主题ETF涨幅榜TOP10

冠军年内已赚120%

前三季度,行业、主题ETF能如此“吸金”,自然离不开相关产品火爆的赚钱效应。那么,这两类ETF到底有多能赚钱?我们先来看看相关产品前三季度涨幅榜。

截至9月30日,共有16只行业、主题ETF年内涨幅超80%,年内收益率超50%的产品达到150只,近半产品前三季度赚超30%。

其中,国泰创业板人工智能ETF以121.53%的涨幅领跑,同时成为股票型ETF前三季度的收益冠军,最新规模为2.72亿元;国泰中证全指通信设备ETF和永赢中证沪深港黄金产业股票ETF分别大涨96.19%和87.3%,位居涨幅榜第二、第三,这两只ETF规模较大,分别达到115.52亿元和116.69亿元;第四名华富中证人工智能产业ETF和第七名华夏中证5G通信主题ETF的规模也较大,分别达到80.79亿元和96.4亿元,今年以来均涨超86%,重仓其中的朋友可谓赚得盆满钵满。

此外,涨幅榜TOP10产品还包括华夏中证沪深港黄金产业股票ETF、南方创业板人工智能ETF、工银中证沪深港黄金产业股票ETF、银华中证5G通信主题ETF和国泰上证科创板芯片ETF。TOP10产品年内收益率均超84%,竞争也是相当激烈。

跟踪指数方面,前三季度行业、主题ETF涨幅榜TOP10产品主要来自两大赛道:一类是以人工智能、通信、芯片为代表的科技主线,另一类是黄金股票类ETF。

接下来看下跌幅榜,哪些行业、主题ETF前三季度很失意?

眼看别人家的ETF赚大钱,还是有部分行业、主题ETF前三季度亏钱了,虽然跌幅不大但很刺眼。Wind数据显示,汇添富中证能源ETF和广发中证全指能源ETF年内跌幅均超6%,国泰中证煤炭ETF以5.65%的跌幅排在跌幅榜第三位。此外,3只跟踪富时中国国企开放共赢指数的产品同时进入跌幅榜前十,跌幅在4%上下。值得一提的是,鹏华中证酒ETF前三季度跌4.22%位列第六,该产品规模超200亿元,想必让不少“好酒”的投资者很受伤。

从跟踪指数来看,能源、煤炭跌幅居前,大家可能都想到了;食品饮料、酒,这个也在预料之中;富时中国国企开放共赢指数偏冷门,也能理解;唯一让人感到意外的是汇添富上证科创板创新药ETF,大家都知道科创板、创新药都是今年大热门,怎么会这样?特地细看了一下,原来该ETF上市时间是9月中旬,一下释然了。

资金“越跌越买”

煤炭ETF规模年内增长近300%

通过上一期对宽基ETF的盘点,我们明白一个道理:在ETF市场,赚钱归赚钱,吸金归吸金!那么,行业、主题ETF会不会出现部分宽基ETF那样“涨得越猛被卖得越狠”的情况呢?

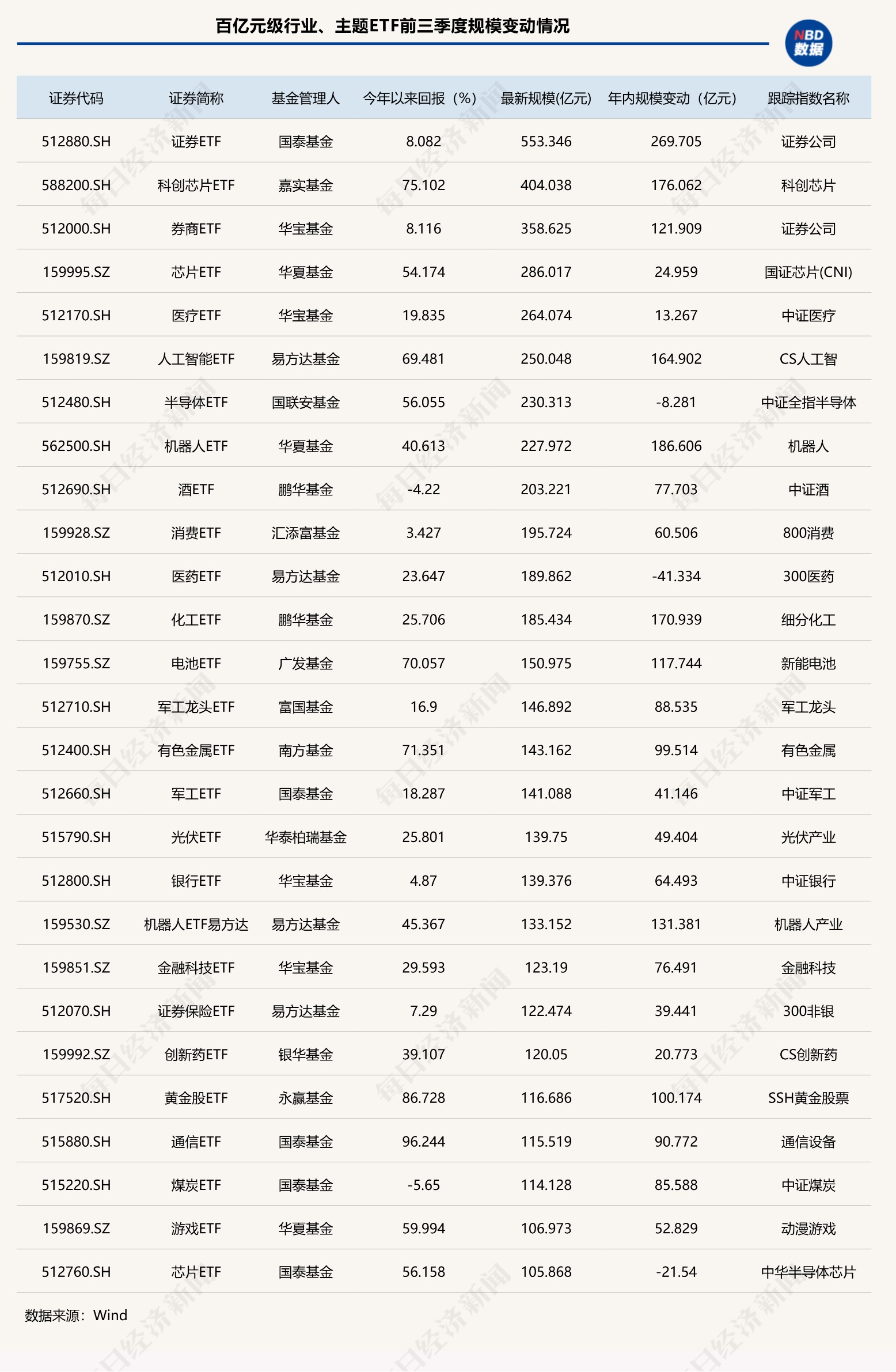

Wind数据显示,截至9月30日,全市场共有27只行业、主题ETF规模超过100亿元。其中,国泰基金旗下证券ETF规模达到553.35亿元,位居第一;嘉实基金旗下科创芯片ETF和华宝基金旗下券商ETF位列第二、第三,规模分别为404.04亿元和358.63亿元。

此外,华夏基金旗下芯片ETF、华宝基金旗下医疗ETF、易方达基金旗下人工智能ETF、国联安基金旗下半导体ETF、华夏基金旗下机器人ETF以及鹏华基金旗下酒ETF最新规模均超过200亿元。

业绩方面,200亿元规模以上行业、主题ETF中,嘉实基金旗下科创芯片ETF以75.1%的年内收益领衔,易方达基金旗下人工智能ETF紧随其后,前三季度大涨超69%。唯一出现下跌的产品,就是前面提到的鹏华基金旗下的酒ETF,年内跌超4%。

尽管如此,从规模变动来看,鹏华基金旗下酒ETF前三季度并不逊色,该产品年内规模增加77.7亿元。同样的情况也发生在国泰基金旗下煤炭ETF身上,虽然年内跌超5%,但其规模从年初的28.54亿元一举跃升至114.13亿元,年内增长高达299.89%。可以看到,资金“越跌越买”的策略太明显不过了。

但“越跌越买”并不意味着只买跌的,在百亿元级行业、主题ETF中,前三季度规模新增前三名分别为国泰基金旗下证券ETF、华夏基金旗下机器人ETF和嘉实基金旗下科创芯片ETF,年内分别新增269.71亿元、186.61亿元和176.06亿元,三者年内收益分别为8.08%、40.61%和75.1%。尤其后两者,不乏资金在大涨时抢筹的情况出现。

最后来看一下“越涨越卖”的情况,虽然没有宽基指数那样普遍,但行业、主题ETF中还是有3只明显的个案,分别为国联安基金旗下半导体ETF、易方达基金旗下医药ETF和国泰基金旗下芯片ETF。上述3只ETF年内分别涨56.05%、23.65%和56.16%,但规模却减少8.28亿元、41.33亿元和21.54亿元,考虑净值增长带来的规模贡献,资金“见好就收”的止盈策略会更加明显。

(文章来源:每日经济新闻)

(原标题:行业、主题ETF合计规模破万亿元!涨的抢筹,跌的“越跌越买”,这只冷门ETF规模年内增近300%)

(责任编辑:126)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1