热门:

沪指突破4000点背后的ETF力量:资金正反馈机制重塑市场格局

在沪指从3000点迈向4000点的进程中,ETF展现出日益显著的影响力。市场不仅见证了ETF的发行盛况,更通过资金持续流入在人工智能、机器人等多个重点领域形成的正向循环。这种始于资金流入,经由成分股配置,终于净值提升并吸引更多资金的闭环机制,正在深刻改变市场资金流向和行业格局,既强化了科技板块的上涨动能,也重塑着A股的市场生态。

日均成立逾一只ETF

自2024年9月24日以来,A股市场开启了一轮显著的上涨行情。上证指数成功摆脱了此前围绕3000点震荡的低迷氛围,持续上行。截至2025年10月28日,上证指数盘中突破4000点整数关口,在一年多的时间实现了超千点的上涨,市场情绪与赚钱效应得到改善。

在这场指数千点征程的道路上,市场继续上演ETF发行热潮。共计成立了358只ETF,发行总规模达3143.73亿元。这意味着在上述期间的交易日内,平均每天成立逾1只ETF。

从发行品种来看,在这358只ETF中,股票型ETF占据了绝对主力,共计320只。此外,债券型ETF有33只,国际(QDII)型ETF则有5只。

新成立的股票型ETF,多布局于中证A500指数、上证科创板、港股通等方向。而主题类ETF,则明显集中于人工智能、创新药、机器人、芯片、半导体等热门领域。

就规模而言,截至2025年10月28日,在这358只基金中,规模超过200亿元的共有7只。它们主要是华泰柏瑞、易方达、国泰和南方基金四家旗下跟踪中证A500指数的ETF,以及易方达、南方和嘉实基金旗下三只债券型ETF。规模在100亿元到200亿元之间的共有22只,50亿元到100亿元的有14只,10亿元到50亿元的有50只。而规模在10亿元以下的ETF数量最多,达到265只。

超500只ETF份额净增长

剔除二级市场股价上涨的因素外,ETF本身的份额变化更准确地体现了投资者对这些赛道真实的热衷程度。

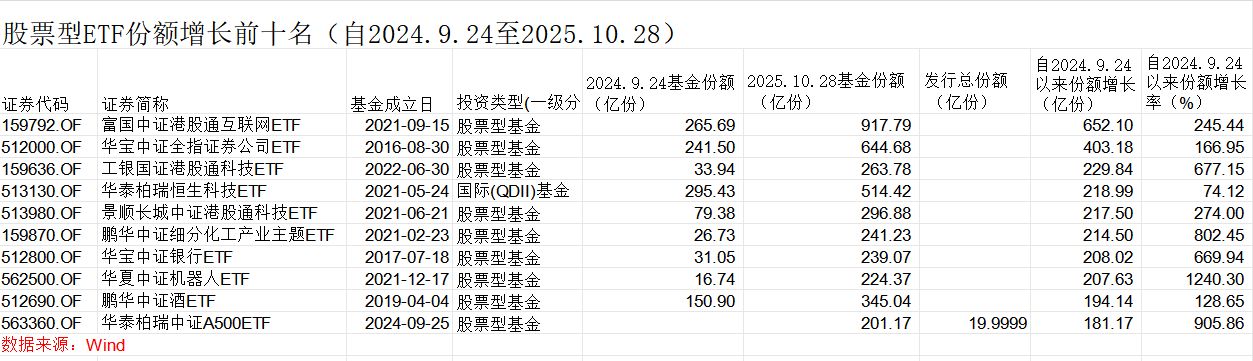

自2024年9月24日至2025年10月28日期间,股票型与国际QDII型ETF中,共有537只产品实现份额净增长,其中29只增长超过百亿份。值得注意的是,在这29只份额增长超百亿的ETF中,仅有6只为2024年9月24日后新成立的产品,且均跟踪中证A500指数,其余均为存续产品,显示出资金对成熟ETF产品的持续青睐。

从份额增长绝对值来看,富国中证港股通互联网ETF、华宝中证全指证券公司ETF、工银国证港股通科技ETF位列前三,份额分别增长652.1亿份、403.18亿份和229.84亿份。这一数据清晰地反映了资金在板块选择上的明显倾向。

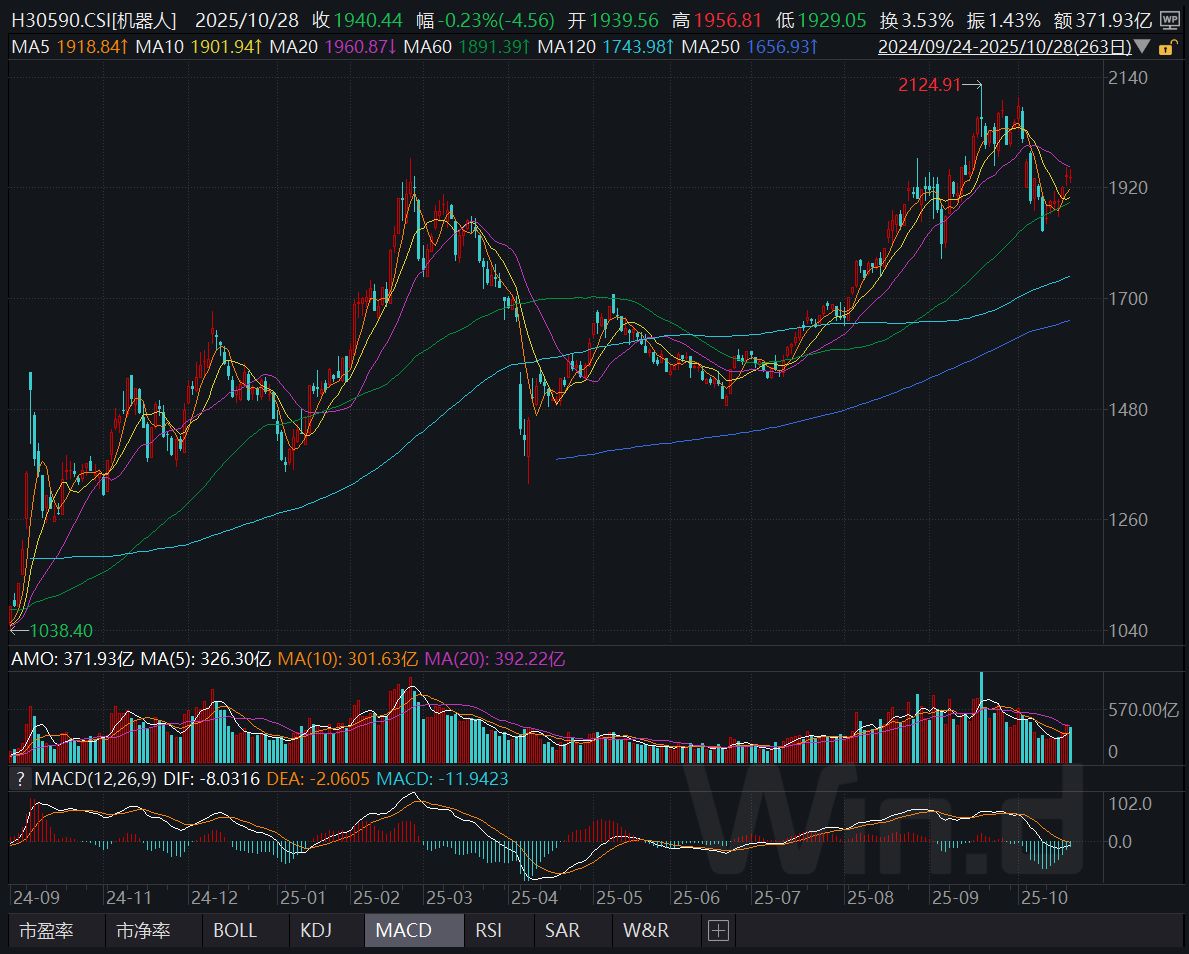

从整体资金流向观察,科技、创新药与红利主题仍是资金重点布局方向。在获得份额增长的537只ETF中,人工智能、机器人、芯片与半导体等领域受到持续追捧,多只相关ETF份额呈现显著上升态势。其中,机器人主题的表现尤为亮眼:华夏中证机器人ETF份额从2024年9月23日的约17亿份大幅增至2025年10月28日的224.37亿份,增幅超过12倍;易方达国证机器人产业ETF更是从5600万份激增至逾82亿份,增幅超140倍,成为本轮行情中唯一增幅破百倍的ETF;天弘中证机器人ETF同期也从约7亿份跃升至80亿份以上,增幅超过11倍。

在人工智能主题方面,资金同样表现出强烈的配置意愿。在现有23只人工智能主题ETF中,有14只实现份额增长,其余9只均为2025年新成立产品。具体来看,博时科创板人工智能ETF于2024年底成立,发行规模约2.35亿份,至2025年10月28日份额已增至76亿份,增幅超过31倍;作为老牌产品的易方达中证人工智能ETF,份额也从81亿份左右稳步增长至约155亿份。

芯片类ETF同样获得资金持续流入,展现出强劲的吸金能力。嘉实上证科创板芯片ETF份额从不足73亿份增至超166亿份,增幅达到130%;2024年12月成立的汇添富上证科创板芯片ETF,发行份额不足2.6亿份,至2025年10月28日已超过39亿份;南方上证科创板芯片ETF则从5300多万份增至约9.72亿份,增幅超过17倍。

进一步观察发现,在半导体细分领域中,半导体材料设备方向成为资金布局的重点。国泰中证半导体材料设备主题ETF在此期间份额增长超过40亿份,增幅超过370%,显示出资金对半导体产业链上游环节的特别关注。需要特别说明的是,上述所有份额增长数据均已剔除二级市场净值上涨的影响,纯粹反映了资金的净流入情况,更准确地体现了投资者对这些赛道真实的热衷程度。

ETF资金流入催生正反馈

当前在半导体、芯片等部分板块的行情中,正形成一种典型的资金驱动闭环:ETF资金持续流入,带动其成分股,尤其是权重股的被动配置与价格上涨,进而推升ETF净值,吸引更多增量资金入场,形成一种自我强化的正反馈机制。

某大型公募基金人士向记者表示:“当前半导体和芯片板块确实存在由ETF资金流动驱动的正反馈机制,且在政策支持、产业趋势向好、投资情绪回暖的背景下,该机制的作用较为显著。这一机制在板块上行期放大上涨效应,但也可能加剧调整时的波动。外部环境的不确定性、估值与业绩的匹配度等因素可能影响其作用强度,投资者需关注估值水平与资金流向变化,审慎评估风险。”

市场表现方面,Wind数据显示,中证机器人指数自2024年9月24日至2025年10月28日期间涨幅达85.68%。

与此同时,多只机器人ETF持续增持相关成分股,显示出资金对该领域的集中布局:在中证机器人指数第三大成分股石头科技中,易方达国证机器人ETF在2025年三季度新进成为其第九大流通股东;第四大成分股大华股份的三季报显示,华夏中证机器人ETF增持1000多万股,天弘中证机器人ETF新进成为公司第九大流通股股东,持有2100多万股。

此外,中控技术的前十大流通股东名单显示,华夏中证机器人ETF在一季度新进后,于二、三季度持续加仓;双环传动也在今年一季度迎来华夏中证机器人ETF新进前十大流通股东,随后易方达国证机器人ETF于三季度新进加盟;机器人则自2024年四季度起,连续有三只机器人ETF进入其前十大流通股东名单。

前述公募基金人士进一步指出,随着ETF市场规模持续扩容,其正深刻重塑A股行业权重格局。在新一轮科技革命和产业变革加速演进的背景下,资金持续流入含“科”量较高的ETF板块,推动科技与新兴产业在资本市场中的权重提升。

沪上某公募基金人士补充认为,ETF普遍采用市值加权机制,资金流入直接放大头部成分股的配置权重,形成“买入-上涨-权重提升-再买入”的自我强化循环。这种“强者恒强”的现象在ETF规模扩张背景下更为明显,权重股因ETF资金的持续流入获得流动性溢价。这一溢价并非源于传统估值扩张,而是由流动性溢价、机构配置惯性与产业趋势共振共同驱动。其可持续性高度依赖产业基本面兑现与资金流入的稳定性,投资者需警惕短期情绪波动与估值回调风险。

(文章来源:每日经济新闻)

(原标题:沪指突破4000点背后的ETF力量:资金正反馈机制重塑市场格局)

(责任编辑:73)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1