热门:

供需基本面改善明确——从三季报看有色矿业如何布局?

一、有色行业综述

2025Q3有色板块实现营收24380.50亿元,同比增长9.33%;归母净利润1337.48亿元,同比增长41.88%。

2025年三季度沪深300指数上涨17.9%,中证有色金属矿业主题指数上涨50.20%,中证有色金属指数三季度上涨43.95%。

三季度美联储重启降息,黄金价格也突破震荡区间,持续创下新高;工业金属受益于供给端的持续扰动,铜铝价格整体上行;锂价受益于供给侧改革预期,价格站稳底部后有所上涨;稀土受益于供应收紧、出口增加,价格获得支撑。

二、细分板块表现与展望

1、贵金属

黄金:黄金价格持续上涨。2025Q3贵金属板块营收1342.10亿元,环比+6.03%;归母净利67.39亿元,环比-1.70%,毛利率25.92%,环比-0.61 pct;净利率19.82%,环比+5.50pct。9月美联储如预期降息25bp,地缘冲突持续,全球央行购金,2025Q3金价多次创下新高。三季度贵金属整体业绩略低预期,主要系库存腾挪、资产减值、成本波动等因素扰动。参照以往经验,金价趋势向上阶段内,金矿企易惜售滞后销售,从而带来一定的节奏腾挪。

2、工业金属

铜:铜矿及冶炼企业2025Q3营收4281.00亿元,环比+0.14%;归母净利润247.91亿元,环比+7.92%;铜加工板块营收801.33亿元,环比-3.60%;归母净利润8.23亿元,环比-30.62%。多家矿企下调产量指引、全球第二大铜矿停产、美联储鸽派表态和预防式降息提振宏观情绪,叠加主要铜企自身量增催化铜价高涨,矿端企业充分受益,业绩进一步提升。

铝:吨铝利润环比增厚,电解铝高盈利走扩。2025Q3电解铝板块营收1139.26亿元,环比+0.19%;归母净利润104.01亿元,环比+8.33%;2025Q3铝加工板块营收565.79亿元,环比+4.05%;归母净利润19.55亿元,环比+1.60%。2025Q3“金九”旺季来临,终端需求回暖,下游开工率提升,支撑铝价上行,吨铝利润环比增厚。

3、小金属

稀土:供需共振。2025Q3稀土板块营收环比+21.18%;归母净利润环比+34.32%;价格方面,氧化镨钕均价54.03万元/吨,环比+25.07%。出口修复利多价格上行、供改兑现、供应扰动叠加板块战略属性提升,稀土板块有望继续演化估值业绩双升。

小金属板块2025Q3营收环比+9.16%;归母净利润环比+24.62%;钼精矿、钨精矿、锑和锡价格分别环比+19.28%、+37.17%、-17.69%和+1.98%。小金属多数为具有战略属性的品种,广泛应用于新能源、高端制造和油气等领域且面临现有矿山项目品位逐步下滑、新项目投放存在较大不确定的问题,在产能周期下小金属价格具备上涨动能。

4、能源金属

锂:价格出现反弹,盈利有所改善。锂价在“反内卷”背景下江西云母和青海盐湖停产扰动,三季度锂价均价环比+11.91%。2025Q3板块收入为286亿元,同比+23.2%;归母净利润47.8亿元,同比+208%;毛利率为29.4%,同比+2.2pcts;净利率为16.7%,同比+10pcts。展望后续,供需基本面改善趋势愈益明确。

钴:受益于刚果金出口禁令延续,三季度均价环比大涨10.88%。由于出口配额低于市场预期,或造成全球钴原料市场在未来2年内出现明显缺口,预计钴的长期价格中枢有望抬升。

三、后续重点关注方向

工业金属(铜、铝):宏观看,海外宽松周期开启、国内反内卷政策确立之下,工业金属面临宏观局面逐步向好;

微观角度,铜近期矿端供给频繁下调、冶炼反内卷政策或出台在即,铝海外供给频出减产事件,尤其是因电力紧缺而停产值得重视,均有助于为铜铝商品提供支撑。

黄金:短周期看,金价少有在降息周期初期见顶,当前本轮第二次降息尚未落地,仍然处于降息周期前期阶段。

中长期看,本轮行情的驱动“美联储开启降息周期+海外宏观政策不确定性加剧+全球去美元化趋势”对于金价构成支撑,或可考虑逢低分批布局。

锂:供需基本面改善趋势逐渐明确。需求端,受益国内动力需求稳步增长叠加储能需求持续亮眼,2026年终端增速大幅上修,且固态电池的产业化进程加速进一步强化中长期行业景气预期。供给端,海外资源开发不确定性加剧叠加低锂价弱盈利背景下,行业资本开支已于2024~2025年见顶,长周期视角下2026~2028年供给增速下滑已成确定性趋势。2026年权益有望领先于商品,或率先走出底部。

四、如何参与有色板块投资?

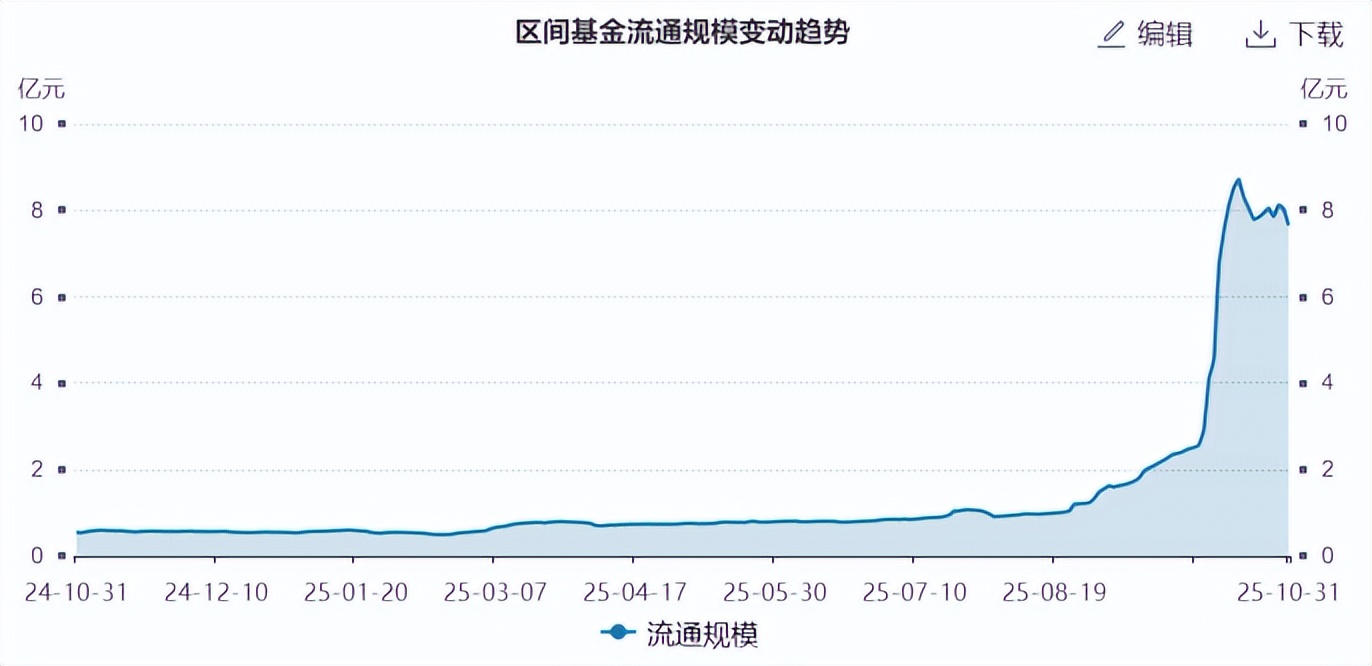

矿业ETF(561330):家里有矿,年内涨超有色约10%。

有色60ETF(159881):有色板块全覆盖。

(数据来源:Wind,截至2025/10/31。矿业ETF年内涨幅81.97%,有色60ETF年内涨幅71.56%)

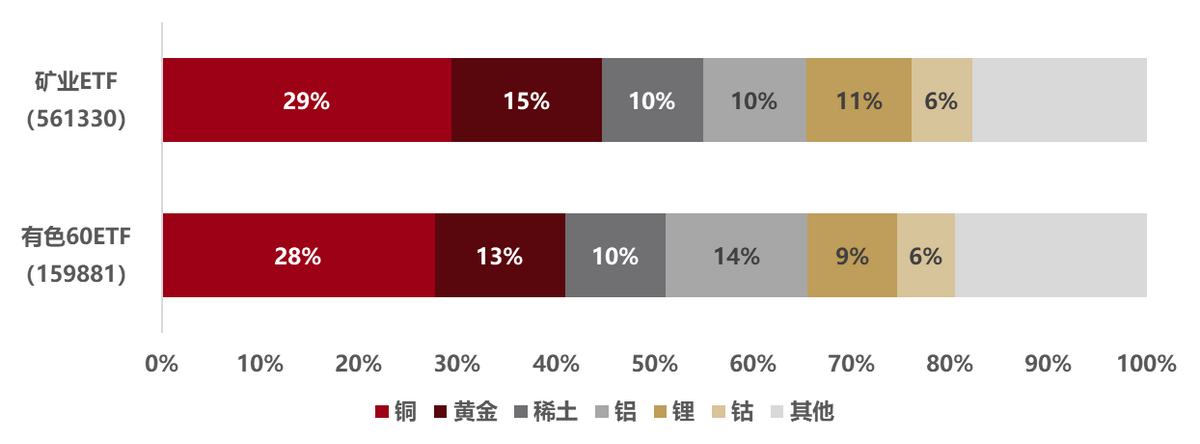

从行业分布看,矿业ETF和有色60ETF中的黄金、铜、稀土、铝累计占比均超过60%。(数据来源:Wind,截至2025/10/31。行业分布按照申万三级行业分布计算)。

截至2025年10月31日,中证有色金属矿业主题指数PB(LF)3.45倍,位于近十年92.16%分位数;中证有色金属指数PB(LF)3.18倍,位于近十年87.45%分位数。感兴趣的投资者可以保持跟踪,逢回调布局,关注三季报业绩增长催化下有色板块的配置机会。

图:矿业ETF(561330)和有色60ETF(159881)成分股行业分布

(数据来源:Wind,截至2025年10月31日,根据申万三级行业分布)

图:近一年矿业ETF(561330)流通规模变动(亿元)

图:近一年有色60ETF(159881)流通规模变动(亿元)

(数据来源:Wind,截至2025年10月31日)

(文章来源:每日经济新闻)

(原标题:供需基本面改善明确——从三季报看有色矿业如何布局?)

(责任编辑:73)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1