热门:

4000点看宽基!沪深300 VS A500怎么选?

当上证指数突破4000的关键点位后,波动也开始加大。

在持续的赚钱效应后,资金止盈压力较大。尤其是四季度进入数据真空期,后市主线风格也并不明朗。慢牛预期下,应对比预测重要,均衡配置的宽基可能成为了不少人的首选。

01

4000点了,

为什么还要关注宽基?

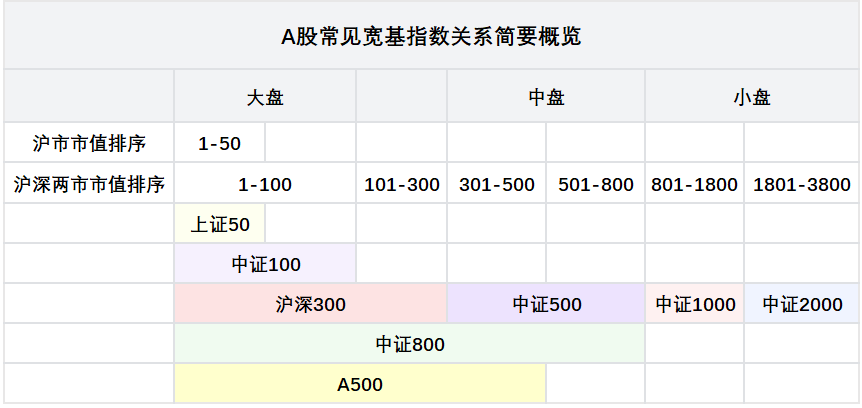

宽基指数全称是宽基股票指数,是指选样范围不限于特定行业或投资主题,反映某个市场或某种规模股票表现的指数。所包含股票的范围比较大、行业比较多,更能代表某个市场整体的走势,例如上证50、沪深300、中证500、科创50,以及炙手可热的中证A500都是宽基指数。

本图仅做示意,未考虑特殊成份股剔除情况,与实际指数情况可能略有差异

被动投资的魅力赋予了宽基指数以长期布局的优势和逻辑:

捕捉“贝塔收益”,避免赚指数不赚钱。

今年来结构分化空前加剧,年内领涨与领跌板块差值高达70%,即便指数站上4000点,仍有21.1%的个股下跌,而近一年来沪深300和中证A500指数分别上涨19.28%和22.23%,同期近五成个股跑输(数据来源:Wind,20251106)。

“宽基”的“宽”体现的是整个市场的水位线。在大涨行情下,投资者无需深研个股,也无需判断买卖时点,通过宽基就能跟上市场大势。

降低“择时风险”,具备较好适配性。

指数站上关键点位以后,多空力量拉锯,面对当前行业主线明晰、处在风格转化临界点的局面时,均衡配置是更佳的选择,力争能够跟上市场整体表现,伴随着大盘的屡上台阶,趋势性的贝塔行情都不会缺席。

成本更低廉,性价比凸显。

宽基指数基金作为被动型产品,管理费远低于主动基金。这种费率差异对长期收益的影响,会随着时间的推移而显著放大。

铁打的指数,流水的成分股。

相较于个股,指数最重要的特征是“永续”。虽然在市场化的交易行为下,指数短期内也同样会出现波动,但是基本不会存在个股暴雷后股价一路向南不回头的情况,指数成分股总在定期优化调整,经过了吐故纳新与优胜劣汰,优秀的权益指数长期趋势向上。

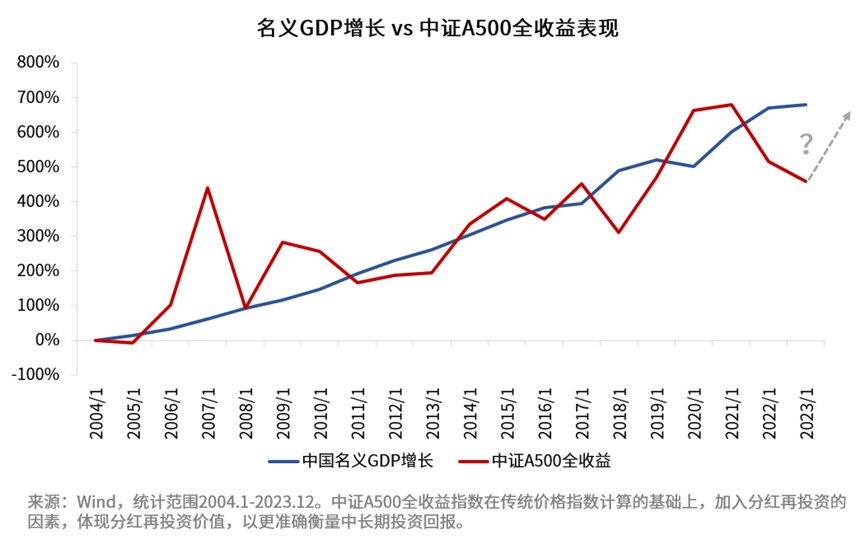

更为重要的是,宽基指数总会跟随着时代的发展顺势向前,跟随GDP的正增长水涨船高,而任何偏离价值的价格最终都会被拉回正轨。

当“买房致富”的叙事渐行渐远,资本市场作为新的财富蓄水池正崭露头角,属于宽基指数的时代大幕或许才刚刚缓缓拉开。

02

想入场又不想波动太大

沪深300 vs 中证A500怎么选?

作为A股宽基的“老大哥”与“新势力”,沪深300与中证A500无疑是当下备受关注的两个选项。

两者虽同为核心宽基,但在编制规则、行业分布和收益特征上差异显著。理解这些差异,是做出适配选择的关键。

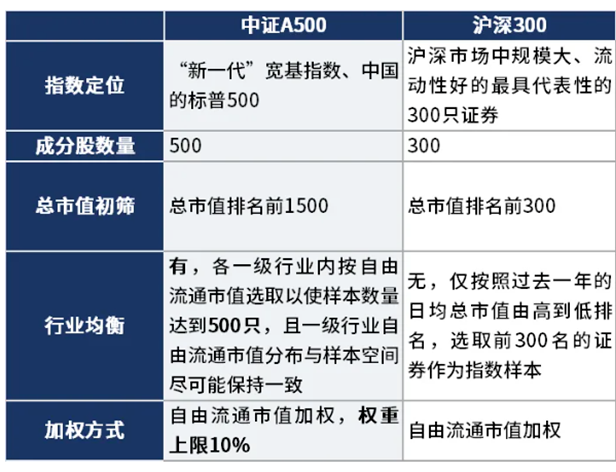

编制规则:市值优先vs行业中性

两大指数的核心差异源于编制逻辑的不同,这直接决定了成分股的构成特征。

沪深300的编制延续了传统宽基的“大市值优先”逻辑,成分股以成熟行业龙头为主,风格偏价值稳健;

中证A500创新采用“先行业后市值”的思路,通过行业中性策略避免单一行业过度集中,同时纳入更多细分领域的成长型龙头,兼具大盘底色与成长弹性。

沪深300与中证A500编制规则对比

数据来源:中证指数有限公司;资料参考:西部证券《中证A500与沪深300成分股调整预测有何差异?》,2025.5.21

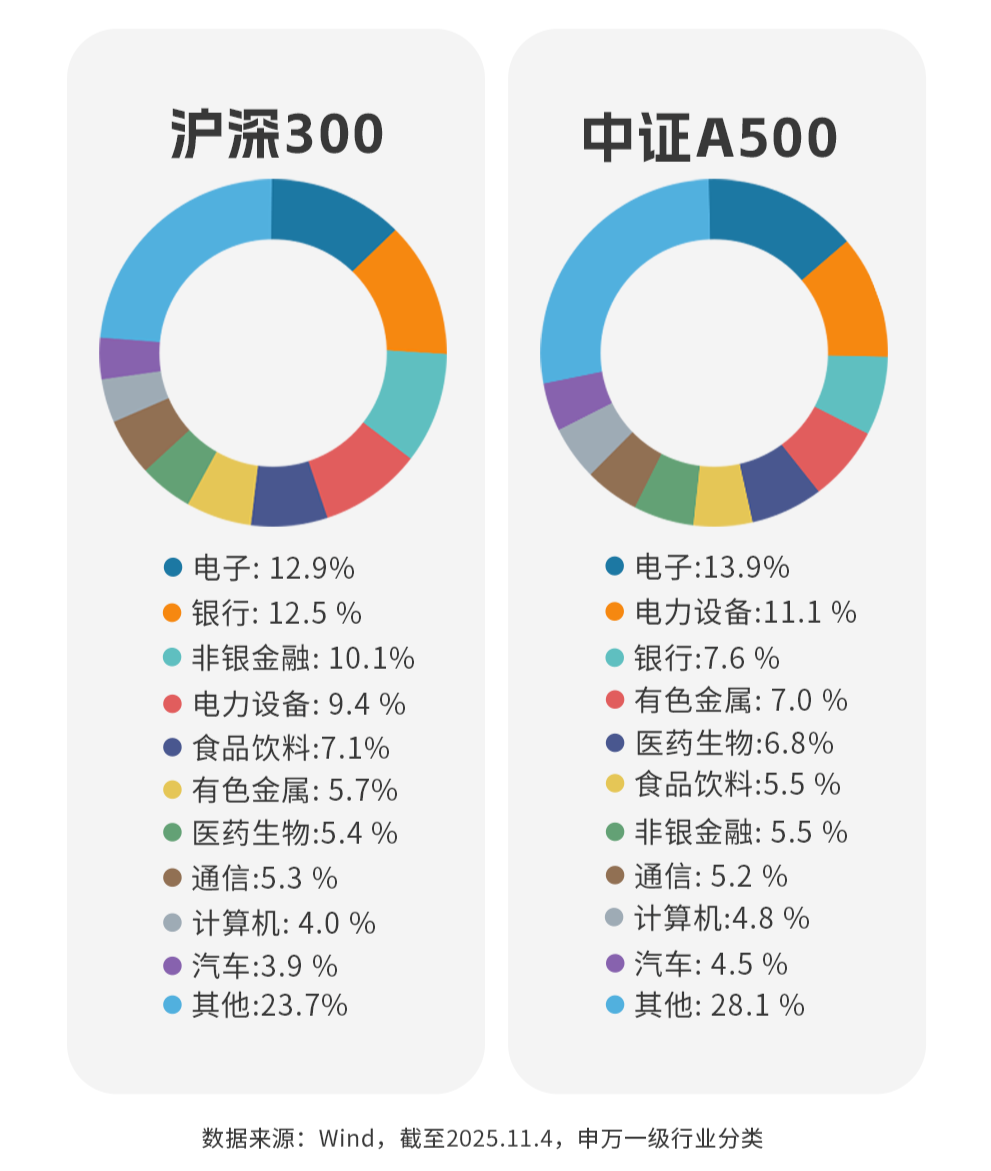

行业分布:传统蓝筹vs均衡成长

编制逻辑的差异,直接体现在了行业分布上。

沪深300:金融(银行+非银)、食品饮料权重占比约30%,传统行业占比较大,代表了中国经济的“基本盘”,在经济复苏中防御属性和带动作用凸显。

中证A500:电子、通信、计算机等AI相关行业权重近24%,新能源(电力设备)占比超11%,医药生物权重也位居前列,“新质生产力”特征更加鲜明。

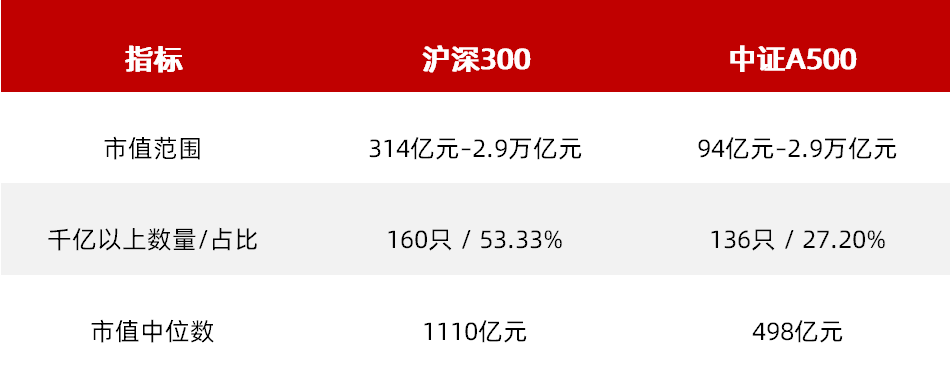

市值结构:大盘主导vs均衡覆盖

市值分布上,沪深300成分股全部为300亿市值以上,1000亿以上总市值个股占比过半;

而中证A500涵盖了从中小盘到大盘的多维度标的,既有千亿市值龙头,也有300亿以下的细分黑马,这种分布使其在结构性行情中更易捕捉超额收益。

成分股市值分布对比

数据来源:Wind,截至2025.11.4

业绩与估值:收益弹性与安全边际的平衡

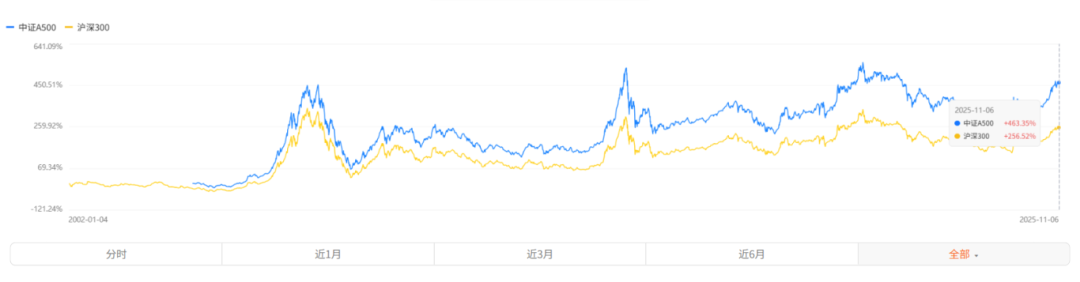

长期表现:基日以来至2025年11月6日,中证A500累计涨幅 451.05%,高于沪深300的249.91%,显示长期成长动能更强。

数据来源:Wind,2025/11/06,指数历史业绩不预示未来表现。

风险特征:中证A500波动率略高,但近3年、5年、10年的年化波动率与沪深300差距均在1%以内,反映其在控制整体风险的同时争取了超额收益。

年化波动率对比

数据来源:Wind,截至2025.11.4

估值方面:中证A500的 PB 估值仅 1.67,位于上市以来 37.5% 的历史分位;而沪深300的PB估值为 1.47,位于上市以来34.84% 的历史分位。两者均未进入高估区间,具备一定的配置安全边际。(数据来源:Wind,截至2025.11.4)

03

沪深300VSA500

两大旗舰宽基怎么配?

总结来看,沪深300代表“中国核心蓝筹的基本盘”,中证A500则是“A股均衡成长的晴雨表”,在此基础上,结合市场风格与自身偏好,以下决策逻辑可供参考。

第一,看市场风格

l 若经济处于明确复苏阶段,受益于金融、消费等板块的回暖,沪深300的传统蓝筹属性更具优势;

l 若市场处于流动性宽松周期,科技创新、产业升级成为主线,中证A500的新兴行业布局能更好捕捉超额收益。

第二,看风险偏好

l 稳健型投资者、临近退休人群或首次入市者,适合选择沪深 300。其成分股盈利稳定、分红率高,可作为资产配置的 “压舱石”。

l 进取型投资者、年轻群体,可重点关注中证A500。其行业均衡性强,既能通过大盘股防御风险,又能借助成长股获取弹性。

不过,我们也要认识到,沪深300与中证A500并非对立选项,而是不同市场环境下的互补工具。在当前国内经济复苏、海外降息+国内流动性维持宽松、AI与新能源等产业趋势明确的背景下,建议投资者不必纠结二选一,或可考虑“沪深300 + 中证A500”组合配置,实现beta收益的平衡捕捉。

投资中最可贵的不是买在最低、卖在最高,而是通过合适的工具——如宽基指数——持续在场,不错过长期向上的国运红利。配置宽基,本质是借助规则化、分散化的工具,规避人性弱点,把握市场整体机遇。需要注意的是,指数历史表现不预示未来,任何投资均需结合自身资金属性与风险承受能力,进行理性决策。

长期投资成功的重要秘诀是控制好波动,然后在一个正确的赛道上积小胜为大胜,让价值在岁月中自然沉淀。

定投宽基指数可能是一个更普惠的答案。(文章来源:华夏基金)

(原标题:4000点看宽基!沪深300 VS A500怎么选?)

(责任编辑:66)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1