热门:

债市仍处“政策托底+配置驱动”阶段,10Y短期或围绕1.8%窄幅波动 | 债市日报(周报)

AI摘要:

债市在震荡中建议灵活操作,存单利率变化成为重要线索,10年国债或围绕1.8%窄幅波动;2026年理财行业迎来新纪元,净值化转型推动资产配置从"票息驱动"转向"风险约束",理财规模或继续扩容;美债2026年面临供需压力,10年期收益率预计在4%-4.5%区间波动,期限溢价可能抬升。

10年国债活跃券

(数据来源:Choice)

1、震荡中灵活操作兴业证券固收首席分析师左大勇

年内债市大幅调整的风险不高。央行重启买债后,存单利率出现一定下行,债券收益率曲线下移空间一定程度打开。“利率走廊收窄”的改革方向或带来存单利率进一步下行,这或改变当前债市做多空间不足的局面。因此存单利率变化仍然是债市交易的重要线索。策略上,建议投资者关注3年以内短久期信用债适度下沉的票息策略,以及高等级信用债适度拉久期策略。利率债需要在震荡市中灵活操作,可以耐心等待做多空间改善和赢率提升的窗口。

德邦证券研究所所长、首席经济学家程强

预计债市短期震荡与长期宽松并存。央行三季度货币政策执行报告明确“实施好适度宽松的货币政策”,国债买卖操作常态化或为长端利率提供“安全垫”;年末银行理财“冲规模”、保险资金“资产荒”背景下,利率债的配置价值或将有所提升。我们认为当前债市核心逻辑仍为“政策托底+配置驱动”,短期震荡与长期宽松并存。

国信证券经济研究所固收首席分析师赵婧

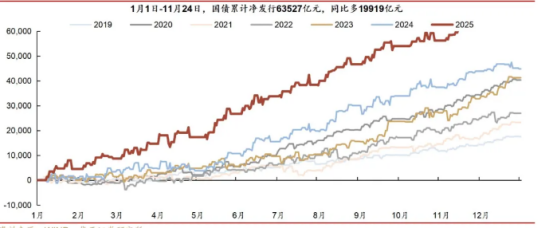

我们认为,当前债市反弹概率更大。一方面,去年四季度以来的经济企稳,主要来自于中央加杠杆的托底。考虑到今年四季度增发国债的概率较低,预计四季度政府债券融资增速继续回落,四季度国内经济依然承压。另一方面,央行恢复国债买卖,年底投资者抢跑开门红,投资者情绪较好。考虑到30-10利差仍在偏高水平,预计伴随债市的反弹,30-10利差会阶段性压缩。

华西证券首席经济学家刘郁

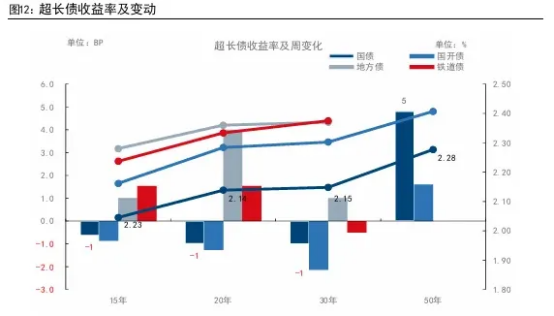

债市方面,消息面重新主导波动。部分投资者开始讨论关于公募费率新规延迟落地的可能性,市场情绪转向乐观,短期内,超额机会可能依旧集中在“银行品种”,大行加力配置的背景下,5-7年国债收益率下行幅度在1bp左右,5-7年地方债也普遍多以低估值成交。

华创证券固收首席分析师周冠南

从二级市场来看,10月债市定价关税冲击以及央行买债重启,机构交易情绪回暖,广义基金积极进场;11月以来,债市主线缺失背景下收益率窄幅震荡,机构交易情绪转弱。目前影响债市波动的三个因素在于风险偏好、基金销售新规和年末抢跑,由于宽信用及供给冲击已过,风险偏好和费率新规的负面扰动逐步减弱,收益率上行超过前高风险可控,但费率新规落地前债市仍有观望情绪,短期或围绕1.8%窄幅波动,等待基金费率新规落地的同时,叠加下旬或迎来配置行情驱动收益率小幅下行。

2、2026,理财新纪元

中邮证券固收首席分析师梁伟超

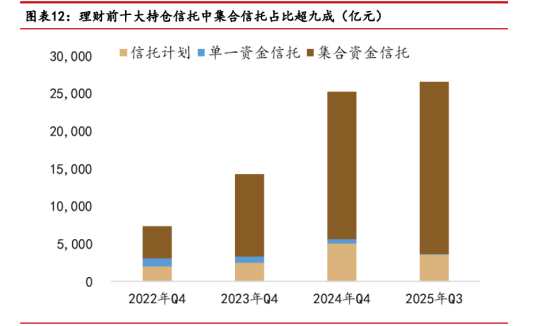

资管信托新规对理财信托整体合作、非标和债券投资都或将造成一定冲击。强监管后险资投资集合资金信托规模持续下降,资管信托新规若从严实施,对理财信托合作也或造成较大冲击。此外,新规实施后,存续非标产品接续以及新增非标信托难度都或将增加。审核穿透原则、“双25%限制”以及嵌套层级和底层资管产品投向约束下,产品结构复杂度将大幅提升,存续非标信托接续和新增非标信托难度都或将增加。而资管信托新规若从严实施,理财或需提前赎回部分信托信托偏向通过信用下沉和拉长久期方式提升收益率,若出现大规模赎回,或对相关债券造成一定冲击。另一方面,理财也或需配置更多现金类以及高等级信用债来平衡平稳净值和收益需求。

天风证券固收首席分析师谭逸鸣

2026年全面净值化落地后,浮盈释放完毕后的净值波动或将放大,理财或将延续谨慎态度,维持低波高流动性资产的比例。相应延续今年的资产配置结构变化特点:债券仍为基石,但存款类、存单的配置比例在一定期间内会有上升,债券整体比例下降,以控制波动和应对赎回。债券内部结构而言,或会根据市场走势适时增配利率债,加强交易属性,另一方面,在一定时期内弱化对信用债资产的买入,并呈现向高等级中短久期信用债倾斜的趋势。但长期视角下,信用债仍是理财重要的底层配置,随着投资者教育深化,资产端可结合负债端锁定情况适当拉长久期寻求收益,以提高产品收益的吸引力。

兴业证券固收首席分析师左大勇

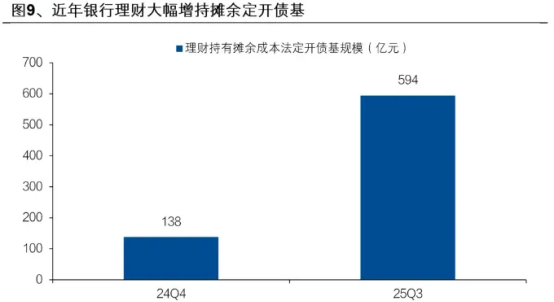

随着资本新规的落实,理财产品经历多轮赎回潮后对产品净值稳定关注度显著提升,但同时利率震荡下行使得理财也在寻求更高收益资产,因此净值稳定、收益相对确定的摊余定开债基成为较好的选择,逐步增加了对此类产品的配置。据我们不完全统计,24年末银行理财重仓摊余定开债基规模约138亿元,但是到了2025年三季度重仓规模高达594亿元,这也推动了今年开放的摊余定开债基主要持仓券种从政金债切换到了信用债。

中信证券首席经济学家明明

理财行业正处于从“形式净值化”向“实质透明化”的关键转型期。市值法估值常态化与监管整顿深入推进,使理财产品的估值逻辑和风险定价体系被系统性重塑,资产配置正由“票息驱动”转向“风险约束与流动性平衡”的新框架。低流动性、低评级资产的估值庇护被彻底剥离,高等级、短久期资产重新成为理财组合核心,久期压缩与评级上移相互强化,体现出行业从“被动防御”向“主动稳结构”的进化。监管意在通过真实定价重塑理财的风险识别与市场均衡功能,引导资金脱离“类无风险收益”路径,回归市场化定价体系。短期内,预计债市将维持政策底与供给顶间的震荡格局,中期“固收+ETF”与公募销售新规将放大结构分化,长期看,率先构建以票息稳定、波动控制与结构优化为核心资产体系的机构将在理财新周期中确立主导地位。

申万宏源固收首席分析师黄伟平

银行存款向非银机构转移节奏或是2026年债市主线,向理财转移概率较高。债市调整期间,理财或采取了增配摊余成本法估值债基、增配存款以及降久期等手段稳净值,赎回市值法计价债基提前应对赎回。理财产品具有比价优势,规模或继续扩容,当银行存款向理财转移过程中,初期或增加债市波动,但中长期来看,对债市配置需求或抬升。

3、美债承压

兴业证券外汇商品部研究员余律

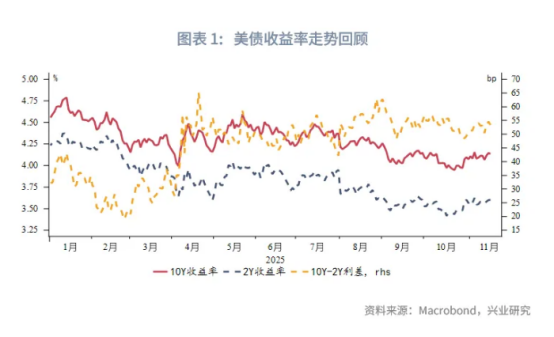

美债供需方面,美联储将实施降息+“反向扭曲操作”的政策组合,将抬升美债期限溢价。短期美债自然到期量显著下降,美国财政部TGA资金充足,短债融资需求下降,减轻供给压力。统计规律和技术分析,预计2026年美债10Y收益率下方支撑3.2%~3.5%;若有事件冲击,或能短期冲击3%;上方阻力4.3%~4.5%,伴随降息推进阻力区间震荡下移。根据利差模型推算,房利美MBS30Y收益率的基准区间为:下方支撑3.9%~4.2%,上方阻力5.6%~5.8%。美联储缩表对机构MBS久期的影响非线性,久期进一步大幅下降的可能性较低,或继续在5年左右的中枢震荡。

东方财富证券宏观首席分析师王笑笑

基于特朗普上一任期表现与共和党在两院的主导地位,2026年有较大概率推行宽松的财政政策,届时美债或加速发行,但长债增发时间节点仍具有较大不确定性,或加大中长期美债波动,同时受美联储降息影响,美债收益率曲线或重新陡峭化;长期来看,美债的消纳压力仍将持续,需警惕其对大国博弈的影响。

浙商证券大固收组长、固收首席覃汉

在美联储降息驱动下,10年美债利率预计持续下行50-100bp。特朗普上任后,美国政府债务可持续问题是第一大问题,只能靠美联储降息来配合,无论是鲍威尔还是其他官员,美联储这一大方向不变,美债利率预计持续下行。

兴业证券宏观首席分析师段超

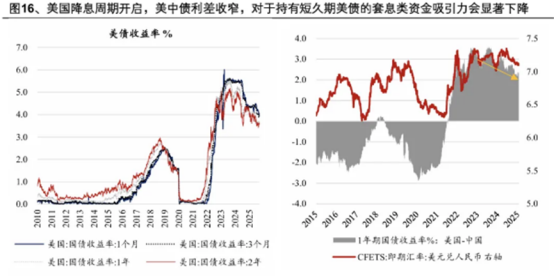

美国进入降息周期,对于追求利差与汇差的套利资金而言,收益空间明显减小:当前美国1年期国债收益率为3.7%,2年期为3.62%,考虑市场基准预期通胀小幅走缓、历史平稳时期的2-1年期限利差大致为25bps,当前2年期国债大致隐含了联储在2026-2027有1-2次降息的预期——意味着,未来1年期美债相对1年期中国国债的收益率差值大致要收窄0.5%来到1.7%——持有短久期美债套息性价比显著下降、风险抵补不足(尤其考虑锁汇成本后)。

申万宏源全球资产配置团队

美债方面,预防式降息+美国财政扩张,2026年美债利率系统性下行空间有限,核心波动区间4%-4.5%。关注美国私募信用、AI估值高企等脆弱环节等尾部风险对利率阶段性冲击。

(原标题:债市仍处“政策托底+配置驱动”阶段,10Y短期或围绕1.8%窄幅波动 | 债市日报(周报))

(责任编辑:43)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1