热门:

左手AI 右手创新药 牛市进攻之“矛”?

01

左手AI,右手创新药——牛市的进攻之“矛”

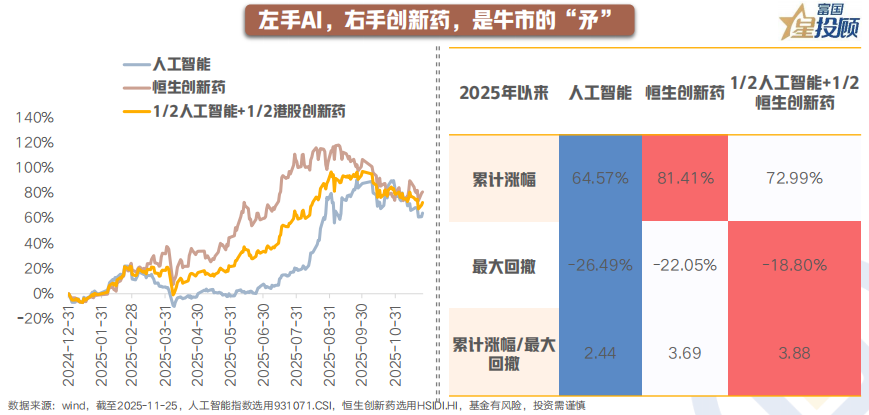

“左手AI,右手创新药”不仅是口号,更是被数据验证的进攻组合。截至2025年11月25日,恒生创新药累计涨幅81.41%,A股人工智能指数涨幅64.57%,二者不仅大幅跑赢大盘,更体现出极强的爆发力。若是构建“1/2人工智能+1/2恒生创新药”的组合,相比单一赛道的“反脆弱性”会大幅改善,不仅最大回撤明显降至20%以内,而且收益回撤比也提升至3.88,远超单一持仓。这表明,AI与创新药的组合并非简单的风险叠加,而是通过一定的风险对冲,构建了高性价比的进攻CP。

02

左手AI,布局从算力到应用的“增长飞轮”

AI行情的持续性,源于其内在的“增长飞轮”已形成完美闭环。当“算力-模型-应用-数据”四个环节形成正反馈,AI就是具备自我强化能力的产业趋势。如果说逻辑需要验证,那么Token的使用量就是最诚实的“试金石”。从谷歌、豆包每日处理的数据量看,2025年以来,已呈现指数级别的爆发式增长,这意味着“增长飞轮”在加速转动。而按照谷歌披露的最新计划,每6个月将AI算力容量翻倍,未来4-5年内目标实现1000倍能力的提升,这意味着AI军备竞赛已开始狂飙。

虽然近期对于AI泡沫,尤其是AI资本开支持续性的讨论较多,但实际上,目前北美四大CSP的资本开支占现金流的比例在70%左右,短期并不会有“入不敷出”的风险,且AI占总资本开支的比仅50%左右,也有进一步的上行空间。而且回归常识,“能看得到的风险都不是真正的风险”,同样,AI泡沫讨论盛行之际也不会是泡沫刺破之时。

03

AI投资:聚焦算力的“确定”和应用的“奇点”

当前AI投资正处于一种极其分裂的均衡:左手是算力基建的“确定”,右手则是应用生态的“奇点”。

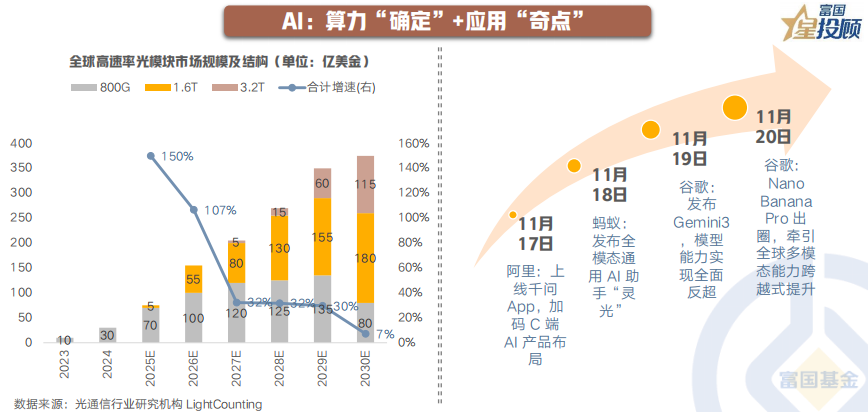

一方面,只要Token还在增长,算力就是最具确定性的“卖铲人”。根据英伟达的预测,2025-2030年,全球AI资本开支的增速会达到40%左右,而切入海外算力链提供配套设备,如光模块的中国龙头企业,受益于行业景气高增、竞争优势显著和技术升级迭代的三重共振,将享受更高的业绩增长。

另一方面,AI应用的“奇点”已然临近。从谷歌Gemini 3的全面反超,并推出Nano Banana Pro引领多模态能力跨越,到国内阿里上线通义千问App加码C端,蚂蚁发布全模态助手“灵光”,巨头们正开启多模态能力的军备竞赛。当多模态能力成为标配,能够真正落地、产生粘性的杀手级应用将成为下一阶段资本市场的核心胜负手。而从历史科技行情节奏看,未来AI应用的行情高度和空间会更值得期待。

04

AI行情:上下游调整分化,估值有“剪刀差”

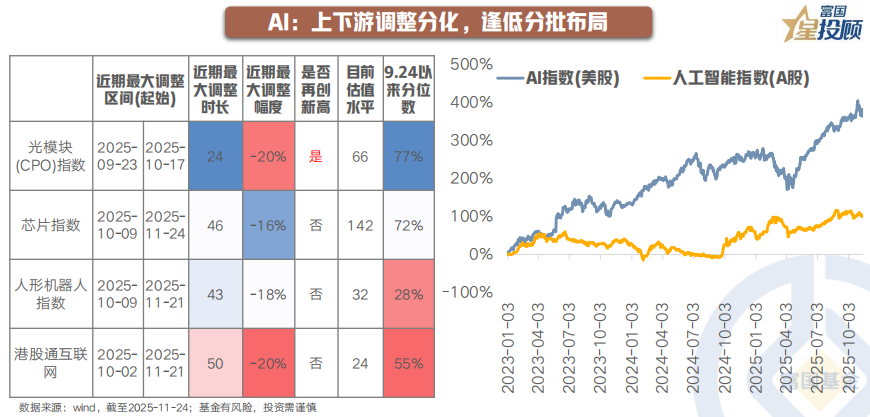

近期AI板块的调整有所分化,以光模块为代表的上游算力,呈现高位震荡之态,更多是“以时间换空间”,虽然静态估值较高,但背后有强劲的业绩支撑,这也是其享受“确定性溢价”的原因;而以港股科技为代表的下游应用,则是出现明显的调整,估值相对低位,后续静待商业模式闭环,迎接“iPhone时刻”,享受估值业绩的“戴维斯双击”。因此,就当下而言, AI布局的策略,便是拥抱确定的红利,静待变局的惊雷。

05

右手创新药,拥抱“出海+创新”的双轮驱动

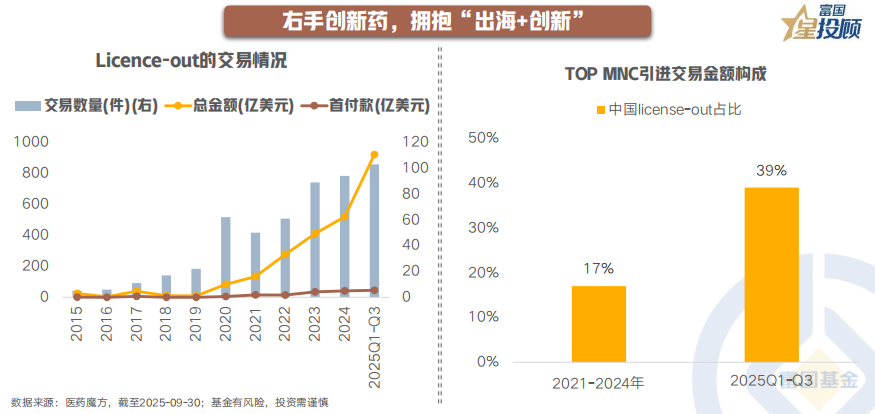

对于本轮创新药行情而言,是“出海+创新”的双轮驱动。今年以来,中国创新药企正在通过License-out的方式,将国内的工程师红利转化为全球市场的真金白银。根据医药魔方的数据,2025Q1-Q3,中国license-out交易总金额到达920.3亿美元,相比2024年全年增长77%。而且可以看到的是,全球TOP MNC对国内资产关注度持续上升,从中国引进的交易总金额占比从前几年的17%抬升至39%,大幅提升22个百分点。而且值得注意的是,前三季度,全球交易TOP10中PD(L)1/VEGF双抗均为来自国内药企,国内资产对TOP10交易数量贡献率超80%。这背后不仅来自TOP MNC专利悬崖将至对创新药管线亟需补充的诉求,更是源于中国创新药企业的高研发效率和低成本。

06

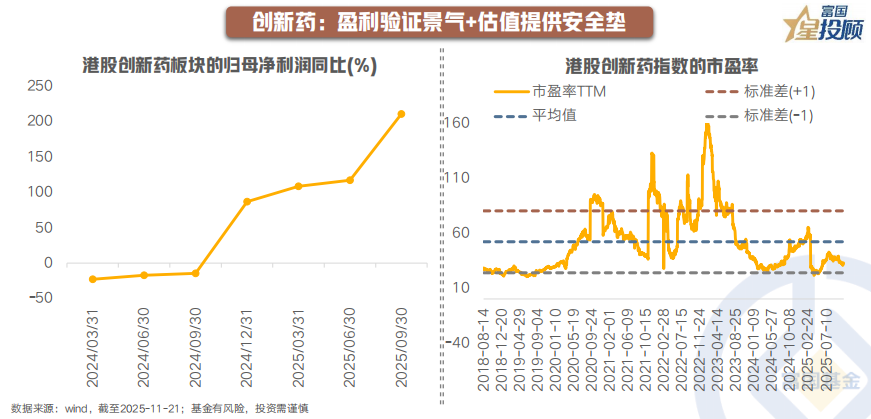

创新药:盈利验证景气+估值提供安全垫

创新药板块当前正展现出“盈利验证景气”与“估值提供安全垫”的双重特征。一方面,相比整个医药板块的净利润增速在今年三季度才重回正值区间,创新药板块的景气复苏更为先行,尤其港股相比A股的盈利复苏更早,弹性也更大。根据统计,2025年前三季度,创新药板块的净利润同比增速高达210%。另一方面,目前港股创新药的市盈率为31倍,位于历史的31%分位,安全边际也相对较高。

07

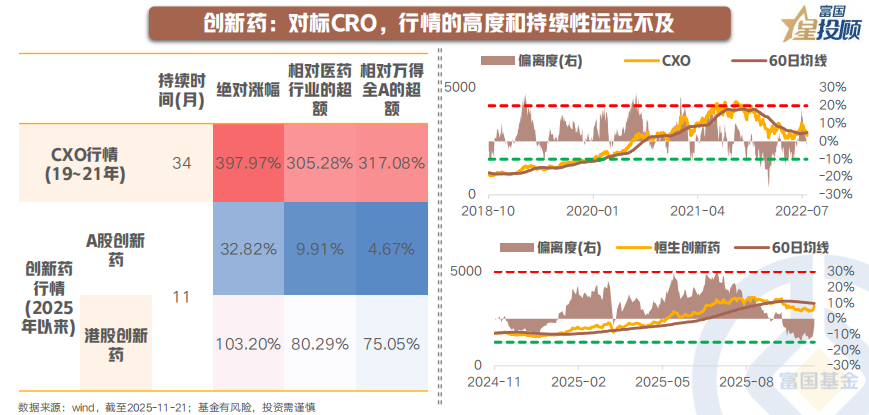

以史为鉴——本轮创新药行情远未见顶

如果说CXO是创新药产业的“卖铲人”,那现在的创新药则是“淘金者”,因此两轮行情可以进行对标。诚然,今年以来创新药行情表现尤为亮眼,很多投资者担忧涨幅过大,但若对标上一轮CXO行情,这种担忧或为时过早。回顾2019-2021年的CXO行情,持续时间长达34个月,绝对涨幅接近400%,相对全A超额收益高达317%。反观本轮创新药行情,无论是涨幅还是持续性,都远远没有达到上一轮景气周期的量级,在产业周期的惯性下,后续行情仍有巨大的空间。

08

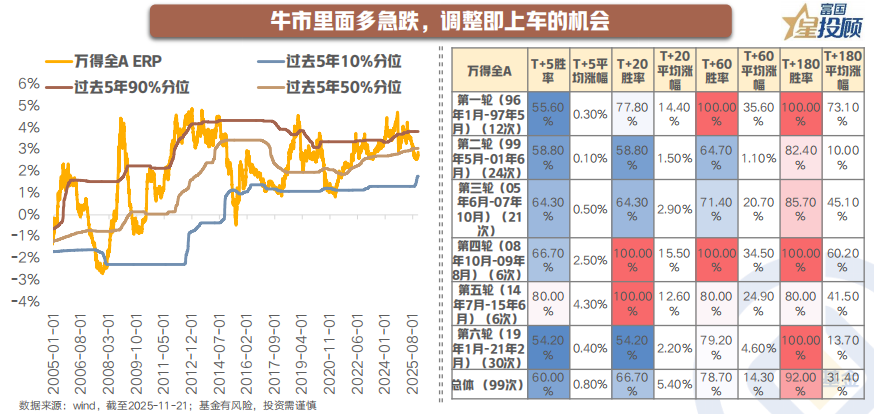

牛市多急跌——千金难买“牛回头”

值得注意的是,千金难买“牛回头”,每次调整都是倒车接人的机会。统计A股历史上6轮牛市的99次急跌数据,我们发现“调整即上车”不仅是经验之谈,更是概率验证后的真理。数据显示,在牛市急跌后持有180天,胜率高达92%,平均涨幅达31.40%。特别是在1996年、2008年和2014年的牛市中,T+180的胜率甚至达到了100%。就当下而言,全A的风险溢价仅位于过去5年的50%分位,这也就意味着目前仅处于牛市中期,牛市行情仍可期待。因此,面对近期AI与创新药的波动,不应恐慌离场,而应将其视为提升仓位、优化结构的绝佳窗口。牛市里的每一次急跌,都是市场在这个长牛周期中给予坚定持有者的额外奖赏。

(文章来源:富国基金)

(原标题:左手AI,右手创新药)

(责任编辑:66)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1