热门:

三煤炭股6月竞“折腰” 广发系基金快逃“止血”

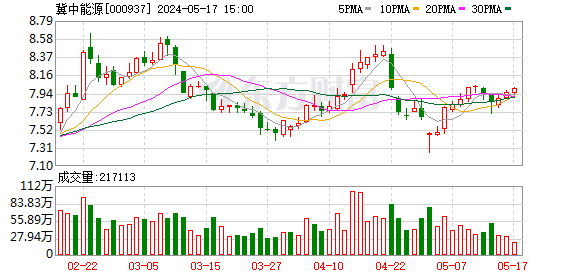

冀中能源 、潞安环能 、兰花科创 3只股票6月急跌逾20%,63只重仓基金持股市值缩水超过20亿元

A股6月行情已结束,上证指数20个交易日累计下跌6.19%,期间近1/3的基金重仓股跑输大盘。据《证券日报》基金周刊独家观察,6月份股价异动最明显的莫过于冀中能源、潞安环能、兰花科创3只煤炭股,短短20个交易日急跌逾20%。(点此查看>>>基金重仓股)

个股暴跌,自然让重仓机构损失惨重,尤其对以持有煤炭股为主的基金杀伤力也极大。来自最新统计显示,一季度末共有29家基金公司旗下的63只基金重仓持有3只煤炭股,合计持股市值达到100.27亿元,短短一个月市值缩水超过20亿元。其中广发系3只基金因持仓最重损失超过8亿元。

“在国际煤价暴跌、新能源抢占”地盘“以及产能过剩的背景下,煤炭板块6月单月跌幅高居行业跌幅榜榜首,而此板块恰恰是基金重点布局的行业。面对3只股票的快速下跌,并且价格下跌态势不改,不排除基金为提高业绩改变操作思路快速调仓的可能性。尤其是持仓最重的广发系基金,极有可能大量抛售以期止损,将投资煤炭股的资金抽掉至其他即将强劲反弹的板块,进行抄底,以提高投资回报率。”北京一采掘业分析师对《证券日报》基金周刊记者分析道。据数据统计,以基金为首的主力机构6月份净卖出该3只股票超过20亿元,相当于一季度基金重仓市值的20%。

煤炭股6月持续下跌

3只股遭基金抛售

《证券日报》基金周刊重点跟踪观察的143只重仓股 (68只股票的基金持仓占流通股本比例超过15%,75只股票的基金持股市值超过10亿元)中,6月份涨跌互现,且仅有47只占比32.87%的股票跑赢大盘。期间,基金重点布局的煤炭股却大跌眼镜。由16只基金重仓的冀中能源、由26只基金重仓的潞安环能、由34只基金重仓的兰花科创,6月份股价分别涨-24.26%、-22.67%、-24.51%,均跻身期间股价下跌速度最快前十的基金重仓股。(点此进入>>>基金吧)

“煤炭股集体暴跌早有前兆,分别是国际煤价暴跌、新能源抢占”地盘“以及产能过剩。港口库存煤炭有所回落,调入减少调出增加,缓解港口高库存压力,国际煤价持续弱势运行,国内煤价压力仍在,煤炭市场近期需求不足,价格下跌态势不改。”该采掘业分析师对《证券日报》基金周刊记者分析道。

股价的快速下跌,令重仓基金不得不选择出逃,以减少投资损失。据《证券日报》基金周刊数据统计,在短短20个交易日里,以基金为首的主力机构累计净卖出冀中能源7.30亿元、潞安环能6.10亿元、兰花科创7.03亿元。

具体来看,冀中能源进入6月份持续下跌,机构资金持续卖出,当月机构买入额27.79亿元,卖出额35.09亿元。6月6日与6月25日两个交易日对于冀中能源最为黑暗,出现了机构集中减筹的局面。其中6月6日该股下跌3.80%,有1.06亿元以基金为首的机构资金净卖出该股,其中机构买入额2.07亿元,卖出额3.13亿元;时至6月25日,该股下跌6.77%,有1.09亿元以基金为首的机构资金净卖出该股,其中机构买入额2.04亿元,卖出额3.14亿元。

潞安环能的6月也是阴沉沉的,随着股价的一路下跌,机构资金持续抛售,当月机构买入额33.87亿元,卖出额39.97亿元。单日净卖出接近亿元的有两个交易日,分别是6月4日与6月6日。其中6月4日该股下跌5.37%,有8329.00万元以基金为首的机构资金净卖出该股,其中机构买入额2.56亿元,卖出额3.39亿元;时至6月6日,该股下跌3.37%,有9741.35万元的机构资金净卖出该股,其中机构买入额2.42亿元,卖出额3.40亿元。

兰花科创同样不受基金待见,当月机构买入额、卖出额分别43.44亿元、50.47亿元。单日净卖出接近亿元的也有两个交易日,分别是6月4日与6月14日。其中6月4日该股下跌8.06%,有9532.16万元以基金为首的机构资金净卖出该股,其中机构买入额4.14亿元,卖出额5.09亿元;时至6月14日,该股下跌2.21%,有9371.78万元的机构资金净卖出该股,其中机构买入额2.42亿元,卖出额3.36亿元。

63只基金月亏20亿元

广发系3基金受伤最重

3只煤炭股股价的快速下跌令重仓基金伤痕累累。据今年基金一季报披露数据,共29家基金公司旗下的63只基金在一季度持有3只股票,持股总市值达到100.27亿元,而短短一个月时间,持股市值缩水超过20亿元,其中广发系3只基金因持仓最重损失超过8亿元。

汇总基金一季报数据,冀中能源一季度进驻16只基金的前十重仓股名单中,合计持仓股数10514.40万股。若持股量不发生变化,5月底16只基金持股市值合计21.20亿元,时至6月末持股市值仅16.06亿元,持股市值缩水5.14亿元;持该股二季度整体浮亏2.00亿元。新进持股的易方达价值成长混合,也是该股第一重仓基金,6月份持股市值蒸发掉1.15亿元,持该股二季度则因此浮亏4481.01万元;广发小盘股票(LOF)、光大保德信量化股票两只基金紧随其后,6月份持股市值分别蒸发掉7825.64万元、7667.67万元,持该股二季度则因此分别浮亏3040.64万元、2979.25万元。

潞安环能成为一季度26只基金的前十重仓股之一,合计持仓股数17401.38万股,若持股量不发生变化,5月底26只基金持股市值合计46.67亿元,时至6月末持股市值仅36.09亿元,持股市值缩水10.58亿元;持该股二季度整体浮亏6.53亿元。该股第一重仓基金广发聚丰股票,6月份持股市值蒸发掉3.65亿元,持该股二季度则因此浮亏2.25亿元。

34只基金重仓的兰花科创,基金一季度末合计持仓股数8913.72万股,若持股量不发生变化,5月底34只基金持股市值合计21.33亿元,时至6月末持股市值仅16.10亿元,持股市值缩水5.23亿元;持该股二季度整体浮亏23.51亿元。广发聚丰股票、广发小盘成长股票(LOF)为该股第一、第二大重仓基金,6月份持股市值分别蒸发掉1.50亿元、0.59亿元,持该股二季度则因此分别浮亏6.72亿元、2.66亿元。

从基金公司的角度分析,广发基金因持有3只股票数量最大,从而受伤最深。据统计,广发系3基金一季度末持有3只股票市值合计39.05亿元,在29家基金公司中名列第一,6月份持股市值缩水超过8亿元。其中,广发小盘成长股票(LOF)、广发内需混合因持有冀中能源6月市值缩水1.11亿元,二季度浮亏4315.37万元;广发小盘成长股票(LOF)、广发聚丰股票、广发内需增长混合因持有潞安环能6月市值缩水4.80亿元,二季度浮亏2.96亿元;广发聚丰股票、广发小盘成长股票(LOF)因持有兰花科创6月市值缩水2.09亿元,二季度浮亏9.38亿元。

除广发基金重仓3只煤炭股外,易方达、交银施罗德、长盛基金紧随其后,持3只股票市值分别高达20.90亿元、7.46亿元、6.90亿元,6月份持股市值分别缩水5.38亿元、1.23亿元、1.41亿元。

从重仓基金业绩上看,据《证券日报》基金周刊最新统计,6月份374只主动管理型偏股基金平均回报率-2.26%,而可对比的43只重仓3只煤炭股的主动管理型偏股基金,同期平均回报率为-3.89%,且有29只占比近七成的重仓基金回报率跑输业内平均水平,其中东吴行业股票、易方达资源股票2只基金回报率分别-13.74%、-11.12%,业绩处于同业倒数第一、第二名;广发小盘成长股票6月份净值同样蹉跌6.83%,位居同类基金倒数第17名。

【焦点关注】

2012年已过半程,沪深300指数今年以来涨幅为4.94%。据银河证券基金研究中心数据统计,标准股票型基金上半年平均净值增长率为4.78%,整体涨幅略逊于沪深300指数。有138只标准股票型基金跑赢了沪深300指数,其中广发聚瑞半年以19.66%的净值增长率夺得半程冠军(景顺长城核心竞争力半年净值增长22.64%,但因成立未满一年而未纳入排名统计)。不过,仍有49只标准股票型基金今年以来净值出现亏损,亏损幅度最大的股基净值下跌5.34%。

多只股基涨幅逾10%

尽管上证指数上半年涨幅仅1.18%,却仍有不少股基取得了较好收益。银河证券基金研究中心数据显示,上半年309只标准股票型基金中,有32只净值增长幅度超过了10%。排名前五位的股基分别是广发聚瑞股票增长19.66%、广发核心精选股票增长18.14%、中欧中小盘股票(LOF)增长16.81%、中欧新动力股票(LOF)增长16.44%、上投摩根新兴动力股票增长15.80%。

在震荡市中,业绩排名往往是有人欢喜有人愁。上半年有49只标准股票型基金净值出现下跌,业绩垫底的两只基金净值跌幅都超过了5%。从一季报数据可以看出,垫底的两只基金重点配置股票多数表现不佳,排名最后的基金一季度配置品种多是中小盘题材股。

重仓股成制胜法宝

上半年A股行情出现了明显的结构性分化。比如白酒行业,贵州茅台、洋河股份屡创新高,五粮液、泸州老窖则表现低迷。巧合的是,半年业绩排名前四的股基,有3只一季度重仓了洋河股份,排名后三位的基金则有两只重仓了五粮液。业内人士表示,上半年行情考验了基金经理的选股能力,选股能力强的基金业绩领先。

广发基金公司两只基金包揽了上半年业绩前两名,两只基金一季度的前十大重仓股中有七只股票重合。其中金种子酒半年涨幅69.7%、金螳螂半年涨幅62.44%、洋河股份半年涨幅26.67%、东方园林半年涨幅34.97%、大华股份半年涨幅24.42%。重仓股良好的表现为基金领先业绩提供了支持。

排名第三位的中欧中小盘股票(LOF)虽名曰“中小盘”,但该基金一季度的十大重仓股几乎都是地产股和银行股,前五大重仓股均为地产股,其中金地集团半年涨幅32.73%、万科A半年涨幅19.28%、保利地产半年涨幅39.07%、招商地产半年涨幅37.81%、冠城大通半年涨幅49.53%。该基金对地产股行情的把握可谓“快、很、准”,若不是银行股二季度表现不给力,该基金业绩可能更为靠前。有分析人士表示,今年行情主要以蓝筹品种为主,中小盘风格基金普遍业绩较差,因此,基金经理及时实现风格转换显得尤为重要。

值得一提的是景顺长城核心竞争力股票基金。该基金由于“未满一周岁”而未被纳入排行榜,但自去年12月底成立以来,该基金半年取得了22.64%的净值增长率,高出广发聚瑞近3个百分点。该基金一季度电器、建材、医药、地产的配置涵盖了上半年的主流行情。基金经理余广表示,他倾向于自下而上选股,“下半年房地产行业的基本面以及政策面将会延续上半年改善或缓和的态势,有望优于大市。此外,看好估值便宜、盈利稳定的公司。”余广强调个股选择比选时和行业选择更有效。(中国证券报)

【基金观点】

据银河证券基金研究中心测算,截至6月22日,广发核心精选基金今年以来收益率达到16.62%,在全部可比的312只标准股票型基金中位列第三;广发聚瑞股票基金以18.03%的投资收益位居第二。值得注意的是,广发聚瑞在“过去一年”及“过去两年”的两项业绩排名中均位列榜首,显示了该基金适应复杂市场状况的能力,以及保持业绩持续稳定增长的能力。记者就对于投资者普遍关心的下半年证券市场走势以及行业板块投资机会等问题,采访了其基金经理刘明月。

刘明月表示对市场总体的看法是“基本面方面不可能太好,也不可能太坏”,反映到投资情绪上就是“既不乐观,也不悲观”,他用了一个形象的词来比喻,那就是“钟摆”——虽然一直会震荡,但上下摆动幅度都有限。

对于A股市场的走向,刘明月认为要落实到结构来看。“我们把行业分为上中下游”,他解释说,上游即资源行业,如煤炭、有色、原油、铁矿石,包括钢铁等这些产业都是比较谨慎的。“全球主要经济体的经济增速或者经济增长状况都不甚乐观,大宗商品包括农产品等这些上游资源品的价格要想大幅度的上涨很难,相对应的大幅度下跌也不可能,因为它跟整体的全球的经济增速是密切相关的。”刘明月说。

对于中游行业,刘明月认为金融和地产两大板块同样是既不存在大幅上涨的基础,也不具备大幅下跌的动力。对于大家普遍关系的地产行业,刘明月认为要区别看待:“有一些地产公司管理的能力、拿项目的能力结合本身的产品定位,再加上营销比较到位的话,还会保持一定的增速;相反,有一些公司在拿地方面和管理方面都没有优势的话,就不一定行”。

对于下游的消费领域,刘明月表示要对子行业进行具体分析,如医药、食品饮料以及纺织服装、品牌服装、消费电子、TMT、商业等等,能够保持净利润增速的子行业总体来说会相对稳定一些。

“这样一来等于A股市场已经被”切割“了,综合上中下游的行业分析,就是总体的市场走势”,刘明月表示。

作为广发聚瑞的掌舵人,刘明月认为通过产业的分析结合估值的比较,他相对看好中下游行业,尤其对食品饮料青睐有加。此外“对于国家政策鼓励的、顺应调结构方向的以及受宏观经济调控比较小的投资性的行业,结合行业估值状况还是可以选出一些品种的”。而从大趋势看,刘明月认为,调结构和稳增长受益的行业和品种显然更具吸引力。(上海证券报)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1