热门:

“五高一小”寻踪高送转潜力公司

大富科技高送转预案的出炉瞬间点燃了二级市场的热情。每年临近年底都是高送转炒作的高峰期,有券商投资人士对中国证券报记者表示,“五高一小”将成为寻踪今年高送配潜力公司的主要途径,但高送转行情的最终指向仍然是上市公司业绩本身,在今年经济结构调整的大背景下,部分传统行业上市公司高送转预期落空也可能出现。

高送转第一枪

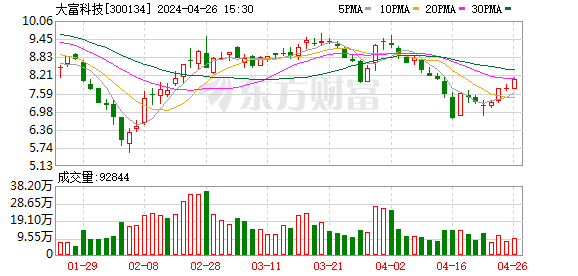

11月11日,大富科技打响高送转预案的“第一枪”,公司股价遭到了资金的哄抬,开盘即封涨停。

大富科技公告 ,控股股东大富配天投资提议的2014年度利润分配预案为“以资本公积金向全体股东每10股转增7股,同时按每10股派发现金股利4-5元”。业内人士表示,相比于2013年安科瑞推出的“10转10”首份高送转方案,大富科技的相关预案并不抢眼。

值得注意的是,8月21日,大富科技已经进行过一次除息,每10股派发现金5元并送转股2股。大富科技表示,加上该次分红,公司今年两次利润分配累计现金分红将超过3亿元。此前公司预测,2014年净利润为5.27亿-5.75亿元之间,这也就意味着大富科技今年现金分红总额约占净利润60%。

在真金白银的高分红和高送转下,大富科技11日股价逆势上扬。渤海证券就此分析认为,A股市场对于高送转素有偏爱,上市公司发布高送转预告前后,通常能大幅跑赢大盘 .

“高送转”是指大比例送红股或大比例以资本公积金转增股本。业内分析指出,上市公司选择“高送转”方案,一方面表明公司对业绩的持续增长充满信心,公司正处于快速成长期,有助于保持良好的市场形象;同时通过“高送转”降低股价,也可以增强公司股票的流动性。A股市场存在显著的“高送转”效应,上市公司发布“高送转”预告前后,股票常常会有超额收益。

有券商分析师对中国证券报记者分析指出,一般来说,A股高送转行情的演变可以分为三个阶段:预期阶段、公布阶段和实施阶段。预期阶段,通常在每年11月-12月,在这个阶段消息处于朦胧期,根据相关公司的情况进行分析,对可能进行高送转的股票进行炒作;公布阶段,从年报披露开始一直持续到年报公布完毕,通常是从年初延续到4月底;实施阶段,股票送转方案正式实施,除权后的股票有填权或贴权两种可能性。大富科技高送转预案“第一枪”的响起,也宣告2014年年报高送转行情的来临。

寻踪潜力品种

有市场人士对中国证券报记者指出,高送转行情通常有一定规律,高成长性、高公积金、高未分配利润、高净资产和高现金流的小盘流通股公司是参与高送转的主力军。以科大智能为例,公司2014年前9月每股资本公积金为5.7元,每股未分配利润为0.8元,每股净资产为7.6元,可以看作是高送转潜力品种。

根据统计数据 ,2014年前三季度,两市共有80家公司每股净资产超过10元,其中贵州茅台 、洋河股份等领先;共有10家公司每股经营活动产生的现金流量净额高于5元,除了银行保险公司外,飞马国际等中小板公司也成功入选;共有96家公司每股资本公积超过5元,其中天齐锂业 、海隆软件等居前;共有39家公司每股未分配利润超过1元,贵州茅台 、江西铜业 、浦发银行位列前三甲。

“这些公司并非都能成为高送转潜力品种。”前述市场人士指出,一些大盘蓝筹公司股价本身并不高,股票流动性也较为充分,大股东通常就不会提议高送转。上市公司能否推出高送转方案,还要根据多个因素综合考量。

海通证券根据设定的每股收益、每股净资产、每股资本公积、每股未分配利润、每股现金流、总股本和股价这7个因子进行打分,结果显示,创业板和中小板公司成为高送转预期的主力军。其中,斯米克 、飞天诚信 、富邦股份和莎普爱思四家公司分数最高,推出高送转方案的可能性较大。

通过对历年高送转公司进行分析,渤海证券相关分析师发现,除汤臣倍健 、东方财富 、鼎龙股份 、迪威视讯 、金螳螂 、凯美特气 、红日药业等少数连续高送转公司外,绝大多数高送转公司均为次新股 ,且具有股价高、股本小、积累高等特点。随着今年以来IPO开闸,次新股中或将诞生大力度高送转“黑马”。

业绩增长是核心

经济学家宋清辉对中国证券报记者表示,高送转行情是每年年末的一场“大戏”,但在遭遇疯狂炒作的同时,也不乏出现“见光死”的现象。

“高送转炒作的核心是业绩增长幅度,而非单纯的高送转,所以更应该关注主营业务收入成长较大的公司,对于业绩下跌的公司则应该回避。”宋清辉指出,基于今年以来中国经济结构的调整,部分处于传统产能过剩行业的公司以及受制于高端消费导致盈利下滑的公司推出高送转的预期或将有所降温。

以大富科技为例,多位业内人士认为,今年拟两度推出高送转方案,与公司预计2014年净利润同比增长852%-939%有关。公司人士表示,大富科技全年业绩大幅增长,主要是国家4G投资加大,公司的射频器件业务处于4G产业链的前端。4G的投资才刚刚启动,国外的4G建设也将进入高峰期,因此公司的射频产品至少能维持3年的高景气度。

有上市公司人士对中国证券报记者表示,上市公司的高送转需要兼顾现实与成长性,如果没有200%的年成长性做后盾,绝大多数上市公司不会在一年之内两次推出高送转方案。因此,在中国整体经济增速下滑的情况下,新兴产业的潜力公司值得高度关注。

也有券商投资人士指出,从二级市场经验来看,高送转行情作为年末的例餐,往往具有较大的“杠杆性”,如果相关公布送转预案时,恰逢大盘整体行情低迷,概念公司可能会有较大的跌幅;反之市场环境较好时,股价收获也将非常可喜。对于高送转公司的选择,应该避免盲目跟风,在主营业务收入成长较大的公司中遴选,将是较为安全的策略。

推荐阅读>>>

新股在2014年的疯狂炒作估计可以载入A股市场史册了。

兰石重装引领次新股继续疯狂上涨

截至11月7日,今年一共发行了103家新股(不包含准备在本月发行的福达股份),发行后首发上市了92家。目前,只有13家新股相对发行价的累计涨幅不超过100%,它们分别是炬华科技、纽威股份、贵人鸟、麦趣尔、陕西煤业、海天味业、恒华科技、新宝股份、今世缘、欣泰电气、汇中股份、福斯特、依顿电子。另一方面,却有19家新股的当前股价相对发行价涨幅超过了300%,其中兰石重装(966%)、花园生物(596%)、腾信股份(475%)、众信旅游(473%)、宝色股份(457%)、劲拓股份(422%)、节能风电(406%)7家新股的涨幅超过了400%以上。

10月9日首发上市的兰石重装,创下了新股上市一个月的涨停和涨幅纪录,在第一个涨停为44%的情况下,后续再轻松连续涨停21个涨停板,累计涨幅高达966.07%。上市一个月涨幅接近10倍,不敢说后无来者,但基本上是前无古人。

无可奈何花落去,似曾相识燕归来。在如此炒作下,今年已上市的92家新股在11月7日的平均收盘价高达45.85元,平均动态市盈率74.55倍(TTM),远高于其他A股板块。其中,股价超过百元的分别有腾信股份、飞天诚信、众信旅游、东方网力4家,占现有6家百元A股的66.67%。在如此之高的股价和估值面前,市场炒作追捧热度开始降低,风险正不断加大,预计新股可能将通过高送转降低当前过高的股价,使市场更容易接受。

高送转预期又至

花开花落又一季,高转高送再一春。每年年底至第二年年初,市场都将进入新一轮高送转行情,部分公司将大比例送红股或以资本公积金转增股本,以提高投资者信心及公司股票流动性。预计今年底也不例外,但相对往年的溢价机会和上涨幅度或会降低许多。适时布局潜在高转送公司样本成为当下重要获利手段,可重点关注今年刚上市具备高送转条件的新股及次新股。由于今年发行的新股及次新股股本小、相对发行价涨幅较大,股价普遍较高,且明年初部分限售股解禁期将至,存在强烈的高送转预期。

由于今年年报将于明年1月~4月发布,年报高送转股票预案多集中于2~3月发布,年底炒高潜在高送转股的可能性非常大,因此年底至一月将是最好的布局时机。同时,除了确实发生高送转的股票之外,预期高送转的股票也往往由于市场预判及提前布局获取一定收益。一般而言,每股资本公积、每股未分配利润以及每股净资产较高是股票转送的基本条件。

除此以外,盈利能力强、成长潜力高也是重要的条件,因此高盈利、销售毛利率及现金流等财务指标亦在考虑范围之中。而股本较小,股价较高的股票一般会有扩充股本、降低股价以提高流通性的需求,具有此类特点的公司更为符合高转送的市场条件。

上述公司均为基础条件较优的公司,其资本公积、每股未分配利润及每股净利润处于较高水平。销售毛利率最高的公司莎普爱思及迪瑞医疗均属于医药生物行业,毛利率分别为71.39%及55.49%。预计会有较佳的表现。

从财务指标来看,高转送并不会改变公司当前的经营,涨幅更多体现在股价释放的需求、公司盈利的信心以及股东套利的动力上。除福斯特为64.13%外,其余次新股上市后涨幅均超过100%,股价空间较大。其中腾信股份、艾比森、飞天诚信、莎普爱思及天和防务涨幅均超过300%,腾信股份更是达到507.32%的高增长。此类公司若对未来盈利有较强的信心,会对股价有一定的诉求。此外,斯莱克、鹏翔股份以及跃岭股份将于明年1月底解禁部分限售股,本身市值均不超过50亿,其高送转动力较强,可以适当关注。

笔者认为,大多数新股都具备高送转条件,但是否会实施高送转方案,则需要关注市场驱动条件。分析当前因素,预计高股价、相对发行价的高涨幅将是主要考虑的条件。从高股价来看,新股股价最高的公司如腾信股份、飞天诚信、众信旅游、东方网力、迪瑞医疗、天和防务、莎普爱思、全通教育、东方通、博腾股份、艾比森等机会相对较大;从相对发行价的高涨幅来看,兰石重装、花园生物、腾信股份、众信旅游、宝色股份、劲拓股份等公司推出高送转方案的可能性较大些。

另一方面,相对发行价涨幅较低的次新股,推出高送转的方案将对较低,除非公司希望通过高送转方案来刺激股价上涨,以达到未来小非解禁减持目的。其中如炬华科技、纽威股份、贵人鸟、麦趣尔、陕西煤业、海天味业、恒华科技、新宝股份、今世缘、欣泰电气、汇中股份、福斯特、依顿电子等公司,要留意其小非数量是否较多。

高估值小盘股结构风险显现

小市值次新股虽然存在高送转可能,但也要谨慎当中估值过高公司的回落风险,如当前市盈率超过100倍以上的次新股,如金一文化、登云股份、天保重装、汇金股份、绿盟科技、安控科技、金轮股份等。

预计沪港通年内启动概率仍大,使低价低估值绩优权重股仍然存在补涨机会。在当前政府加快对外投资及加快去产能、去库存过程下,低价低估值传统行业借助这一机会出现资金流入及走势转好,使市场呈现风格转换迹象。市场投资思维也将逐步从成长转向价值,预计国内保险资金或是外资,总体都偏好价值投资,即使选择成长股,也会重视业绩增长确定性高的公司。判断主力资金将以低价低估值蓝筹及增长确定且估值合理的小市值公司替换整体估值过高的小市值公司,或使小盘股经历整体调整、个别分化的过程。从中期看,2015年的十三五规划将是一条重点投资线索,预计将加大力度支持新技术、新模式、新产业发展及传统产业转型。从市场层面看,短期A股上冲动力减弱,谨惕压力增大带来的调整。(证券市场红周刊)

【编者按】新股是今年以来市场最活跃的板块,围绕新股与次新股的炒作一浪超过一浪。市场分析人士表示,热门的次新股蕴含了大量的交易性机会,其中,高送转预期、业绩预喜和大单资金吸筹等。今日本文特从上述三个角度对今年以来上市的101只个股进行梳理分析,发掘其中投资机会,供投资者参考。

近6亿元大单追捧12只个股

近期,次新股板块整体表现出色,其中资金面的青睐成为重要推手之一。

自10月28日反弹以来,共有29只次新股期间实现大单资金净流入。其中,九洲药业最受市场主力资金的青睐,期间累计大单资金净流入达12234.42万元,此外,应流股份(9446.51万元)、兰石重装(9248.40万元)、设计股份(5936.49万元)、菲利华(3125.59万元)、东方电缆(3040.05万元)、重庆燃气(2889.67万元)、禾丰牧业(2840.36万元)、东方通(2578.86万元)、腾信股份(2549.53万元)、川仪股份(2513.86万元)、万盛股份(2183.11万元)等11只个股期间累计大单资金净流入均超过2000万元,而上述12只个股期间累计实现大单资金净流入58586.86万元。

对此,分析人士表示,在高送转预期以及兰石重装疯狂上涨的带动下,次新股板块逐渐在近期市场快速的热点轮换中脱颖而出,成为市场主力资金的新宠儿。

具体来看,九州药业10月28日以来大单资金净流入在板块内居首,该股期间累计上涨21.83%,最新收盘价为40.24元。基本面上,公司主要从事化学原料药及医药中间体的研发、生产与销售,已形成中枢神经类、非甾体类、抗感染类以及降糖类药物等多种类别药品并举的产品格局。公司以卡马西平、奥卡西平、酮洛芬、柳氮磺吡啶和格列齐特等成熟期药品为主导产品,2013年上述产品全球市场份额分别为78.95%、45.85%、64.65%、56.48%。

对于该股,宏源证券表示,公司特色原料药涉及中枢神经、非甾体抗炎、抗感染和糖尿病等领域。核心品种卡马西平、奥卡西平、酮洛芬和格列齐特等原料药及中间体近几年毛利率保持平稳,全球市场占有率超过50%,个别品种高达80%,充分说明公司产品得到全球特别是欧美客户的认可,这也是公司生产工艺、质量控制等综合竞争优势的体现。总体来看,预计公司现有特色原料药业务业绩下行风险不大,未来会保持平稳增长。预计公司2014年至2016年的每股收益分别为0.74元和0.87元和1.06元。

两家公司三季报业绩实现翻番

受惜售心理以及市场的疯狂追捧,今年以来上市的新股实现翻番上涨基本已形成常态。但与此同时,部分今年以来上市次新股的业绩却屡屡为市场所诟病。在此背景下,一些高成长性更为显著的次新股,则容易被市场看好。

据相关上市公司三季报披露,截至昨日在今年以来上市的101家公司中,有64家公司今年前三季度归属母公司净利润实现同比增长,其中亚邦股份、萃华珠宝两家公司业绩实现同比翻

番,除此之外,禾丰牧业(67.29%)、康尼机电(56.89%)、东方网力(56.02%)、中科曙光(54.43%)、飞天诚信(49.49%)、兰石重装(46.05%)、三联虹普(41.25%)、光环新网(40.35%)等公司报告期内归属母公司净利润同比增长均超过四成。

年报预告方面,在这101家公司中,已披露年报业绩预告的公司共38家,按业绩预告类型分类,包含预增公司2家、略增公司15家、续盈公司9家、预减公司2家、略减公司9家以及1家公司不确定,即26家公司实现业绩预喜,占比68.42%。对此,有分析人士表示,目前次新股业绩呈现出两极分化的现象,后市一些行业景气度高,公司业绩增长确定性强的次新股或更会被市场看好。

具体来看,预计2014年业绩预告类型为预增的两家公司,分别为亚邦股份、兰石重装。其中,兰石重装自上市以来已累计实现21个涨停板,最新收盘价为16.28元,较发行价1.68元上涨969%。

腾信股份等10只个股具高送转潜力

经验显示,绝大多数高送转股票都具有“六高一小”的特点,具体包括,高股价、高每股净资产、高每股收益、高每股资本公积、高每股未分配利润、高业绩增长以及小股本。根据上市公司三季报披露以及上述指标筛选,设计股份、飞天诚信、三联虹普、腾信股份、莎普爱思、鹏翎股份、友邦吊顶、众信旅游、良信电器、艾比森等10只个股或最具备年报高送转潜力。

从市场表现来看,自10月28日反弹以来,上述个股期间均实现不同程度上涨,其中设计股份(27.88%)、腾信股份(27.83%)、三联虹普(22.70%)、鹏翎股份(13.26%)、飞天诚信(10.40%)等个股期间累计涨幅均超过10%。

值得一提的是腾信股份,该股昨日实现涨停,最新收盘价为158.51元,该股成功登上沪深两市第一高价股的宝座。据三季报披露显示,每股净资产为11.50元,每股未分配利润为3.87元,每股资本公积为6.28元,报告期内归属母公司净利润同比增长16.43%,每股收益为0.99元。该股于今年9月10日登陆深交所创业板,发行价为26.10元,上市以来累计涨幅达607%,总股本为6400万股。

基本面上,公司是国内最早涉足互联网营销领域的公司之一,为客户提供的具体服务内容包括互联网广告及公关服务的策略制定、媒介及服务采购、广告投放、精准营销、广告效果监测及优化、网站建设及创意策划、舆情监控及社会化媒体营销等服务。公司已经形成以北京总部为中心,以上海、广州和深圳三地分公司为依托,辐射全国的服务格局。无论在规模和发展速度上,都稳居行业前列。

对于上述个股的投资机会,分析人士表示,历史规律表明,每年年末均是布局年报高送转概念股的绝佳时机。而值得一提的是,高送转预案一般在年报披露前后发布,在此之前,市场将主要以三季报以及相关市场数据判断个股高送转潜力,在此背景下,次新股普遍具备的高股价、小股本等特点无疑使其成为市场最为关注的高送转概念股集中营。

(责任编辑:DF143)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1