热门:

投资人要教大佬炒股?一封写给邱国鹭的信疯传!价值投资迎“底部时刻”?

没被骂过的基金经理不是好的基金经理。在今年结构性市场的极致演绎下,新能源和半导体的虹吸效应愈演愈烈,不只是价值股在失血,不少坚定价值投资的基金经理也出现明显回撤,并轮番被骂上热搜。

先有公募的张坤、葛兰、刘彦春、曹名长、王宗合等被骂上热搜,再是私募的但斌、林园、景林、淡水泉……如今,甚至有投资者出来“教”邱国鹭炒股……

究竟是什么情况?

价值投资派又遭重锤

一封写给邱国鹭的信刷屏

随着市场风格演绎到极致,价值投资迎来“至暗时刻”。

据第三方数据显示,截至7月底,公募张坤今年的业绩为-9.52%,刘彦春为-13.21%;私募但斌的收益为-6.55%,林园收益-4.8%,少数派周良、丰岭资本金斌、景林高云程、汉和资本罗晓春、盈峰蒋峰等价值投资大佬的业绩跌幅亦超10%,高毅邱国鹭今年则浮亏17.31%。

上述公私募大佬们纷纷遭市场吐槽。部分私募不得不安抚投资者,东方港湾掌门人但斌还曾发文致歉,格雷资产的张可兴也在近期向投资人道歉……

而近日,邱国鹭则收到自称为高毅资产的投资人发出的《一点关于邱国鹭总的不成熟建议》。

这封的信中,投资者指责邱国鹭业绩不佳,建议他不要数星星数月亮,而是去“抄”高毅旗下的冯柳、邓晓峰的作业,还建议他不要碰产品、碰实战,甚至抨击价值投资是“保护伞”“遮羞布”。

当然,这封信的核心指责就在于,其认为邱国鹭亲自管理的产品三年内没给他挣钱。

短期业绩不佳

做私募以来6年年化17%

作为执掌头部私募高毅资产的关键人物,邱国鹭业绩究竟如何?

从长期业绩来看,邱国鹭的业绩并没有上述职责所说的那么“不堪”,甚至还位居业内前列。

据了解,高毅国鹭1号是邱国鹭管理时间最长、规模最大的一只产品,成立于2015年2月。截至2020年年底,成立近6年来年化收益率约17%。虽然今年回撤超17%,但截至今年7月底,国鹭1号收益率105.73%,同期沪深300为41.43%,超额收益64.30%。

目前回撤时点年化收益率达11.76%。

再看短期业绩,邱国鹭则表现不佳,尤其是今年以来表现不好,截至7月底,浮亏17.31%,过去三年收益率不到10%,没有跑赢沪深300。

这与A股市场风格高度相关,今年新能源和半导体的虹吸效应愈演愈烈,不少价值股失血严重,银保地龙头甚至被投资者嘲笑为“三傻”;而近三年除了消费类的价值股有所表现外,其他价值股大多表现不佳。

而邱国鹭20多年的投资都属于典型的价值投资风格,几乎没有漂移。在行业偏好上,邱国鹭的思路是“数月亮不数星星”,在比较成熟的行业中挑选胜负已分、赢家竞争力明显且可持续的“月亮”。但目前,在极致的市场风格下,市场对成长风格的阶段性赢家甚至新进入者给予很高的回报,这与他的投资理念相悖,业绩也就跟不上市场的大行情。

业内分析:投资有周期

与其看业绩,不如看风格的稳定性

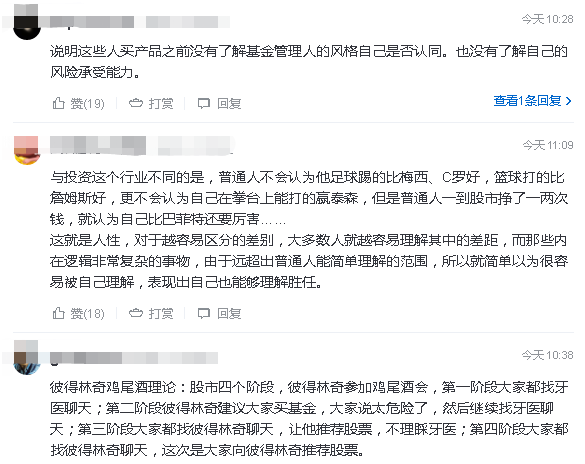

业内分析,业绩只是表面现象,背后的底层逻辑在于各家管理人的投资方法论、对价值观的坚持等。如果知行合一、没有发生风格漂移,且客户在认购之前做过充分的了解和沟通,那么这样的业绩结果是正常、可接受的。而追涨杀跌的思维往往让投资者赚不到钱。

私募排排网财富管理合伙人荣浩认为,客观方面,如果持仓刚好与今年的大行情匹配,天时地利,净值跑出来就很漂亮,反之则会在短期之内遭遇回调,面临各方面压力。他指出,投资都存在周期,短期的业绩浮动并不能代表管理人能力不足,只要是秉持价值发现能力和有效方法论的管理人,布局基本面优异的公司,相信假以时日终会迎来价值回归。

某基金研究中心总监则认为,与其看业绩,不如看风格的稳定性。

如何看基金的业绩?普遍的认识都认为,看基金的长期业绩。然而,多长时间一看呢?假如股市是3年一个牛熊周期,那么一个牛熊周期,只能给出一个数据点。即使30年的数据,也仅有10个数据点,也只是一个小样本的数据。就算如此,投资年限超过30年的人也是屈指可数。

因此,从业绩推断业绩天然具有不靠谱性,很容易掉入为短期业绩影响的陷阱。近一年的业绩不好,近二年的数据也不会好到哪里去。那么就容易,在基金差的时间离开,好的时候买进去。

如果是这样,选基金能依靠什么呢?主要逻辑推理和演绎。这种投资方法能否赚到钱?投资经理是不是此种方法的佼佼者?是不是一直在这个方法上进行迭代和更新?用这个方式去思考时,下跌和低迷才是我们的机会,才会更为理性看待基金业绩。

还有华南业内资深人士告诉记者,今年以来A股市场风格极致,如果所有的基金经理投资方向就因此发生大幅偏离,追逐热门股,那实质上这个基金经理和追涨杀跌的散户别无二样。如果市场风格转变,对投资人的损害更大。他甚至表示,没被骂过的基金经理不是好的基金经理。

网友:每隔几年,巴菲特都会被教育一次

对此,网友也分享他们的看法。有的直言,每隔几年,巴菲特都会被教育一次。这是基金业者的必修课。

邱国鹭最新观点

纠偏是一定的,只是时间是不确定的

那么邱国鹭的最新观点是什么?

记者可找到的公开报道中,是4月中旬,他在高毅资产今年的围炉座谈的分享。

邱国鹭表示:我们做投资肯定要看中长期前景,但是现在二级市场变得VC化之后,以选赛道的思维想着五年后可能怎么样,然后直接折现回来。我们说不要“三岁看老”,但现在越来越多人三岁看老,甚至刚“怀孕”就看老了,都不用等到“生”出来。在这种情况下,未来一定有很强烈的、很大维度的纠偏,这个偏离度目前看来肯定是3个标准差以上的事件。纠偏是一定的,只是时间是不确定的。

同时邱国鹭强调:没有什么事情是确定的,所以我们不应该太早给终局思维太满的估值。未来充满不确定性,哪怕你认为是板上钉钉的事情,也许那根钉子没钉上去,就有可能板都没了。未来并不像股价反映的那样一马平川,它有各种各样的可能性,所以我们要保持一份清醒和冷静,特别是在市场比较狂热时。

邱国鹭坚持要数月亮,不去数星星,等胜负之后买赢家,但不能轻易下一个结论说胜负已分,因为所有优势的持久力都是受到挑战的,都可以被洞穿,这并不意味着买赢家就可以躺着睡觉了。

另一方面,他指出市场对新进入者给予很高的回报,“有可能第一场战争打完了,第二场战争刚刚开始打。第二场也许要打五年,但才打了五个月,市场就已经给五个月的赢家很高的估值。很典型的就是新能源车,一年卖5万辆车的新能源车市值可能超过一年卖两、三百万辆车的几个世界领先的豪华汽车品牌。”

他认为,“市场对于新进入者非常狂热,你只要在小组赛得了第一名,它马上就给你冠军的估值。其实离比赛结束还早着呢。”

他表示,还是要保持清醒、冷静和心灵的平静。核心还是要关注行业格局的变化,你为客户创造的价值是不是还在?是不是别人没有办法颠覆?如果行业集中度和市占率在一定程度的情况下,核心还是回到怎么定义竞争范围,站在用户的角度去看。因为有时候你可能垄断了某一个局部,但是并没有垄断用户触达,没有垄断整个行业。以什么东西定义数月亮,以什么东西定义这个天空是多大,他觉得这个挑战蛮大的,在这个过程中,市场的错误定价也很多,有错误定价机会就来了。

延伸阅读:

价值投资老将林鹏反思:汽车电池命运会与手机显示屏一样?他还说了这些!

但斌道歉引热议 再吁价值投资难 投资风向从“茅家军”转向“宁组合”?

(文章来源:中国基金报)

(原标题:投资人要“教大佬炒股”?一封写给邱国鹭的信疯传!价值投资迎来“底部时刻”?)

(责任编辑:DF075)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1