热门:

上市百日了!专家:小心这些风险

首批公募REITs自6月21日上市以来已经运行满100天,总体来看市场表现呈平稳态势。截至9月29日收盘,首批9只公募REITs中普遍斩获正涨幅。其中,部分REITs产品近期曾连续数个交易日收涨。

业内人士认为,在当前宏观环境和资本市场条件下,拥有估值公允性强、稳定性高等优势的公募REITs产品,正逐渐被广大投资人,未来市场活性有望进一步激发。不过公募REITs尚在试点阶段,或出现交易不活跃,场内流动性不足的情况,不适合短期炒作。

公募REIT产品升温

此前一直不温不火的公募REITs产品,近期热度明显上升。不少产品连续多个交易日收涨,短期内表现亮眼。

9月29日,数据显示,市场开盘之后,9只公募REITs普遍飘红,随后部分基金涨幅呈持续上涨态势,富国首创水务一度涨超3%。

最终截至收盘,9只公募REITs中有7只基金收涨,实现溢价交易。其中,富国首创水务REIT以2.44%的涨幅居首位,报收4.36元。浙商沪杭甬、中航首钢绿能REIT涨幅分别为1.81%和1.47%,红土盐田港也以红盘报收。

值得一提的是,截至9月24日,中航首钢绿能、浙商沪杭甬、富国首创水务、东吴苏州产业园4只REITs曾连续8个交易日收涨。

截至9月29日收盘,东吴苏州产业已连续11个交易日收涨,最新报收3.98元。而其余三只REITs在最近11个交易日内有9个交易日收涨,最新分别报收16.29元、9.70元、4.36元。

对此红土创新基金基础设施投资部总经理助理陈超认为,“基于REITs产品特点鲜明,估值公允性强、稳定性高、估值方式为市场通用,逐渐被广大投资人认可。”

在陈超看来,一方面,REITs底层资产类别的成长性、现金流稳定性在目前宏观环境下对REITs 的价格的产生积极的因素。具体到产品,源于不同种类底层资产成长性的差异,如物流类REITs 受益于物流空间需求,收费权类REITs 受益于收费基数的发展;在疫情常态化阶段,REITs现金流的稳定性受影响小于其他行业波动,也给投资人更多的选择。

“另一方面,今年资本市场的表现特征是高通货膨胀、低利率,优质资产稀缺。伴随着政策引导,部分投资风格稳健,以固定收益为主的各类投资人,面对今年固收利率低,配置不到优质非标的形势,逐步关注到REITs产品配置上。”陈超进一步说道。

上市百日运营平稳

事实上,首批公募REITs自6月21日上市以来已经运行101天时间,百日以来9只产品总体来看市场表现良好。

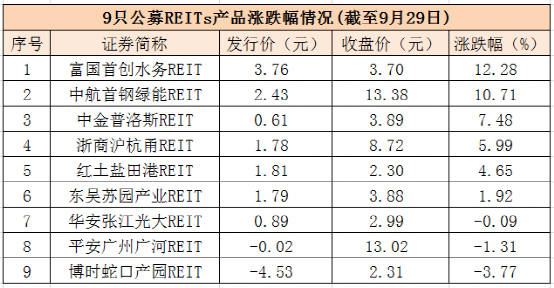

期间生态环保项目表现出较强的成长性,富国首创水务REIT和中航首钢生物质REIT交易价格涨幅居前,分别为12.28%和10.71%。据了解,这两只产品均归属“京籍”, 中航首钢绿能是唯一的固废处理项目,而富国首创水务是唯一的污水处理项目。

此外,中金普洛斯、浙商沪杭甬的交易价格涨幅也超过5%,红土盐田港涨幅为4.65%。9只公募REITs中,仅有平安广州广河最新的收盘价低于发行价,目前折价1%左右。

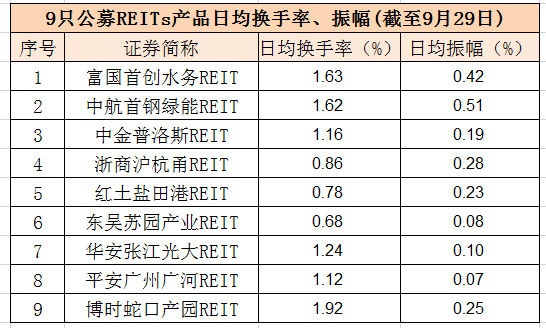

与此同时,首批基础设施REITs上市百天内波动相对较小。除价格基本围绕发行价波动外,从日均换手率来看,剔除上市首日,截至9月29日,9只产品上市以来平均日均换手率为1.22%,日均换手率最高的是博时招商蛇口产业园REIT,为1.92%,最低的是东吴苏园产业,仅为0.68%。远低于美国等成熟市场。而从日均振幅来看,公募REITs上市第一周振幅较大,后续振幅基本趋于平稳。

对于首批REITs上市以来的市场表现,华南一位公募人士评价道,“首批9只公募REITs产品整体呈现出低波动、低换手率的特征,符合REITs产品的特点,同样符合市场的预期。”

红土创新基础设施投资部总经理助理陈超评价道,首批试点公募REITs的顺利推出及稳定表现,为后续公募REITs市场扩容创造了良好开端,总体二级市场交易表现基本符合市场预期——即非投机性、长期稳定收益。

数据显示,上市首日9只基金成交活跃,但首日后流动性显著降低。陈超认为,从流动性来看,随着投机资金的离场,公募REITs二级市场交易日趋稳定。

未来,越来越多的机构开始关注REITs的一二级市场,积极准备配置并参与后续上市项目,同时,监管也在不断引导长线资金进入市场,公募基金管理人也在积极引入新的流动性服务商,以提高产品流动性。

“参考海外上市REITs产品的特性,上市REITs份额的市场换手率与同市场的股票换手率具有很强相关性。所以有理由相信,随着越来越多长线资金进入市场,后续公募REITs二级市场流动性也将会进一步趋稳,与国内A股市场股票交易的相关性越来越强。”陈超表示。

沪上一位公募REITs相关研究人士则表示,“与全球主要REITs市场相比,我国基础设施REITs市场刚刚扬帆起航,首批9个项目发售基金规模仅为314亿元,REITs产品规模占GDP比重极低。后续随着政策持续升级加码,保险、社保、理财等社会资本也相继注入,公募REITs市场活性有望进一步激发。”

投资时应警惕哪些风险?

相关人士提示道,投资者在追求收益的同时,也应该注意REITs中存在的风险。同时伴随着首批9只公募REITs上市后平稳运行,行业内也在积极筹备下一批项目。

陈超认为,公募REITs投资存在宏观层面的风险。首先,就产品流动性而言,公募REITs尚在试点阶段,产品规模和投资者认知尚属初期阶段,可能出现交易不活跃,场内流动性不足的情况。若部分炒作资金进场,可能引发公募REITs产品在场内的价格表现大开大合。

“其次,投资人应正确理解‘强制分红’概念。公募REITs是具有强制分红特征的产品,并在产品公告中披露了未来现金分派率,但具体分红情况需根据底层资产运营情况而定。最后,从产品投资目标来看,公募REITs作为长期资产配置品种,其内在价值不会有很大的波动。对公众投资者而言,需确保自身投资目标与产品风险属性相匹配,以满足投资期望。”陈超表示。

在微观层面,陈超同样提示了相关风险。例如,投资者应关注项目底层现金流收入变化情况、租赁细分市场变化、整体利率上升、不动产市场价格下滑等,特别是当前疫情特殊情况下,应该根据披露信息结合具体资产属性,并考虑疫情对REITs资产现金流造成影响情况进行判断。

基于此多位公募人士建议广大投资者理性对待价格波动,充分认识公募REITs基金的风险收益特征和产品特性,关注长期投资价值。

记者了解到,行业也在积极筹备下一批公募REITS项目,新一批储备项目包括仓储资产、产业园、数据中心、特许经营权等多种类型。

对于第二批项目的出炉时间,华南一位公募人士透露道,目前尚未确定时间表,但产品的筹备正在紧锣密鼓进行中,相信会在不久后推出。

展望未来,业内对公募REITs发展前景信心满满。陈超认为,过去十几年,中国在基础设施领域做了大量的投入,时至今日,新基建投资仍然是拉动中国经济持续发展的重要驱动力。基础设施公募REITs作为打通一、二级市场的产品,起到了盘活存量资产、为新项目投资注入权益性资金的桥梁作用。

此外,国家发改委官网发布了《关于进一步做好基础设施领域不动产投资信托基金(REITs)试点工作的通知》,可以看出无论从国家宏观经济层面还是监管机构要求,都希望有更多领域的资产类型扩充到公募REITs市场中。也希望引导更多的资金进入这个市场。

可以预见,红土创新基金等作为首批试点基础设施公募REITs管理人,已积累了一定的业务经验,也期待未来在更大的市场上继续有所表现。

(文章来源:中国基金报)

(原标题:上市百日了!专家:小心这些风险)

(责任编辑:DF552)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1