热门:

熊市是价值投资者布局的绝佳时刻!如何克服大跌煎熬?来看这份投资清单背后的启示

受俄乌战争、新冠疫情等利空因素的共同打压,沪指年初以来跌幅超过10%,本月更是一度探至一年半以来的新低,在持续走弱的市场中,投资者也饱受煎熬。

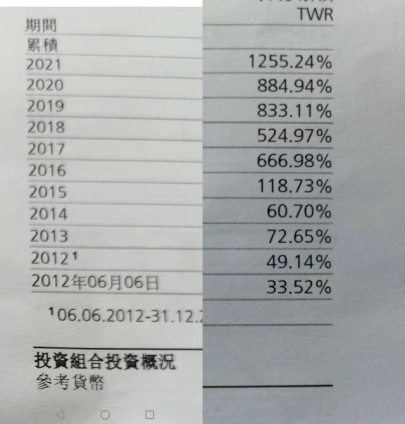

在此行情艰难之际,券商中国·投资小红书记者获得了价值派投资大佬Z总一个账户近10年的投资业绩清单。这份由瑞银证券自动生成的业绩单显示,Z总在2012年6月至2021年末的9年半的时间中累计收益率为12.55倍。事实上,如果算上2022年以来的业绩,这个账户实现了远超10年12倍的投资业绩。

Z总是深圳价值投资派圈子的传奇人物,他的投资主战场是港股和A股两个市场,过去20年取得了超过2000倍的骄人业绩,但他一向低调行事,慎思笃行,只在市场低迷的时刻如2018年底才有过小圈子的罕见发声。

纵观Z总20年的投资历史,特别是近10年的投资历史,可以发现他的长期投资业绩除了少量的运气成分外,主要是来自对价值投资原则的长期坚持:如注重安全边际,在个股极具价值的时候出手;坚守能力圈法则,长期投资于简单易懂的行业;抱有平常心,满足年化10%~15%的投资收益率;独立思考,坚持长期投资、逆向投资和集中投资等法则。

每到行情持续低迷的时刻,时常会听到“价值投资在A股是否可行”的质疑声。Z总认为,个人的经历可以作为一个例证,价值投资不仅在中国资本市场可行,而且可以持续获得不错的收益,乃至可能实现财富等级的跨越。

“普通人学巴菲特就好了。”Z总说,无论是偏PE模式的赛道投资,还是追逐热点的游资模式,对投资者的要求都太高了,而价值投资因为确定性高、持股稳定性高,才是普通投资者的投资大道。

10年累计收益超12倍,熊市是价值投资者的绝佳时刻

Z总的十年收益净值走势图显示,熊市是价值投资者战胜市场的绝佳时机,正是在他人缺乏信心、远见和毅力之时,价值投资者敞开仓位积累优质股票,市场极度泡沫之时兑现收益,拉长周期来看,投资累计收益率并不会坐过山车,而是中枢不断抬升,最终实现从贴地滑翔到一飞冲天的指数级别上涨,这就是复利的时间威力。

2012年到2013年是价值投资者的艰难时刻,上证指数在2012年和2013年分别上涨3.17%和下跌6.75%,但Z总的这一账户在此两年中分别实现了33.52%和11.7%的收益率,大幅跑赢市场;在2014年到2015年的牛市中,Z总收益反而跑输市场。

Z总在2016年实现了36.11%的收益率,这是一份非常骄人的年度成绩。由于2015年的“巨震”和2016年初的“熔断行情”,市场极度疲弱,动辄开启“千股跌停”模式,普通投资者甚至知名的机构投资者都失去了持股的勇气。但Z总迎来自己的绝佳时刻,在2016年实现了36.11%的收益。

到2016年末,Z总五年累计收益率也变成了118.73%。一轮牛熊过后,Z总此时已经战胜大多数同时出发的投资者。“一年三倍者如过江之鲫,但五年一倍者寥寥无几。”

在漫长的投资生涯中,执着的投资人总是能偶尔迎来超越自己想象的好运,2017年显然属于这样的时光,Z总在2017年实现了250%的收益,六年的累计收益也就一跃成为666.98%。但这种收益可遇不可求,可能就是Z总所说的“运气”。

2018年则迎来满仓下跌,上证指数该年度大跌24.6%,Z总的年度回撤也达到18.52%。但2018年的坚守是非常有价值的,为此后三年投资收益连续上涨打下基础。截至2021年末,Z总近十年的累计收益达到1255.24%。

普通投资者总是畏惧熊市,而理性对待“市场先生”恰是价值投资的重要方面。Z总也曾说过,价值投资者并不是因为具备了异于常人的忍耐力,而是在认知上深刻理解市场运行的规律,才能控制情绪做到不贪婪不恐惧,尽可能抓住熊市敞开仓位收集优质公司的筹码,并在市场极度泡沫之际不流连忘返,兑现收益。

图:Z总自2012年下半年至2021年底的收益率

价值投资是耐心与果敢的混合物

投资业绩只是投资人的“记分牌”,投资人的长期业绩几乎在投资组合成立的那一刻已经注定了。

在出手之际,Z总的投资标准极为明确,就是考虑好公司的定性之上,也要严守定量的估值指标。

“从定性上来说,就是买入经营上有竞争优势的好公司,好公司就是其商业模式可以形成大量自由现金流;估值上也要有绝对优势,我最常用的标准是3~5年现金流回本,即3~5倍PE.”Z总说。

“这么多年来,投资的核心思路没有变化。虽然投资组合在变化,但原则没有变化。这么高的收益率有运气的成分,但组合可以保持盈利是肯定的。”Z总坦言。

这么严苛的出手标准,是不是极少出现可以买入的机会?Z总说:“一是要耐心,二是研究的公司数要多一些。我的经验是机会总比资金多。”

正如芒格所说,价值投资是耐心与果敢的混合物,在缺少机会的时候不妨安静等待,一旦机会来临,则不会浅尝辄止。

近年来,全球超宽松的货币政策环境催生特斯拉、莫德纳等新经济概念个股的一路走高,新经济板块的估值被推高到历史高位,木头姐等新经济投资人光环加身,巴菲特“机械式”的价值投资理念遭到质疑。

但Z总却不为市场风向所动,严守投资中的安全边际标准,安静地做热闹非凡市场中极为少数的另类。

无论市场风向如何变换,严守估值标准带来的保护使得价值投资者在出手之后很难亏损。在过去20年间,Z总曾重仓过的12家公司中,10家盈利,1家持平,1家亏损。

安全边际是价值投资的重要命题。正因为设定了严格的估值标准,开创价值投资分析的格雷厄姆在1936年至1956年动荡频发的美国资本市场中,仍然取得年化收益率不低于14.7%的投资业绩,他在超过30年时间里购买的百种“廉价证券”无一例亏损。

投向简单易懂的行业

Z总将自己的投资限定在简单易懂、低估值、高分红、强现金流的传统企业中,他长期的持股集中于煤炭、水电、地产、金融和消费等行业中,“正确避开七英尺高的栅栏”,“专注跨越一英尺栅栏”是其主要的投资策略。

资本市场喜新厌旧,投资者总倾向于认为美丽的风景在远方,对复杂难懂的公司充满向往,但Z总长期的卓越投资业绩说明,投资的收益并不因为投资简单易懂的公司而下降。

Z总对煤炭股情有独钟,在2005年展开的那轮牛市中,煤炭股就曾为他带来丰厚的收益。2018年度,Z总再次重仓煤炭股,并曾位列某煤炭上市公司的前十大股东。煤炭股头部公司的年度股利支付率往往达到40%以上,且具有滚滚的现金流,符合其三五年就可以收回本金的投资要求。

“投资人必须明白,你的投资业绩并非像奥运跳水比赛的方式评分,难度高低并不重要。你正确地投资一家简单易懂且竞争力持续的公司,所得到的回报与你辛苦分析一家变量不断、复杂难懂的公司可以说是不相上下。”巴菲特也曾表达过同样的观点。

最近几年,赛道投资风靡,一旦退潮就知道谁在裸泳。Z总认为,赛道投资中也有价值投资,不过确定性较低,对投资者能力要求更高,传统价值投资好在确定性高,对投资人要求没有那么高,持股稳定,投资过程相对轻松。

最近十年,A股经历了一轮牛熊转换,并且经历了2016年和2018年的巨幅震荡,相当多的投资者感到备受煎熬,但Z总却云淡风轻,“我的账户持股以价值股为主,简简单单,不费什么劲。价值投资简单实用,投资过程轻松,可以取得合理回报。但价值投资也有难点,就是站在当下看未来,依然有很多不确定性。”

巴菲特也曾说,变迁快速的产业环境或许可能让人一夜之间大发,但却无法提供投资时想要的确定性。但“对于爱做梦的投资者来说,任何路边的野花,都会比邻家的女孩具有吸引力, 不管后者如何贤惠。”

读者可以在此重温下巴菲特寻找目标公司的标准:

一是规模够大,具有杰出的经济特征;

二是具有被验证了的持续盈利能力(对于那些未来做出的预测,我们毫无兴趣;对于所谓“困境反转”型公司,我们也没兴趣);

三是在负债极少或没有负债的情况下,公司具有良好的净资产回报率;

四是具备管理层;

五是业务简明(如果有太多的科技成分,我们可能搞不明白);

六是价格合理。

降低收益预期,股票不过是戴着面具的债券

Z总通常将预期回报率设定为年化15%,即达到五年翻一倍的标准。但普通的投资者往往看不上每年15%的确定性投资,求快的结果容易进行高风险投资,进而招来毁灭性打击,正是“一年三倍者如过江之鲫,三年一倍者寥寥无几。”

Z总也坦言,他自己身边的朋友很少采纳他的投资建议,大家都觉得10%~15%的年化回报率太低了。

设定合理的投资预期也是投资的重要命题。股票投资回报率长期来说难以超越企业的净资产回报率。这也就是巴菲特所说的,股票不过是穿着华丽外衣来参加华尔街化妆舞会的,长期年化回报率为12%的债券,只不过这种债券没有标明固定的到期日和固定的利息。

对众多A股投资者来说,巴菲特的成功投资有隔着千山万水的处于大洋彼岸距离感,Z总的投资是在A股市场和港股市场中实现的,它是对价值投资原则的完全信奉和知行合一:正确对待市场波动、严守估值标准、坚守能力圈法则、坚持长期投资、逆势投资和集中投资,并用20年远超2000倍的业绩证明价值投资是重剑无锋,时间的复利在A股具有同样的威力。

(文章来源:券商中国)

(原标题:10年12倍!熊市是价值投资者布局的绝佳时刻!如何克服大跌煎熬?来看这份投资清单背后的启示)

(责任编辑:26)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1