热门:

科创板首现“花式”减持!千亿芯片巨头打折卖 8成解禁股东等着卖?

该来的还是来了!科创板第一波减持来了,第一单“花式”减持——询价转让也来了!

7月23日晚,科创板9家公司发布减持公告。分别是中微公司、光峰科技、西部超导、乐鑫科技、瀚川智能、嘉元科技、容百科技、沃尔德和新光光电。据券商中国记者粗略统计,9只股票减持股数将达2.02亿股,减持套现资金按23日收盘价计算将达93亿元(中微公司按照询价转让价格下限计算)。这其中,西部超导减持比例较大,达到了总股本的14%。

据此前券商中国记者测算,7月22日科创板公司解禁规模1800亿左右。其中,解禁市值最大的为中微公司,达414亿元以上,澜起科技、虹软科技、睿创微纳解禁市值皆超100亿。据机构测算,科创板解禁规模中属于创投(含股权投资机构)的占比最高(79.42%),这些投资者解禁后减持意愿或较强。有网友戏言,科创板减持,“大平层”在召唤。

值得注意的是,7月23日晚间,科创板首单询价转让计划也出炉。中微公司公告称,嘉兴悦橙投资合伙企业(有限合伙)等9名股东拟通过询价转让方式转让2.66%公司股份,本次询价转让的价格下限为178.00元/股。拟减持股数1423万股,套现金额超25.33亿元。数据显示,中微公司最新市值约1100亿元,收盘价为205.23元,较询价转让价格下限折价约13%。

那么,科技股还能玩吗?

科创板第一批将套现93亿

7月23日晚上,中微公司(688012)、西部超导(688122)、容百科技(688005)、瀚川智能(688022)、沃尔德(688028)、光峰科技(688007)等9家公司发布股东减持股份计划公告,除中微公司外,其他8家减持方式均以集中竞价、大宗交易进行。其中,减持比例最高的是西部超导,这家以超导材料著称的前新三板明星企业遭遇四位股东集体大减持,中信金属、深创投、陕西成长新兴及陕西成长新材料拟合计减持股份不超过公司总股本的14%。

此外,容百科技公告显示,湖州海煜等多名股东拟合计减持公司股份不超过总股本的11.95%。沃尔德股东达晨银雷等及公司董监高拟合计减持公司股份不超过总股本的9.08%。光峰科技多名股东合计减持股份不超过总股本的9%,其中CITIC PE INVESTMENT (HONG KONG) 2016 Limited 拟减持股份不超过总股本的6%。嘉元科技股东鑫阳投资、丰盛六合、荣盛创投、王志坚等拟合计减持股份不超过总股本的7.87%。瀚川智能股东江苏高投拟减持股份不超过总股本的3%。

据券商中国记者粗略统计,9只股票减持股数将达2.02亿股,减持套现资金按23日收盘价计算将达93亿元(中微公司按照询价转让价格下限计算)。

从减持的股东性质来看,创投占了大头。从机构的研究来看,创投的减持意愿也最为强烈。华泰证券认为,从投资者类型看,7月22日,科创板解禁规模中属于创投(含股权投资机构)的占比最高(79%),这些投资者解禁后减持意愿或较强,而保险、年金、养老金、社保基金等作为中长期资金解禁后短期内减持意愿或较小,但该部分资金占比相对较小。

什么样的公司减持压力大?

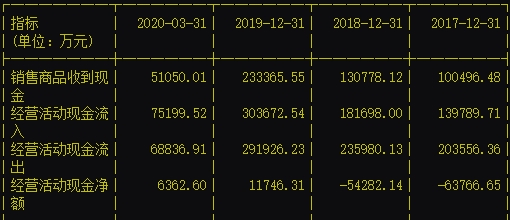

除了股东性质以外,上市公司的业绩表现和估值水平可能是投资者减持股票的主要原因。以西部超导为例,该公司业绩不算太差,但多年表现也是十分平淡。2017年和2018年两年业绩连续下滑,2019年虽有增长,但幅度并不大。而从其净资产收益率来看,近几年的加权净资产收益率大约在7%左右的水平。更值得注意的是,该公司在去年净利增长的背景之下,经营活动现金净流量为负1亿多元,今年1季度还有恶化的倾向(可能有疫情的原因,但其净利润并未下滑多少)。

容百科技的减持比例也不小,但它则属于另一种类型。该公司所处的行业正当风口——新能源车。然而,该公司2017-2018年虽然成长非常快,但其盈利质量并不太高。两年经营现金净流量两年连续大幅低于净利润,在2019年利润下滑的时候,经营现金流却转正了。不过,其毛利虽然持续保持稳定,但净资产收益率并不稳定。在这种情况下,市场对其估值变得较为困难。

由此来看,创投投入较大的公司、业绩不太稳定的公司,前景不乐观的公司、行业产品缺乏想象力的公司、站在风口却估值奇高的公司都可能会引来套现潮。

据此前券商中国记者的测算,7月22日科创板公司解禁规模1800亿左右。其中,解禁市值最大的为中微公司,达414亿元以上,澜起科技、虹软科技、睿创微纳解禁市值皆超100亿。

科技股还能玩耍吗?

从近期的情况来看,科创板第一批上市的股票明显受压。据多家机构统计,对比2010年的创业板来看,科创板此次解禁规模更大,创业板解禁/流通仅为20%左右,科创板流通股近乎翻倍(137%)。第一批解禁之后,科创板流通市值增加了近4成。但创业板指在其第一批解禁之后跌了两年时间,下跌幅度超过50%,当然这背后也有一些宏观面的因素。

那么,随着套现大潮的开启,科技股还能好好玩耍吗?如果单纯看市盈率或者市净率这种传统的估值指标,科创板显然是不够看的,已经大幅高估。

但国盛证券张启尧认为,一方面,解禁对市场或有短期冲击,但影响相对有限,反而可能是“黄金坑”;并且,伴随解禁落地,流通筹码扩容,将为机构集中增配科创板提供入场机会。未来,伴随科创板指数出炉、科创板基金发行、以及存量资金增配,科创板有望迎来巨幅资金定向增配。因此解禁若带来“黄金坑”,很可能成为三季度“科创牛”的起点,看好其带动科技板块成为市场主线。

兴业证券则认为,当前科创板的部分标的已经成为科技细分领域龙头,具有稀缺性甚至是唯一性,整体质量略好于创业板首批公司。

其实,对于科创板股票也可以多几分理性。现在科创板很多股票是从海外回来的,部分公司还存在H股。而相对于H股,则是明显高估的。此外,一些还可以对标美股同类股票,也存在较为明显的高估情况。在这种背景之下,解禁之后自然少不了要承受抛压。

另外,当下市场上还存在一种关于朱格拉周期的论调,并将此当成科技股逻辑的起点。不过,不要忘记朱格拉周期实质是资本开支周期。6月,美联储缩表,科技股立马就疲软。7月15日当周,又扩张了一下,科技股则有表现。很明显,全球科技股的表现要看美股那几个巨头的脸色,而巨头则要看美联储的脸色。随着疫情的变化,随着国际摩擦的变化,科技股也会面临着各种变数。

相关报道:

又要诞生一批千万富翁?科创板第一批减持来了!最多的减14% 套现21亿!

(文章来源:券商中国)

(原标题:科创板首现“花式”减持!千亿芯片巨头打折卖,9股拟套现超93亿!8成解禁股东等着卖?网友:大平层在召唤)

(责任编辑:DF512)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1