热门:

历史之最!券业年内股债承销突破10万亿 中信、中信建投抢占1/4市场份额!

“注册制”三步走改革快速推进,提高直接融资比重成为国家金融供给侧改革的重要组成部分,年内券商承销的股、债融资规模合计已突破10万亿,远超去年全年之和。

近日,证监会官网发布了易会满关于《提高直接融资比重》的署名文章,再次强调“提高直接融资比重”的重大意义。自2019年7月份科创板及注册制正式推出以来,资本市场改革快速推进,政策利好对投行业务的提振作用十分明显。

数据显示,年内(1月1日至12月16日)券商承销的股、债融资规模 (已上市) 已达到10.92万亿元,较去年全年的总规模增加2成,创下历史新高。中信证券、中信建投证券年内承销的股、债规模均超万亿元,合计承销超过2.6万亿元,占24.5%的市场份额,行业内表现十分突出。

券商承销股、债规模已超10万亿

近日,证监会官网发布易会满的署名文章显示,截至2020年9月末,直接融资存量达到79.8万亿元,约占社会融资规模存量的29%。其中,“十三五”时期,新增直接融资38.9万亿元,占同期社会融资规模增量的32%。

“十四五”时期,提高直接融资比重,对于深化金融供给侧结构性改革,加快构建新发展格局,实现更高质量、更有效率、更加公平、更可持续、更为安全的发展,具有十分重要意义。

股权融资和债权融资都是企业进行直接融资的主要路径,在监管层提高直接融资比重的政策倾斜下,证券行业迎来了更广阔的增量业务机会。

数据显示,截至12月16日,今年来券商承销的股、债融资规模为10.92万亿,较去年全年8.8万亿,增加了24%。其中,券商承销的股权融资规模为1.62万亿,较去年全年增加了5.87%;债权融资规模9.29万亿,较去年全年增幅27.79%。也就是说,债权融资在提升直接融资比重中发挥了重要的作用。(详见文章《债券发行太火爆!券商承销规模已超9万亿,今年将贡献300亿营收!中信、中信建投成最大赢家》)。

中信证券、中信建投证券是股、债承销规模均破万亿的两家券商,前者承销规模接近1.43万亿元,较去年全年增幅逾两成;后者年内股、债承销规模1.25万亿,较去年增幅近3成。两家“中信系”券商年内承销的股、债规模合计超过2.68万亿元,占24.5%的市场份额,竞争力可见一斑。

股权融资:“三中一华+国君”占48%市场份额

当前,注册制正从科创板、创业板至全市场逐步落地,未来,投资银行的价值发现、定价承销、风险控制等专业能力逐步取代监管沟通能力,成为优质投资银行的核心竞争力。股权融资(含IPO、增发、财务顾问、配股、优先股、可转债、可交换债)尤其是IPO承销能力则意味着投行更强劲的发展后劲儿。

数据显示,“三中一华”(中信证券、中信建投证券、华泰联合证券、中金公司)及国泰君安年内的股权融资规模均超1000亿,其中中信证券承销的股权融资规模超过3100亿元,中信建投证券承销的股权融资规模为2211亿元。行业马太效应进一步凸显,这5家券商在股权融资领域的市场份额从去年末的54.4%进一步提升到55.58%。

就增幅来看,承销股权融资规模排名靠前的券商中,海通证券、银河证券、申万宏源承销保荐年内承销的股权融资规模增量明显,其中海通证券年内承销股权融资规模934.71亿元,较去年全年水平增加145%;银河证券年内承销股权融资规模390.47亿元,增幅超过330%。

中小券商中,东亚前海证券、德邦证券、华林证券、五矿证券等均实现了零的突破,其中东亚前海证券年内承销58.75亿元股权融资;浙商证券、申港证券、国都证券等券商年内承销股权融资规模较去年全年均有超5倍的增幅,其中浙商证券年内承销规模超过147亿元,较去年增幅超过948%。

9家券商IPO承销规模超百亿

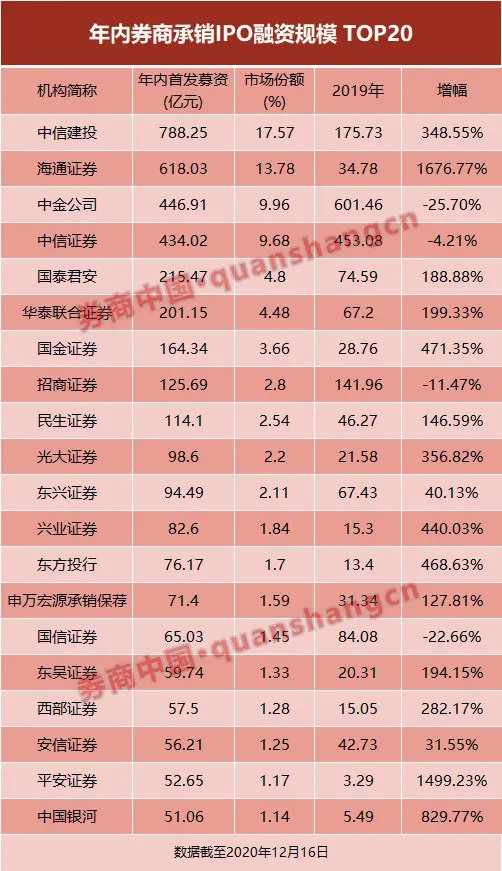

数据显示,年内券商承销的A股IPO规模为4485.18亿元,较去年全年规模增加了1951.76亿元,增幅高达77%。

目前,已有9家券商年内承销的首发募资规模超过100亿元,其中中信建投证券年内承销的首发募资规模788.25亿元,较去年增加了612.5亿元,增幅达348%,排名第一;海通证券年内承销首发募资规模618亿元,较去年增幅1676.77%,排名第二;中金公司、中信证券承销的首发募资规模均为430亿元,较去年全年承销规模有所下降。

IPO承销规模排名靠前的券商中,海通证券、国金证券、兴业证券、东方投行、平安证券等增幅较为突出,除了海通证券外,国金证券年内承销首发募资规模164.34亿元,较去年全年增幅471.35%;兴业证券年内承销首发募资规模82.60亿元,增幅440.03%;东方投行年内承销首发募资规模76.17亿元,增幅468.63%;平安证券承销首发募资规模52.65亿元,增幅1499.23%。

天风证券研报显示,2015年以来,IPO承销业务呈现头部化趋势,承销金额前五名的市场份额从40%提升至54%(2020年前三季度)。尤其是以“三中一华”为代表的龙头券商在大项目获取上面占据显著优势(如工业富联、京沪高铁、中芯国际等),呈现出“强者恒强”的特征。预计全年股权融资规模将维持高增长,券商投行业务收入增速有望进一步提升。

定增规模大增201%

再融资新规对限售期和定价都有了更为宽松的要求,且显著降低了投资者参与定增的成本,上市公司定增热情明显提高。数据显示,券商年内承销的增发募资规模为4430.52亿元,较去年全年增加2961亿元,增幅为201%。

目前有8家券商承销的定增规模超过百亿,中信证券、中信建投证券、华泰联合证券、中金公司4家券商承销定增规模均超300亿元,合计占超50%的市场份额。而在去年,仅有4家券商承销定增规模超百亿,排名前4券商合占份额为48%。

具体来看,2020年以来,中信证券以承销789.45亿元定增规模位居行业第一,独占17.82%的市场份额;中信建投证券以641.45亿元规模位居第二,华泰联合证券承销的定增规模为506.55亿元,中金公司承销规模为322.66亿元。

2020年,定向增发市场表现井喷,很多券商在定增领域发力,多券商承销定增规模增幅超过5倍甚至高达10多倍。在该业务承销规模排名靠前的投行中,中国银河证券以172.15亿元的承销规模排名第7,较去年全年增幅为937.03%;中原证券、浙商证券、东吴证券承销规模均超50亿元,增幅均超10倍。

此外,摩根士丹利华鑫证券、华福证券、汇丰前海证券等券商年内承销的定增规模均超40亿元,较去年实现了零的突破。

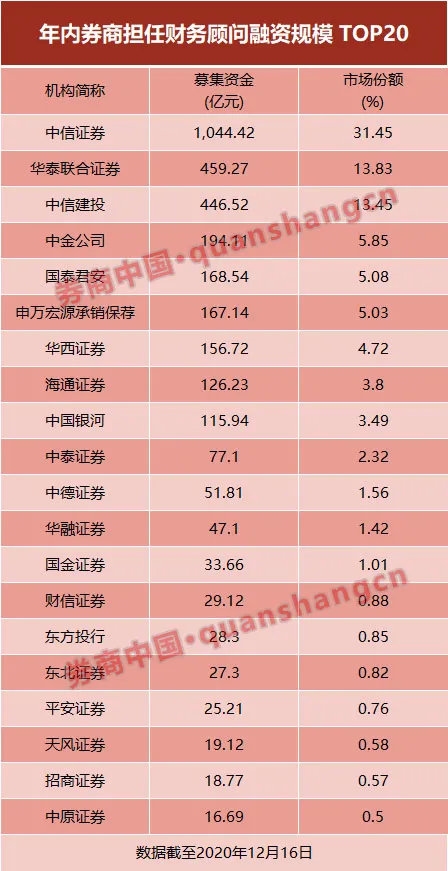

中信证券独占3成并购份额

今年来,全球及国内并购重组市场均受疫情影响,整体承销规模有所下滑。年内券商担任财务顾问的承销规模为3320.85亿元,较去年全年减少了37.74%。

不过,国内龙头券商的“金字招牌”依然对优质标的有较大的吸引力。中信证券年内担任财务顾问的规模为1044亿元,较去年增幅达到81.02%,独占31.45%的市场份额。其中,央企并购项目中国船舶374亿元发行股份购买资产事项、一汽轿车并购重组一汽解放、新奥股份并购港股新澳能源等重大事项,均由中信证券担任财务顾问。

华泰联合证券和中信建投证券年内担任财务顾问的规模均超400亿元,市场份额均超13%。这3家券商合计占据的市场份额超过58%。

值得一提的是,申万宏源承销保荐、华西证券、中泰证券、华融证券年内担任财务顾问的承销规模较去年全年均有超300%的增幅,其中中泰证券年内担任财务顾问的承销规模为77.10亿元,较去年全年增幅3103.58%。

(文章来源:券商中国)

(原标题:历史之最!券业年内股债承销突破10万亿 中信、中信建投抢占1/4市场份额!海通、银河大爆发 来看最新榜单)

(责任编辑:DF380)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1