热门:

DeepSeek时刻=斯普特尼克时刻+阿里IPO时刻?

开年来的热搜,几乎被两个话题霸榜,一个是哪吒2,另一个就是DeepSeek。

在“万事皆可问DeepSeek”“什么都能蹭DeepSeek”的热潮过后,“为什么DeepSeek没有出现在南京?”“为何DeepSeek没有诞生在大厂”之类的延伸性讨论,又为DeepSeek的热度续上了杯。

DeepSeek给国人连打肾上腺素,外资投行也在旁边不断“+1”。

德意志银行报告说,DeepSeek的推出,是中国经济的“斯普特尼克时刻”,中国资产的估值折价将消失。

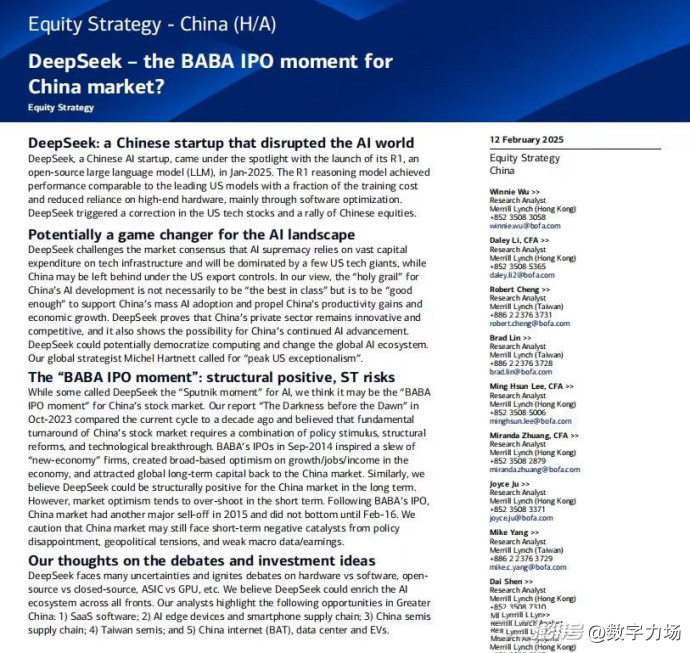

美国银行报告说,DeepSeek的出现,是中国股市的“阿里IPO时刻”,可能在长期内对中国股市产生结构性积极影响。

诞生于约70年前的斯普特尼克,是苏联第一颗人造卫星,标志着苏联在太空竞赛中取得领先地位;十年前的阿里IPO,吸引了大量全球长期资本流入中国市场,带动了中国“新经济”板块崛起。

循着这两个“时刻”望去,曼妙画卷已铺展眼前:DeepSeek将重演“OpenAI拯救美股”那一幕,成为中国资产估值修复的最强催化剂。

DeepSeek的问世,会是“特普斯尼克时刻”跟“阿里IPO时刻”的叠合吗?

抛开那些不确定性表象看确定性内核,可以看到,DeepSeek带来的链式反应已经外溢到很多领域,包括股市。与其将其称作“斯普特尼克时刻”或“阿里IPO时刻”,不如就将其称为DeepSeek时刻。

DeepSeek时刻的后劲有多大、势能有多少,取决于接下来会不会有更多DeepSeek冒出来。但愿是“鲸起万物生”,而不是“全都是泡沫,只一刹的花火”。

01

DeepSeek震惊硅谷+宇树科技机器人上春晚扭秧歌+哪吒2票房破百亿,等于什么?

对“国运论”爱好者来说,这无异于接连吹响鸡血集结号。

不得不说,刚过去的春节里涌向的很多新气象,跟“雪山因和风,冰开得暖光”的品物逢春意象还挺契合。

在很多人过去几年被某些现实带入Emo情绪泥潭的情境中,在不少人将哪吒“我命由我不由天”式的情结投射在华为Mate60 Pro、《黑神话:悟空》上的情形下,许多人的亢奋可以理解。

说到底,我们太需要好消息来提振整个社会的信心了。

而DeepSeek呈上的“国运级科技成果”,来得正是时候。

若就AI说AI,DeepSeek带来的冲击波大概也就是停留在算力革命、框架革新等层面。

但跳出AI看AI会发现,DeepSeek会带来很多深远影响,包括振奋国人信心,包括激发创新热情,也包括重塑外界对中国的整体性“估值逻辑”。

这里的“重塑”二字,承载的是国人对“经济好起来”的期许。

两年多前,网上曾热传一篇文章——《当资产负债表不想奋斗了》。“资产负债表不想奋斗”,就道出了彼时的社会精神面向状况:楼市萎靡,股市不振,需求不旺,消费左移,跟这些下行周期表征同步出现的,还有外资流出,体现在资本市场上,就是“ABC(Anywhere But China)”的风行。

一如经济学者赵建所说,从2022年开始,投资者对大中华区的资产是按照通缩类资产进行折价的。

折价的背后是看衰。

02

但现在,情况似乎有变。

据报道,摩根士丹利、摩根大通和瑞银集团的策略师均表示,DeepSeek引发了投资者对中国市场吸引力的根本性反思,此前关于中国在尖端技术方面落后的假设也受到挑战。

“根本性反思”,约等于灵魂深处闹革命。

德意志银行报告《China eat the world》说:中国在高附加值领域不断实现突破,并以前所未有的速度构筑全产业链竞争优势。

德银分析师彼得·米利肯在报告中写道:“我们认为,2025年将是全球投资界意识到中国超越其他国家竞争力的一年。在2025年,中国在一周内发布了世界首款第六代战斗机和极低成本+高性能的开源AI大模型DeepSeek。”

“中国夸夸群”队长,舍他其谁?

美国银行2月12日的报告称,中国AI发展的“圣杯”不一定是“同类最佳”,而是“足够好”以支持中国的大规模AI应用并推动中国的经济增长。DeepSeek证明了中国的企业仍然具有创新能力和竞争力,也显示了中国在AI领域持续进步的可能性。

美银策略师认为,围绕美国经济在结构上压倒竞争对手(中国)的叙述正在逐渐消退。

加入唱多大合唱的,还有高盛、汇丰等。

高盛研报称,美国企业的增长投资比率(GIR)显著高于全球其他地区,尤其是在AI领域。但DeepSeek的R1模型以不到600万美元的成本,实现了与GPT-4和Llama等领先模型相当的性能。更加光明的增长前景和技术突破将带来巨大的生产力提升,有助于缩小中国与美国科技股或半导体股票之间高达66%的估值差距。

汇丰银行报告则说,全球对DeepSeek的关注可以刺激投资者重新评估中国的创新能力。“在我们看来,这可能是今年中国股市重新评估的催化剂。”

相当于把“看好”两个字打在公屏上了。

数据也会说话:MSCI中国指数从1月份的低点回升了约15%,表现优于其他亚洲股市。

阿里、小米,这些天都是涨涨涨。

03

为什么会这样?

专业人士说:DeepSeek的核心价值“在于构建了技术自立与开放创新的新型范式,这对处于科技博弈关键期的中国具有战略支点意义。”

说简单些,其实就是DeepSeek让很多人看到了中国科技走向和经济走势的另一种可能。

赵建老师说:股市有两大“性感叙事”,一个是“货币放水”,一个是“科技革命”。

这其中,货币宽松是刺激,科技革命是动能。

美股为何能在2022年风雨飘摇的情况下,在2023年走出疯牛行情,美股基准指数标普500指数大涨25%?

ChatGPT横空出世,就是引线。

它标志着两点:1,AI时代大幕已启;2,美国成了AI驱动的新一轮科技革命的引领者。

由此形成的预期,支撑起了美国科技巨头们的股价暴涨势头:2023年纳斯达克100指数疯涨55%,过去两年七巨头贡献了美股全部涨幅的7成。

“顺周期”王者英伟达跟ChatGPT缔造者OpenAI,成了整条街上最靓的仔。

与之形成对照的是,中国科技企业在AI布局上脚步紧随,百模大战很是热闹,“AI六小虎”渐次成型,但总会被一句“中国跟美国差了多少年”的拷问打回“追随者”原形。

身位劣势是其一,芯片断供是其二,下行周期拖累是其三,几者叠加,在“规模就是一切,算力就是七寸”的scaling law元规则宰制下,中国某些尖端技术的突围余地仿佛已被堵死,中国在AI时代的超车空间似乎已被锁死。

这样的预期,很难撼动“经济见顶论”的看衰预设,形成提振中国资产估值中枢的有力支撑。

说白了,人家对你的价值评估参照系是地方债、是楼市危机、是消费基本面。你的科技竞争力,在他们看来尚不足以抵消那些问题的反向拖拽。

在此背景下,在全球资本的三大主要流向——港A股(中国资产)、美股(美国资产)、黄金之间,热钱自然会用脚投票。

过去三年,纳斯达克指数上涨74%,A股创业板则下跌了10%,即为印证。

本来这势头还会延续下来,但事实一再证明,趋势中总会酝酿着反趋势的力量。

04

反转动力就来自两个层面:货币宽松,科技跃迁。

去年的“9·24新政”,就给港A股注入了暖流。

随之而来的是,当时很多投资者态度从Anywhere But China切换为了All-in Buy China,去年9月底A股迎来史诗级大反攻。

只不过,后来的情形表明了,刺激的药效终究会衰减。

强刺激之外,还得有强动能。

而DeepSeek就成了那个带来强动能的“破壁人”,它转动了中国资产的命运齿轮。

连日来,DeepSeek激起的舆论波澜,几可媲迹ChatGPT搅动的讨论声量。

对于多头潜在注意力(MLA)和群组相对策略优化(GRPO)技术、稀疏激活网络(MoE)架构、CPU+FPGA+ASIC混合部署和动态负载均衡算法策略,普通人不太懂。

但他们知道,Deep Seek引发美股震荡、成为全球焦点,逼得OpenAI免费开放ChatGPT搜索功能、取消o3发布计划直接梭哈GPT-5,引得微软、亚马逊、BAT、华为等国内外云厂商纷纷接入DeepSeek,意味着什么。

技术人员从DeepSeek身上看到的,兴许是“算力集约化+算法精算化”撬动的AI多点大爆发图景。

投行们从DeepSeek身上看到的,则是中国企业在技术封锁逆境下的突围能力,是中国AI在破解算力困局后的赶超潜力,是中国向“科技创新策源地”转型的进阶实力——从影响维度看,DeepSeek的突破价值绝不弱于2023年8月华为“争气机”Mate 60 Pro的问世。

这么一来,中国资产的估值锚点会向科技竞争力所处的新方位挪移。

DeepSeek之于港A股,也就有了OpenAI之于美股的想象空间。

都说中国股市处在估值洼地——沪深300的平均市盈率(不到13倍)都不到道琼斯、标普500的一半(高于30倍);MSCI中国指数相对于MSCI全球指数的市盈率折价达到了创纪录的10个百分点,接近其估值区间的底端。

但估值回升反弹没有强劲助推不行。DeepSeek就是极佳助推器。

可以预见,在货币宽松叠加DeepSeek拉动下,这波行情比去年9月以来那波要更“稳”。

高盛就给MSCI中国指数维持了超配评级,说中性预期今年涨幅将达到14%,乐观预期涨幅可达28%。

德银认为,港股A股预计会在中期内超过2024年牛市的高点。贝莱德基金表示,对未来12~36个月的中国市场保持乐观。

说这些,并非要鼓动股民跑步入场,只是想分析下科技突破跟市场行情的关联。

值得一说的是,即便是牛市,也会有波动。无非是之前是“进3退2”,现在慢牛格局在利好因素催化下变成“进4退1”。

按照“牛市是散户亏钱的主要原因”定律,多数人炒股面临的都会是:没享受到“进4”的收益,却承担了“退1”的代价。

05

问题来了:DeepSeek时刻的利好效应又能持续多久呢?

这取决于DeepSeek的突破能否催生更适配的土壤,激发更多从0到1式的创新。

“创新不能被计划”,但创新只能生长在包容、开放、有活力的土壤上。

为创新提供适合“自生长”的土壤,少些远洋捕捞和破门开灯式的打扰,是地方反思“为什么DeepSeek没出现在本地”的应有落点。

从企业角度看,DeepSeek崛起带来的“AI+”机遇会裨益很多企业。

这其中,就包括那些涵盖了最前沿AI大模型+强大云端AI算力体系+完整AI应用软件开发者平台的科技巨头们。有机构就预测,2023-2024年全球资金涌向美国云计算巨头(亚马逊、微软)的盛况也会在中国科技巨头身上重现。

但对国内许多企业来说,在吸吮红利的同时,也要在从0到1的创新上多做一些。

梁文锋在接受专访时曾对“美国擅长技术创新,中国擅长应用创新”的说法表示:

我们看到的是中国AI不可能永远处在跟随的位置。我们经常说中国AI和美国有一两年差距,但真实的gap是原创和模仿之差。如果这个不改变,中国永远只能是追随者,所以有些探索也是逃不掉的。

DeepSeek能引燃外界重估中国市场的引信,原因正在于,它基于零基思考,在scaling law外走出了一条新路子,带来了AI竞争的新路径。

能有颠覆式创新,才能站在制高点。站在制高点,产业、行业、企业才更有竞争力。这是苹果、特斯拉、英伟达都验证过的定律。

中国手机企业要达到苹果的市值高度,新能源汽车要达到特斯拉的市值高度,恐怕都得先越过“颠覆式创新”这关。否则,还会存在代际差距,还有可能被降维打击。

中国科技企业以往习惯了应用场景导向型创新,它对应的多是“从1到N”的渐进创新,而非“从0到1”的颠覆突破。

依托巨大市场和海量场景,有些产业也能实现“弯道超车”。但这终究是局部赶超,会面临增长天花板,“局部”之外的部分依旧是未来的局限性所在。局限性即瓶颈,要突破瓶颈,只能靠那些原始创新突破。这是被卡脖子之痛教给我们的道理。

这不是要将技术创新跟应用创新对立,不是要回到“硬科技vs软应用”的二元论思维,而是表达某种希冀,正如梁文锋所说的——

“我们认为随着经济发展,中国也要逐步成为贡献者,而不是一直搭便车。过去三十多年IT浪潮里,我们基本没有参与到真正的技术创新里。我们已经习惯摩尔定律从天而降,躺在家里18个月就会出来更好的硬件和软件……中国必然需要有人站到技术的前沿。”

这些说起来卑之无甚高论,无非是重述些基本道理,也很容易遭遇诘问:说得倒是容易,那你来说说该怎么实现颠覆式创新,该如何催生更多DeepSeek?

说真的,我也不知道答案,我只知道——

要想出现更多的“DeepSeek时刻”,与其相信所谓“国运论”,不如相信许多具体的年轻人。他们的热爱、敢为、实干,会带来很多意想不到的改变。

我相信,中国社会的未来,靠的不会是那群秉持“键盘罩我去战斗”信条在网上喊民粹口号的年轻人,而是梁文锋、王兴兴这样敢想敢为的年轻人。

(文章来源:澎湃新闻)

(原标题:DeepSeek时刻=斯普特尼克时刻+阿里IPO时刻?)

(责任编辑:70)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1