热门:

流量失守下,蚂蚁集团2024年净利同增61%

2024年,蚂蚁集团实现383亿元净利润,超过江苏银行(600919),但背后是“1元撬动13元”的高杠杆放贷机制。

然而,蚂蚁集团仍然面临支付宝份额下滑、模式被全面模仿、监管收紧等一系列问题,其高盈利能否持续尚待观察。

1:13的杠杆率

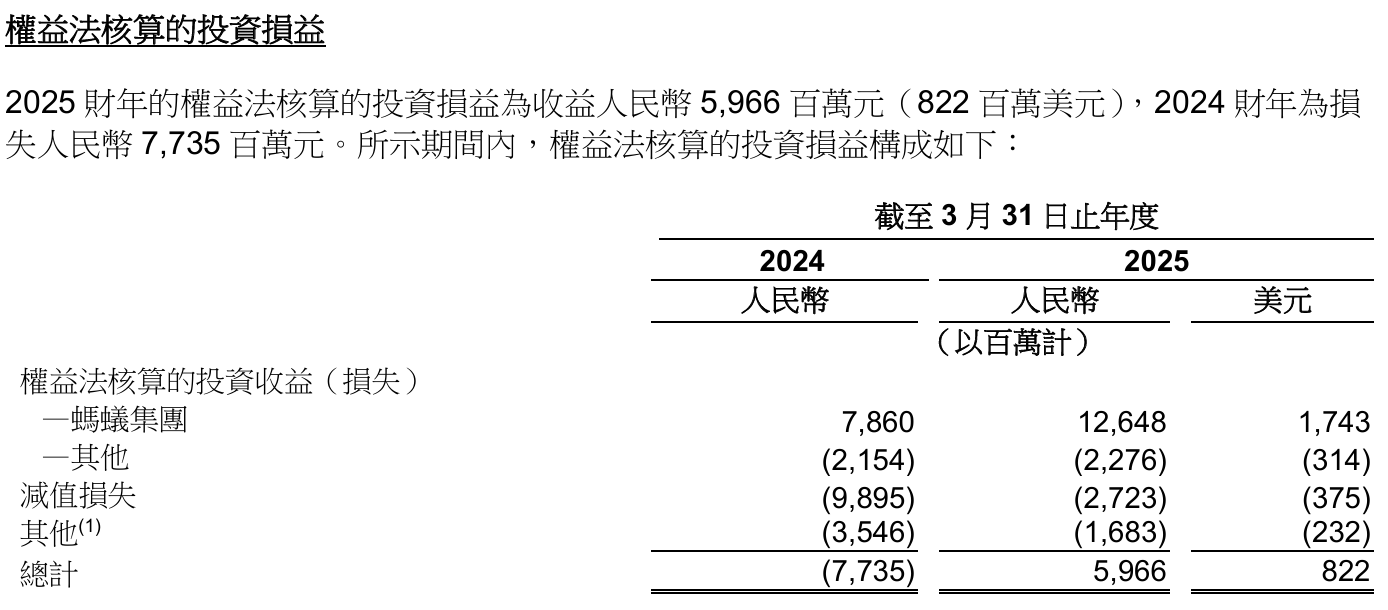

根据阿里巴巴(BABA/09988)2025财年报告,蚂蚁集团2024年实现净利润383.27亿元,同比增长61%,为母公司贡献了126.48亿元投资收益,占阿里整体净利润的30.42%。蚂蚁集团净利润已超过江苏银行的318.43亿元,后者在A股和H股城商行中排名第一。

蚂蚁集团核心盈利来自“数字金融科技平台”,尤其是贷款中介业务。据招股书及券商解读,2020年上半年,该业务收入占比63.39%,通过“花呗”“借呗”等消费贷和小微贷,蚂蚁撮合金融机构放贷,仅承担2%的自营贷款风险,98%的放贷资金由银行等机构提供。以230亿元注册资本撬动超3000亿资产,杠杆率超13倍,相当于每1元资本撬动13元资产。

蚂蚁集团以极低边际成本收取1%技术服务费,坏账风险由合作银行承担。2024年,集团旗下蚂蚁消金(重庆蚂蚁消费金融有限公司)营业收入152.13亿元,净利润30.51亿元,同比增长19倍,日均净赚834万元,成为当年最赚钱的持牌消费金融公司。尽管2023年低基数(净利1.52亿元)和增资后拨备计提减少是业绩暴涨主因,但高收益低风险的模式是核心驱动力。

支付业务份额下降

支付宝曾是蚂蚁集团的流量基石。2014年,支付宝在第三方支付市场份额高达82.8%,但根据易观分析数据,2024年降至20.70%,名列第二,银联商务以26.63%的市场占有率领先,腾讯金融以18.31%位列第三。线下场景中,微信支付微的渗透率显著高于支付宝,尤其在小额高频交易中占据优势,与支付宝的比例已达8:2,蚂蚁集团的行业地位持续下滑。

支付宝依赖淘宝导流,然而这种引流的效应已经减弱,2023年淘宝GMV仅贡献其交易额的5.3%。2024年9月,淘宝接入微信支付,进一步削弱支付宝的闭环优势。

此外,竞争对手加速布局金融服务。腾讯(00700)微信支付依托社交场景,2024年贷款产品“分付”放款规模业界预计超500亿元;美团(03690)信用支付通过本地生活场景,2024年放款规模业内预计接近300亿元;抖音“月付”借助短视频流量,渗透率快速提升。

综合艾瑞咨询、易观分析、Juniper Research数据,2024年非支付宝系支付平台的金融服务交易额同比增长超30%,蚂蚁集团能做的,几家头部平台竞争对手都能做,“支付-信贷-理财”闭环面临挑战,流量入口竞争进一步加剧。

消费金融行业分化明显

自2020年IPO暂缓以来,互联网金融领域受到更严格的监管。2025年1月,央行提出“规范互联网平台金融业务”,银保监会同期强调强化消费金融风险管理。业内参照同行拨备率推算,若监管要求提高自营贷款占比(如由2%提高至10%),将对消费金融公司的利润空间造成极大压力。

合作金融机构往往也是重要竞争对手。贷款中介比银行还赚钱,那银行也可以自己做,股份制银行推出的“小微闪电贷”“新微贷”等产品,利用线下网点优势叠加AI风控技术,将小微贷款审批时间压缩至5分钟,利率低至3.5%-8%。多家银行APP还整合了本地餐饮、商超等高频消费场景,用户通过数字人民币支付可享受额外补贴。

2024年,消费金融行业呈现“头部缩表、腰部赶超”态势。根据上市公司年报与媒体报道,2024年兴业消金净利润4.30亿元,同比下滑79.25%,而中邮消金、宁银消金等中尾部机构凭借股东支持和差异化场景,净利润增速超50%。

此外,蚂蚁集团的高杠杆模式虽然风险敞口小,但合作金融机构的不良压力可能影响其业务稳定性。

面对外界质疑,蚂蚁集团资深副总裁、首席市场官陈亮在2025年4月接受采访时表示,互联网行业已从“高收益时代”进入“稳健增长时代”,强调长期价值。

加大研发投入与国际化尝试

为应对挑战,蚂蚁集团加码AI和全球化战略。2022-2024年,公司研发投入占营收比重超10%,推出“Plan A”AI人才专项,面向全球高校招募顶尖研究者,17篇论文入选ICLR 2025,其中1篇获重点推荐,显示对AGI(通用人工智能)的投入。

蚂蚁集团的AI应用集中在智能客服、风险评估、财富保险等领域,但目前尚无清晰商业化路径,尚未形成规模化变现,仍在投入期。

全球化方面,蚂蚁集团旗下海外板块、注册在新加坡的蚂蚁国际2024年收入近30亿美元,连续两年调整后盈利,计划在香港单独上市。蚂蚁国际已成立独立董事会,但需面对香港严格的金融监管和东南亚市场的本地化挑战,如印尼的支付习惯差异和数据隐私法规。

业界认为,蚂蚁国际通过Alipay+整合电商和金融服务实现规模经济,但数据孤岛和市场支配地位引发监管关注,东南亚市场竞争(如GoPay、ShopeePay)加剧,增长潜力存在不确定性。

催收问题仍亟待解决

蚂蚁集团的高杠杆模式引发社会公平争议,其业务优先服务高信用用户,中小微企业和低收入群体贷款成本更高,与“普惠金融”愿景形成反差,有观点认为其掩盖了信贷主导的盈利本质,通过数据和流量优势放大金融资源分配的不平等。

2024年,消费金融行业不良贷款率上升,蚂蚁消金资产规模超3000亿元,潜在风险隐忧显现。社交平台上,不少用户表示“花呗”高利率和催收方式使其处于信息与议价能力弱势。

蚂蚁集团在2024年展现出强劲的盈利能力,然而其核心业务模式依赖金融机构合作,在监管趋严、支付份额下滑及竞争加剧背景下,其盈利可持续性仍需持续关注。

(文章来源:财中社)

(原标题:流量失守下,蚂蚁集团2024年净利同增61%)

(责任编辑:6)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1