热门:

铝产业链价格驱动因素有哪些?

[上半年行情回顾]

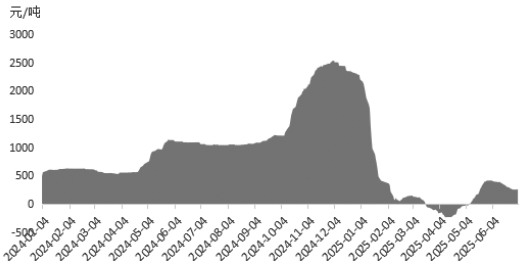

2025年上半年氧化铝市场波动较大。一季度,氧化铝价格自高位大幅回落。澳大利亚受天然气管道火灾影响被迫减产的Yarwun、Queensland两家氧化铝厂逐步恢复生产,海外氧化铝价格走弱,叠加国内新增产能逐步投放,氧化铝市场过剩局面显现,其价格持续承压。进入2025年4月,氧化铝价格继续下移,美国关税问题亦重挫商品市场;5月份,随着检修企业增多,以及几内亚当局撤销多家矿业公司的勘探许可证和Axis矿区停产,氧化铝价格自低位反弹,市场担忧情绪消退后再度回落;6月底以来,氧化铝价格自低位再度上探。

截至6月30日,氧化铝期货主力合约报收2985元/吨,年内跌幅达37.77%。

2025年上半年国内外铝价维持高位宽幅震荡行情。1月至3月上半月铝价以偏强运行为主,美国总统特朗普虽持续加征关税,但美国1月、2月份非农数据不及预期,弱势美元对铝价有支撑;3月下半月至4月上旬美国“对等关税”袭击市场,沪铝价格亦大幅下行;4月中旬至6月底,美国和中国等国家达成经贸协议,市场风险情绪回升,几内亚铝土矿问题对铝价亦有所提振。

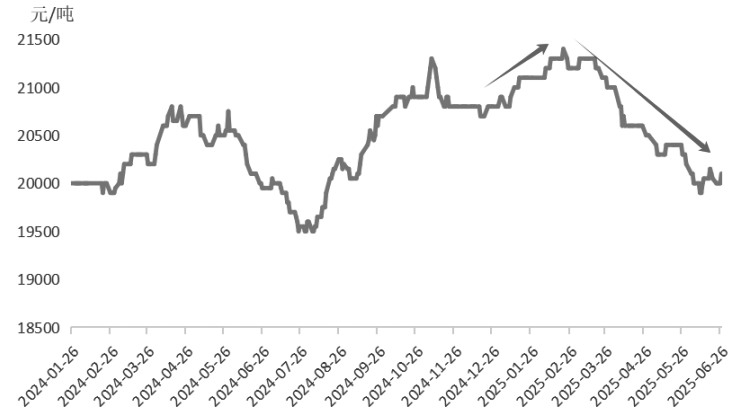

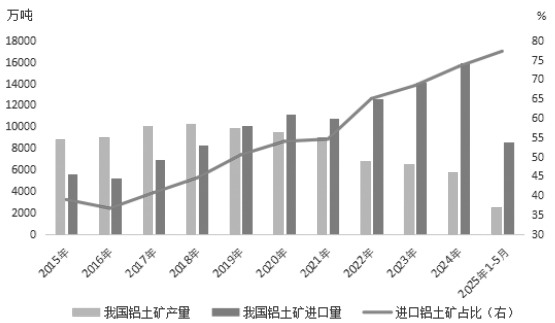

2025年上半年,国内铝合金ADC12价格呈先扬后抑态势,整体重心有所下移。1月至3月上半月,受国内假期影响,废铝市场供应偏紧,对铝合金ADC12价格形成支撑;3月下半月至6月底,随着废铝供应有所增加,叠加铝合金ADC12需求端逐渐步入淡季,其价格重心不断下移。截至6月30日,国内铝合金ADC12现货价格为20100元/吨,年内跌幅为3.37%。

图为铝合金价格走势

[铝土矿市场分析]

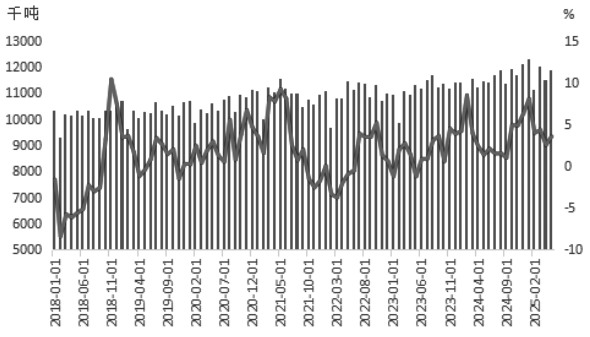

国内铝土矿产量有所恢复

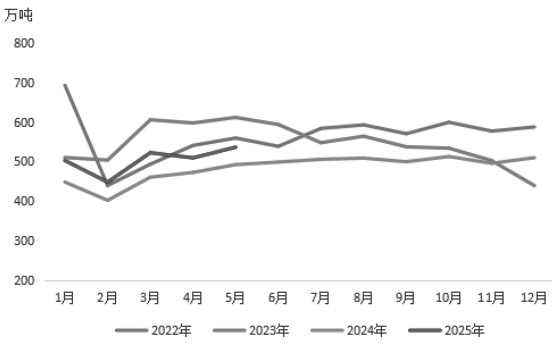

2025年1—5月份我国铝土矿产量累计为2520万吨,较2024年同期增加10.73%,不过仍较2023年同期减少10.98%。2023年四季度山西地区部分铝土矿山因安全生产事故停产,2023年6月起河南三门峡地区铝土矿因执行复垦大量停产,致使2024年基数偏低。进入2025年,山西、河南地区环保形势有所改善,两地铝土矿产量出现回升。1—5月份山西铝土矿产量为748万吨,同比增加26.55%;河南铝土矿产量为217万吨,同比增加15.61%。如果下半年国内铝土矿产量保持上半年的增速,预计2025年国内铝土矿产量为6430万吨,较2024年增加623万吨。

图为我国铝土矿产量

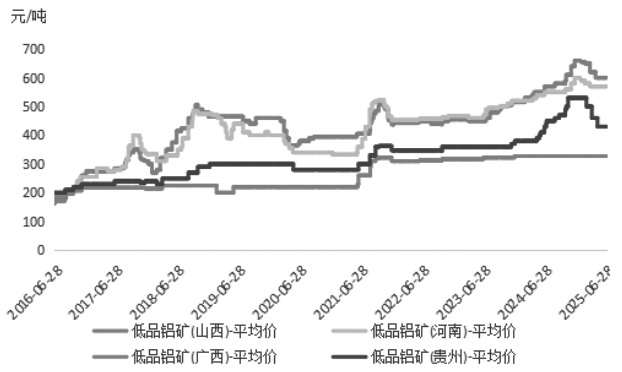

图为我国铝土矿价格

进口铝土矿量刷新高

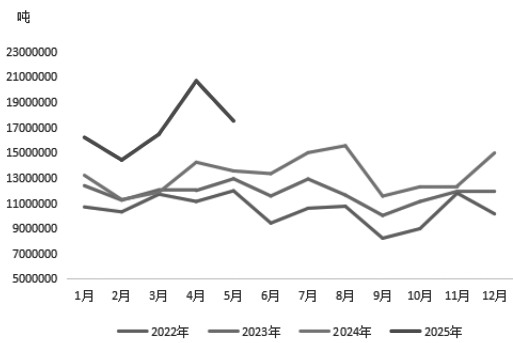

2025年1—5月份我国累计进口铝土矿8529万吨,同比增加33%。分国别看,自几内亚进口铝土矿6634万吨(占比78%),同比增加41.76%;自澳大利亚进口铝土矿1346万吨(占比15%),同比减少8.28%。

图为我国铝土矿进口量

从国内铝土矿供应来源看,2025年1—5月份我国铝土矿进口依存度提高至77%,且主要来自几内亚,故当地铝土矿政策的变动对国内供应影响较大。2025年5月份几内亚铝土矿政策再掀波澜,当局连续撤销多家矿企的采矿许可证,特别是Axis矿区停工,一度引发市场对铝土矿供应的担忧。不过估算下来,2025年除了Axis矿区受影响的产能,几内亚新增铝土矿量仍较大,预计达1670万吨,叠加澳大利亚梅特罗公司200万吨及国内620万吨增量预期,预计2025年全球铝土矿供应增量在2500万吨以上。

图为我国铝土矿进口依存度

[氧化铝市场分析]

2025年1—6月份我国氧化铝累计产量为4368万吨,同比增加8.41%。在上半年成本压力下氧化铝虽有集中减产现象,但亦有新增产能释放。海外方面,IAI数据显示,1—5月全球氧化铝产量为5869万吨,同比增加4.47%,除去我国氧化铝产量3642万吨,海外氧化铝产量为2227万吨,同比减少2.03%。

从新增产能来看,2025年是氧化铝产能释放的大年。据统计,2025年我国氧化铝新增产能1440万吨,海外新增产能820万吨,且海外主要集中在印度和印尼两国。

图为全球氧化铝产量

图为我国氧化铝产量

2025年1—5月我国累计进口氧化铝16.7万吨,同比减少85.4%,出口氧化铝117.2万吨,同比增加79.4%,净出口达100.53万吨。

2025年上半年铝土矿、烧碱及煤炭价格均偏弱运行,氧化铝企业成本逐渐下移,但仍不及氧化铝价格下行速度,致使氧化铝企业一度陷入亏损局面。不过随着5月份氧化铝价格反弹,截至6月底,氧化铝行业尚保持200元/吨以上的利润。

图为国内氧化铝企业利润

2025年年初国内氧化铝库存总体偏低,逼近370万吨大关。随着供应好转,氧化铝库存自低位回升至400万吨,而氧化铝厂集中检修后,库存再度回落至380万吨下方,截至6月底增至385万吨附近。

图为国内氧化铝总库存

[电解铝市场分析]

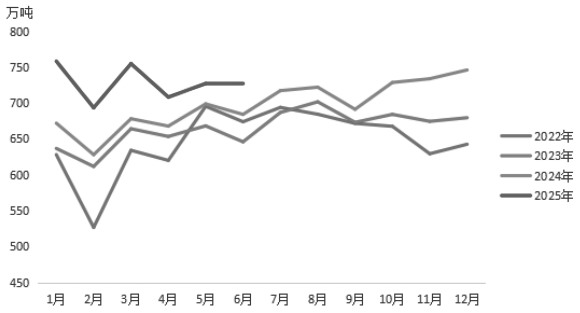

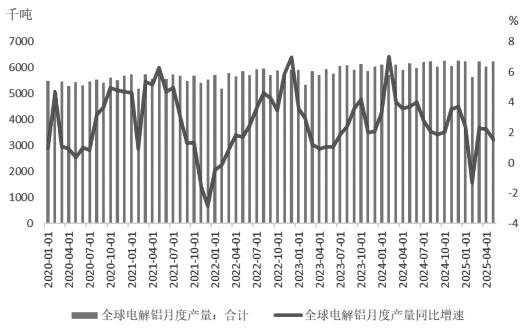

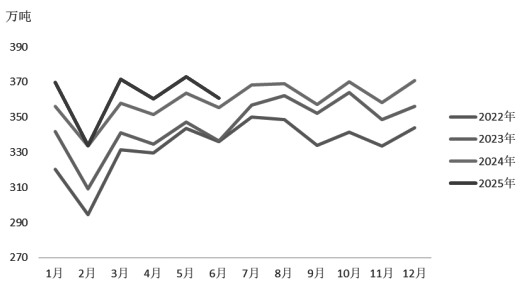

2025年1—6月份我国电解铝累计产量为2169万吨,同比增加2.42%,行业利润保持3000~4000元/吨的高位,企业开工积极性高,不过增量受制于产能“天花板”。海外方面,IAI数据显示,1—5月全球电解铝产量为3040万吨,较2024年同期增加1.44%,除去我国电解铝产量1808万吨,可知海外电解铝产量为1232万吨,同比减少0.2%。

新增产能方面,2025年国内电解铝复产产能38万吨,主要在西南地区。国内预计净增产能65万吨,海外新增投产预期在96万吨左右,主要在印度和印尼。

图为全球电解铝产量

图为我国电解铝产量

进出口方面,2025年1—5月份我国原铝进口总量为105.75万吨,同比减少3.7%,出口总量为6.7万吨,同比增加215.6%,净进口量99万吨。

截至2025年6月底,国内电解铝运行产能达到4382万吨,行业最高完全成本上升至19416元/吨,若行业采用月均价测算,6月份国内100%的电解铝运行产能处于盈利状态。

从海外数据来看,美国新屋开工数有所下滑,房屋营建许可和汽车销量尚可,欧盟汽车注册量变动不大,对铝消费的增量贡献有限。不过从欧美国防预算开支及基建投资计划来看,预计2025年海外铝消费相对乐观。

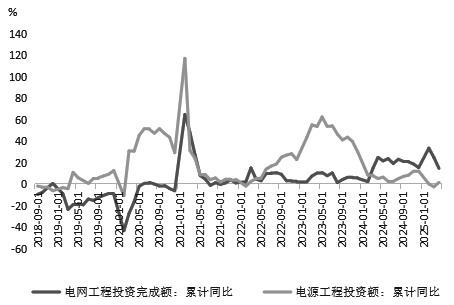

图为我国电源、电网投资完成额累计同比

从铝终端主要消费领域来看,2025年1—5月我国房屋竣工面积18385万平方米,同比下降17.3%,降幅有所收窄;1—5月我国汽车产销分别完成1282.6万辆和1274.8万辆,同比分别增长12.7%和10.9%。其中,新能源汽车产销分别完成569.9万辆和560.8万辆,同比分别增长45.2%和44%,新能源汽车新车销量达到汽车新车总销量的44%。 1—5月我国电网工程投资完成额累计同比增长19.8%,电源工程投资完成额同比增长0.4%。1—5月我国光伏新增装机容量达197.85GW,同比增长近150%。

铝材出口方面,2025年1—5月份我国铝材累计出口227万吨,累计同比减少7.24%。2月份美国总统特朗普签署行政命令,宣布对所有进口至美国的钢铁和铝征收25%关税,并于3月12日生效,6月份将进口钢铁和铝及其衍生制品的关税从25%提高至50%,并于6月4日生效,美国关税政策对我国铝材出口产生负反馈。

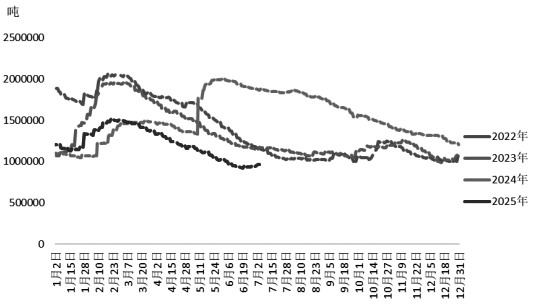

图为全球铝库存

2025年以来,海外LME铝库存持续下滑,截至6月底为34.58万吨,较年初减少28.9万吨。国内铝社会库存在春节期间迎来季节性累积,截至6月底为46.8万吨,较2024年同期减少29.5万吨,而保税区库存自年初的5.31万吨增至11.93万吨。

结合以上库存可知,全球铝显性库存为94.32万吨,较2024年同期下降93.9万吨,全球库存偏低。

[铝合金市场分析]

2025年1—5月份我国废铝旧料累计产量为312万吨,同比增加3.15%。进口方面,1—5月份我国废铝进口总量为85万吨,同比增加3.66%。

2025年 1—5月份我国再生铸造铝合金累计产量为285万吨,同比增加0.85%,其中铸造铝合金ADC12产量为150万吨,占再生铸造铝合金产量的52.65%。

截至6月26日,铸造铝合金ADC12社会库存为2.06万吨,处于累库周期,再生铸造铝合金厂内库存增至2.8万吨。

截至6月30日,ADC12-A00铝锭价差为-680元/吨,处于季节性低位,后续有回归预期。

2025年上半年,从铝消费增速来看,国内消费尚有韧性,但在美国关税影响下我国铝材出口明显下滑,预计下半年铝材出口亦不乐观,而海外铝消费在相关政策刺激下或向好。从电解铝供应端来看,国内产能“天花板”限制电解铝供应增量,海外新增产能亦不大。综合来看,预计2025年下半年国内电解铝供需或保持紧平衡状态,而海外供需亦偏紧,国内外铝价重心仍以上行为主。

氧化铝方面,几内亚铝土矿供应虽有政策扰动,但供应宽松局面难改,国内外氧化铝供应或继续保持过剩状态,氧化铝价格大概率在成本线附近徘徊。铝合金方面,下游汽车板块保持良好增速,铝合金供应亦有新增产能计划,但在原料紧缺下,铝合金供应增量受限,对其价格有支撑。另外,基于其与电解铝价差关系,预计下半年铝合金价格亦相对坚挺。

(文章来源:期货日报)

(原标题:铝产业链价格驱动因素有哪些?)

(责任编辑:65)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1