热门:

“化债”越化越多!自诩“头号美债推销员”的贝森特本周能怎么办?

上任以来一直绞尽脑汁试图“化债”的特朗普政府,如今正让美国政府的借贷计划变得格外引人注目……

多年来,美国财政部在选择向投资者出售何种债券组合时,刻意保持了单调性。官员们一直强调,他们并非试图通过市场时机选择来获得最佳利率,因担心此举可能引发投机和不确定性,最终反而推高利率。

然而,特朗普政府则传递了不同信号。

自诩“美国头号债券推销员”的财政部长斯科特·贝森特上月底公开表示,他将等待利率下降后,再考虑增加长期债券的发行规模。贝森特指出,目前的高收益率意味着增加长债发行毫无意义——而有意思的是,在加入特朗普政府之前,贝森特还曾一度认为增发长期债券发行将是必要的举措。

同样不愿锁定过高借贷成本的,还有美国总统特朗普。

这位近来连续抨击美联储主席鲍威尔的美国总统,建议财政部仅发行约6至9个月到期的短期国库券,直至明年美联储主席鲍威尔被替换。“我要做的是采取非常短期的策略,”他在6月表示,“等到这个人(鲍威尔)下台后,让利率大幅下降,然后再转向长期债务。”

显然,由于借贷规模巨大,美国政府具体如何进行发行债券,最近已经成为了各方颇为关注的话题。联邦预算赤字目前已达到了每年约为2万亿美元。美国政府正通过不间断发行不同期限的债务来填补这一缺口——从1年内到期的短期国库券,到最长期限达30年的长期债券。

贝森特面临“长短取舍”

特朗普政府将于周三发布季度再融资公告,提供其借款计划的正式更新。大多数分析师目前预计美国财政部将继续暗示,在“至少未来几个季度”内,其将以当前速度发行2至30年期的中长期美国国债。不过分析师表示,若要落实这一指引,美国财政部很可能很快就需要加大短期国库券的发售量,以满足政府日益增长的融资需求。

从本质上来说,选择发行何种债券,将涉及权衡取舍:

短期借款对政府来说通常更便宜,因为投资者倾向于要求持有较长期限债券需获得溢价补偿。但这也意味着融资成本波动性更大,如果通胀反弹继而造成美联储反过来激进加息,则可能带来支出激增的风险。

而长期借款则会带来相反的情况:成本更具可预测性,但通常也更高。

目前的争论焦点是,美国财政部偏向标售短期国库券(期限最长为一年)的程度究竟如何。摩根大通美国通胀策略主管Phoebe White表示:“我们最近听到的评论表明,现在美国政府不一定需要增加长期债券的发行,他们可以通过增加国库券发行来满足短期需求。”

“目前我们看到对短期国库券的需求很大,其中包括货币市场基金的增长。但财政部过度依赖短期国库券也存在一些弊端,包括到期债券展期导致利息支付波动性加大,”White指出。

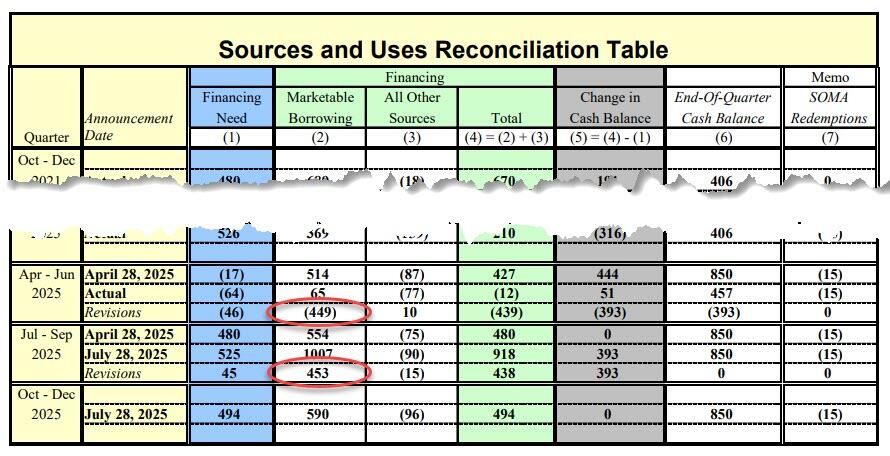

无论如何,就眼下而言,美国政府的借款需求无疑正在持续攀升。美国财政部在周一发布的最新季度预估中表示,预计截至9月的三个月内将借款1.01万亿美元——这一数字大幅高于4月份预测的5540亿美元,主要是受到了债务上限的影响。自本月早些时候国会提高债务上限以来,财政部债券管理人员一直在加快发行国库券,以重建今年上半年大幅消耗的现金账户储备。

华尔街怎么看?

对于下周的季度再融资拍卖——包括3年期、10年期和30年期美债标售,华尔街当前预计将延续过去几个季度的做法,不会发生变化。这将使发行总额维持在1250亿美元,具体构成为:

8月5日发行580亿美元3年期债券

8月6日发行420亿美元10年期债券

8月7日发行250亿美元30年期债券

但交易商依然将密切关注周三的声明,看官员们是否会对自去年一月以来的指引作出任何调整。该指引表示,他们计划至少在未来几个季度内维持这些发行规模不变。摩根大通的White及其同事在近期的一份报告中写道,如果官员们认为可能需要从2026年2月开始增加中长期国债的发行规模,他们应该会从指引中删除“至少”这一措辞。

而不少交易商目前正押注这一时间将更晚。美国银行本月就取消了其此前关于2026年2月开始增加中长期国债拍卖规模的预测,现在预计财政部会将这一做法推迟至2027年。花旗集团的预测是2026年5月,但认为可能会延迟至明年晚些时候。

此次再融资公告,还可能包含有关贝森特准备允许未偿还短期国库券占美国债务总额的比例增长多少的指引。

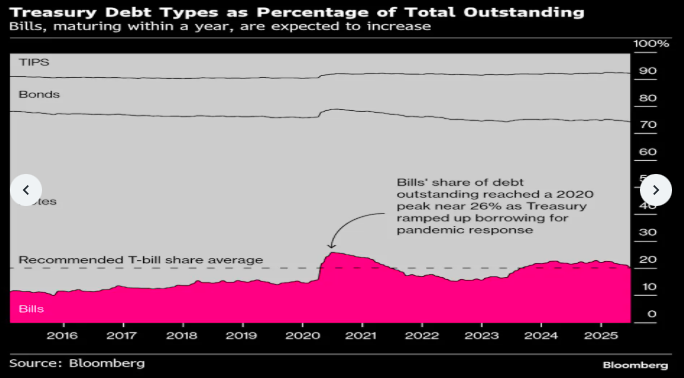

花旗集团策略师Alejandra Vazquez Plata和Jason Williams预测,如果美国财政部继续控制短期国库券和债券发行量,到 2028年,短期国库券占比将攀升至27%——超过2020年的峰值(当时为了支付新冠疫情救助资金而增加了发行量),到2033年则将进一步达到41%……

不过花旗策略师预计情况不会发展到那种程度,并预测财政部可能会有一个25%左右的“软上限”。

值得一提的是,由交易商、投资者和其他市场参与者组成的美国财政部借款咨询委员会(TBAC)此前建议,该比率长期平均应在20%左右,15% 为“下限”。

周三需要关注的另一点是,财政部是否会向美国财政部借款咨询委员会发出“征询”,请该委员会就国债需求的大趋势发表看法。摩根大通的White表示,她正在密切关注“任何表明他们愿意让债务的加权平均期限缩短的迹象”。

交易商还将密切关注财政部回购债券计划的任何消息。美国财政部今年4月表示,正在研究对该计划进行“改进”,该计划于去年启动。贝森特在特朗普关税上调引发国债市场波动激增后,对该计划予以了重点关注。巴克莱银行策略师预测,财政部将于周三宣布增加回购规模。

目前,回购操作旨在改善流动性并协助财政部进行现金管理。但不少市场人士认为该计划可能有更广泛的目标——贝森特可能已将目标锁定在“全球资产定价之锚”10年期美债收益率上,并可能通过回购操作降低美国债务的平均期限,从而迫使收益率走低。

(文章来源:财联社)

(原标题:“化债”越化越多!自诩“头号美债推销员”的贝森特本周能怎么办?)

(责任编辑:65)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1