热门:

险资年内举牌31次创新高 红利策略进入精挑细选阶段

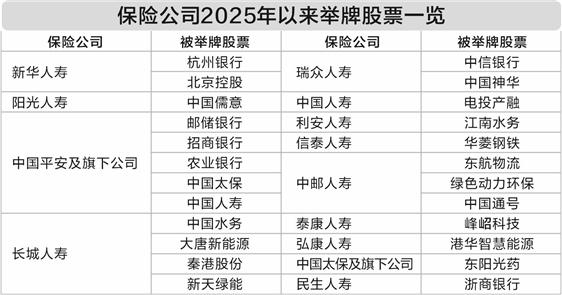

数据来源:中国保险行业协会官网,邓雄鹰/制表

险资举牌再创新高。

据证券时报记者统计,今年以来,险资举牌已达31次,突破2020年的阶段性高点,达到了2015年有举牌披露记录以来的新高。

另据港交所披露易信息,险资“扫货”动作仍在持续。近日,平安资产买入327.8万股招商银行H股,持股比例升至18.04%。结合平安资产受托资产情况来看,此次投资背后的委托人大概率仍是险资。

险资举牌再创新高

证券时报记者根据中国保险行业协会披露的信息统计,剔除关联方与一致行动人重复数据后,发现今年以来险资举牌达到31次,同比增长超过50%。

根据规定,保险公司持有或者与其关联方及一致行动人共同持有一家上市公司已发行股份的5%,以及之后每增持达到5%时,视为举牌并需公告。在实际操作中,部分公司投资H股每增持达5%时也会公告。

上述统计数据显示,今年以来共有13家保险公司实施举牌。其中,中国平安旗下平安人寿今年举牌12次,位列第一;长城人寿是举牌最为积极的中小型险企,今年以来举牌4次。

最近发生举牌的保险公司为中邮人寿,该公司于10月14日举牌中国通号H股,持股比例达到约5.17%。年内,该公司共举牌了3次,仅次于平安人寿和长城人寿。

此外,新华人寿和瑞众人寿今年也分别举牌了两次,中国人寿、新华人寿、中国太保旗下公司、泰康人寿、民生人寿、信泰人寿、利安人寿、弘康人寿等均分别举牌1次。

从举牌方式来看,险资主要通过二级市场投资进行,此外也有认购新股、协议转让等方式,还有一个特例是换股被动触发举牌。

据证券时报记者查询了解,目前险资仍在积极开展权益投资。比如,阳光人寿于10月10日买入港股中国儒意1966万股,持股比例升至9.08%;同日,平安人寿买入641.6万股邮储银行H股和298.9万股招商银行H股,对这两只H股的持股比例均达到17%;10月20日,中国平安买入4057.4万股农业银行H股,持股比例达到20.06%。

重点布局低估值、高股息标的

从标的数量来看,今年险资共举牌24只股票,个股所在领域主要为金融业和公用事业,另外也涉及电气设备、信息技术、医疗保健等。

低估值、高股息是险资投资相关标的的重要原因。以农业银行H股为例,中国平安买入均价已从年初的4.2257港元升至10月20日的5.6306港元,农业银行H股股息率年初达到5.95%,虽然目前降至4.4%左右,但较当前人身险产品保证利率仍有利差。

从投资风格来看,中国平安为“扫货式”风格,选定股票后即持续买入重仓持有。中国平安今年举牌标的全部为金融股,包括邮储银行H股、招商银行H股、农业银行H股、中国太保H股和中国人寿H股。

其他保险公司的选股风格较为分散,比如长城人寿举牌的标的包括中国水务、大唐新能源、秦港股份和新天绿能等,涉及公用事业、交通运输等行业。

一家保险公司的投资负责人告诉证券时报记者,对于中国平安这样拥有大体量资金的公司来说,标的股票要同时满足经营稳健、抗风险能力强、分红较好且稳定,并能承接庞大资金量等要求,决定了其标的的选择相较中小公司来说更加有限。

整体而言,险资对于股票投资以中长期视角为主,重仓买入后一般鲜有短期内卖出。当然,险资也会适时调仓或对部分股票进行止盈操作。例如,瑞众人寿于3月12日以均价5.9439港元买入300万股中信银行H股,6月26日则以7.7676港元的均价卖出300万股;7月18日,瑞众人寿又以6.8954港元的均价买入330万股龙源电力H股,总持股达到5.64亿股,此后未再卖出。

除了红利股票,成长性个股也是险资关注的重点。证券时报记者梳理上市公司最新披露的三季报数据发现,兆新股份、东山精密、海康威视、佳士科技、佳讯飞鸿、联动科技、长电科技等多只科技股的前十大股东中,均出现了不少险资的身影。

产品转型利好权益投资

随着资本市场连创新高,险资的权益投资也面临新的挑战。

华泰证券研报分析,2025年上半年险资加速配置红利股,上市公司增配红利股近3200亿元,超过去年全年增配规模。在估值已经明显抬升之后,险资集中加仓红利股的机会正在减少,可选红利股范围逐渐收窄。险资红利策略可能已经告别“买买买”的1.0阶段,进入精挑细选、左右平衡的2.0阶段。

有保险资管机构的投资负责人认为,保险公司需要关注那些基本面具备长期支撑、未来股息具备平稳增长潜力的优质公司作为FVOCI(以公允价值计量且其变动计入其他综合收益的金融资产)组合的核心持仓。

长期来看,在低利率环境和政策鼓励险资等中长期资金入市的背景下,随着行业产品转型加速,保险公司对权益资产的配置比例有望持续提升。

在利率周期转换中,通过产品结构调整来应对外部影响和冲击,是全球保险业的普遍做法之一。今年以来,调整产品结构,加大浮动收益型产品尤其是分红险占比,已成为行业共识。

分析人士预计,分红险将为行业的全年保费收入贡献主要增速,由于分红险的浮动设计使得投资端有机会采取更加灵活的投资策略,未来随着分红险保费收入增长,叠加新会计准则实施,有利于提升险企对于权益类资产的配置需求。

(文章来源:证券时报)

(原标题:险资年内举牌31次创新高红利策略进入精挑细选阶段)

(责任编辑:73)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1