热门:

21家出险房企已化债约1.2万亿元!房企压力显著减轻

房企化债加速推进。

中指研究院近期发布的数据显示,截至今年10月底,21家出险房企化债规模约1.2万亿元,有望极大减轻这些企业短期内公开债务偿还压力。同时,出险房企通过多种方式削债,改善资产负债表,也有利于行业风险出清进程。

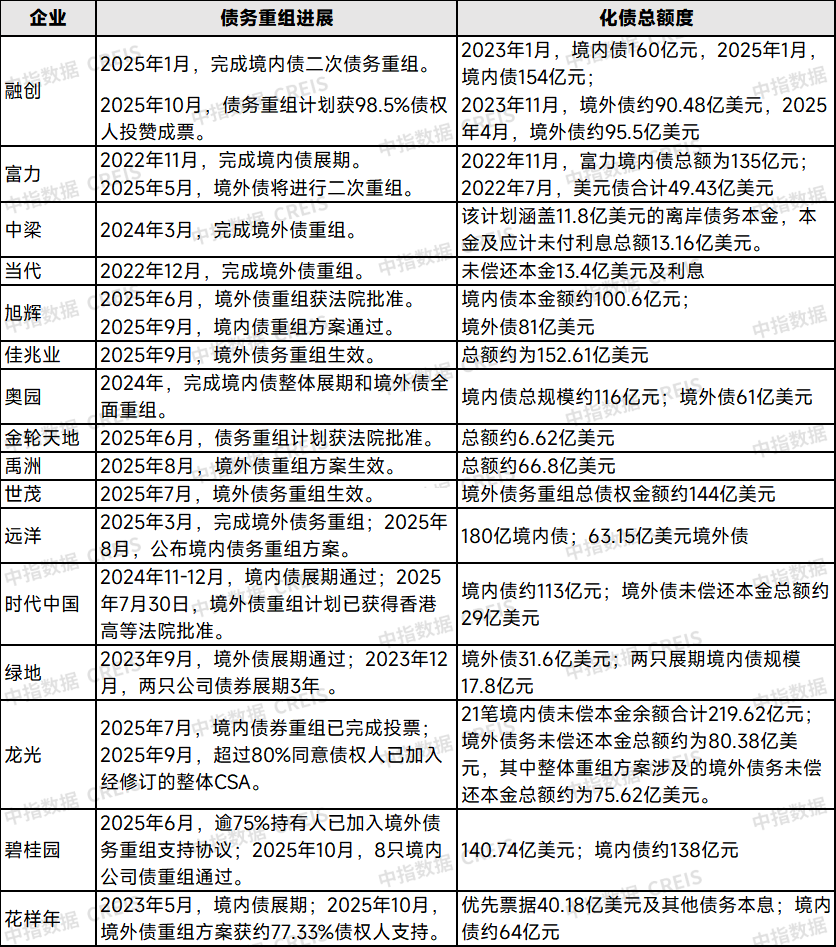

(部分房企债务重组进展。来源:中指研究院)

代表房企之中,碧桂园、融创和旭辉等也在近期陆续进行境外债重组投票,其中已有房企获得债权人的批准,债务重组方案获批成行。

房企本轮化债受到市场关注的缘由是,多数债务重组方案的核心已经不是展期,而是直接削债,通过大幅降低债务规模获得“重生”的机会。此前,房企与债权人双方博弈强烈,债权人议价空间较大,但随着市场境况未曾发生扭转,债权人对房企债务的清偿率预期也已经降低。

随着房企债务压力减轻,已有部分此前曾遭遇短期流动性压力的房企重新恢复投资。这也表明,房企在债务谈判中处理得当的前提下,仍能够在当前的市场之中拥有一席之地,而如果市场筑底回稳,这类房企也有望得到新生。

大规模削债

房企此轮化债,多数是与债权人的二次博弈。在前次化债的基础上,多数房企寻求降低债务本金偿还的比例,以此减轻负担。

以碧桂园为例,其境内债、境外债均正在进行重组。公开数据显示,碧桂园目前9只境内债券正在与债权人谈判,目前已经基本接近尾声,其中8只债券的持有人会议通过了重组方案,余额合计为134亿元。

境外债方面,根据碧桂园此前发布的公告,其境外债重组目标是减少约116亿美元,并将到期时间延长至11.5年以及降低融资成本,将加权平均借贷成本从重组前的每年约6%降低至重组后的每年约2%。

同时,碧桂园境外债务重组也将接近尾声。10月13日,碧桂园发布公告,公布境外债务重组方案细节,并正式通知债权人于11月5日召开计划债权人会议进行投票表决。据21世纪经济报道记者从债权人以及知情方所获得的消息,目前各方磋商相对顺利,方案经过多次博弈修改之后,最终获得债权人支持具有较大可能性。

一位持有大额房企公司债的私募机构负责人告诉21世纪经济报道记者,目前与房企已经几乎没有太多的谈判空间,“就算账面上有现金,但现金都要优先保交楼,所有房企采取的方案也几乎没有差别,最后也只能是投同意票。”

在碧桂园之前,融创已经先行一步获得债权人的支持,债务重组方案基本宣告落地。

10月14日,融创中国宣布,在参与投票的1492名债权人中,1469人投票赞成公司的境外债务重组方案,赞成比例高达98.5%;按债权金额计算,这些投票债权人持有的债权总额约为84.3亿美元,其中赞成票所对应的债权金额支持率约为94.5%。

融创的境外债重组方案,基本将所有的债权转换为股权。根据融创此前披露的境外债重组计划,针对总规模约95.5亿美元的境外债务,融创计划向债权人分派两个系列的新强制可转债。这也是融创对境外债的第二次重组。

其中,新强制可转债选项一转股价为6.8港元/股,可在重组生效日起转股,重组生效后6个月触发强制转股;新强制可转债选项二转股价为3.85港元/股,可在重组生效日期后第18个月开始转股,重组生效后30个月强制转股,该类选项占比不超过债权总额的25%,若选择超过上限,将按比例分配至新强制可转债选项一。

11月5日晚间,融创宣布,境外债务二次重组方案获得香港高等法院批准,并从当日起正式生效。

经营回正轨

债务重组之后,房企压力显著减轻。

中指研究院企业研究总监刘水分析称,从已披露的削债比例来看,多数企业境外债重组削减幅度超过50%,部分甚至达到70%。融创中国境外债经过第二次重组实现全额削减,境内债重组削减比例超过50%;旭辉集团、佳兆业等企业海外债重组后的削债比例亦超过50%,显著降低了实际债务压力。

没有了债务的包袱,房企最大的改变是在投资决策上。

典型的例子是金地集团。2024年全年,金地集团按时足额偿付共约200亿元的公开市场到期债务后,今年金地集团已经重启拿地,在杭州、上海等城市均有斩获。

金地集团董事长徐家俊在业绩会上对投资者表示,公司重回土地拍卖市场的主要原因是随着公开债务的偿还,债务压力缓解;同时2024年行业宽松政策对市场整体信心修复及需求释放起到积极作用,市场有所修复,部分核心城市市场出现一定程度回暖的积极迹象,因此在核心城市重启拿地。

一位华南中型房企的总部人士告诉21世纪经济报道记者,“这些处理完债务的房企,在市场上行的时候享受了足够的红利,对整个房地产市场仍然抱有较大的信心。我们董事长也对我们传达了积极的态度,他预判债务成功后公司的压力也没那么大,理论上一两年内我们也会重新回到土地市场上。”

碧桂园此前发布的9月管理会议中也表示,在政策与市场的共振下,碧桂园一切正在向好中。8月18日,碧桂园发布公告,境外债务重组取得突破性进展;8月22日,恒生指数公司公告,碧桂园获纳恒生综合指数。“这不仅是一个资本动作,更是市场信心修复的信号。”碧桂园强调。

中指研究院分析认为,从企业发展战略来看,在完成保交楼和债务重组后,不少房企将聚焦轻资产业务,重点发展代建、物业、资产管理等业务。

刘水则建议,不少企业能够完成债务重组,但其资产负债表仍面临调整压力。轻资产业务不需要大量资本投入,不增加有息负债,能帮助企业以最低的成本恢复“造血”能力。同时,出险房企多年积累的核心能力并未完全消失,如产品力和品牌仍有一定影响力,拥有成熟的开发、运营和服务团队且经验丰富,具有成熟的管理流程和标准,将其迁移至盘活存量资源是合适的转型发展路径。展望未来,整个行业从增量开发转向存量运营,物业、资产管理等赛道空间广阔。

(文章来源:21世纪经济报道)

(原标题:21家出险房企已化债约1.2万亿元)

(责任编辑:18)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1