热门:

六氟磷酸锂现“一天一价” 供需错配掀产业链连锁效应

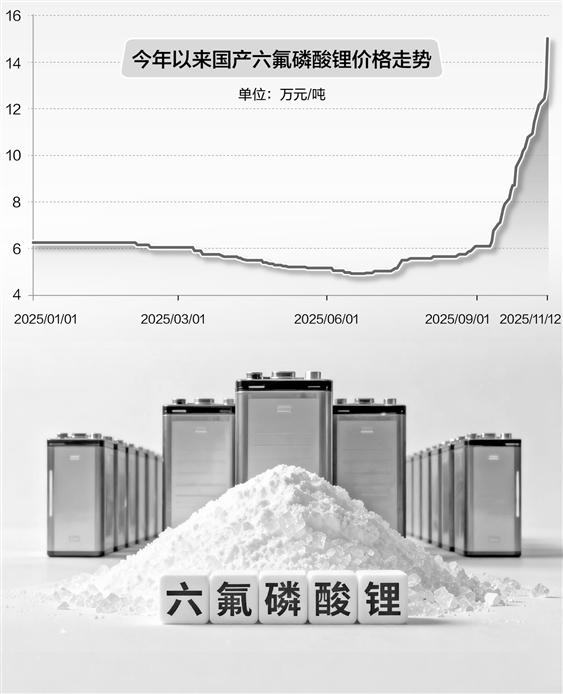

近期,六氟磷酸锂正以“一天一价”的态势搅动新能源产业链,目前部分市场报价高达15万元/吨,主流成交价较10月中旬已翻倍。

在涨价潮下,六氟磷酸锂厂商普遍惜售,部分厂商已停止对外报价,并对下游缩短账期,要求中小客户现款现货或支付预付款。

业内人士指出,本轮六氟磷酸锂涨价的核心原因是供需错配:一方面,下游市场需求迎来爆发式增长;另一方面,大量中小企业在亏损压力下加速退出,导致供给端收缩,加之短期有效产能难以快速释放,进一步加剧了供需矛盾。

值得一提的是,六氟磷酸锂涨价已传导至电解液环节,并逐步形成产业链正向反馈。在多数受访人士看来,六氟磷酸锂短期将维持供需紧平衡状态,价格易涨难跌,而在谨慎的扩产氛围下,后续产业链整体将趋向良性恢复走势,各环节利润将稳定在合理水平。

一个多月价格翻倍

“涨得太快了,实在是猝不及防。”华中地区一位锂电从业人士告诉证券时报记者,“据我所知,很多电解液厂在9月份就已经预感到六氟磷酸锂会涨,有提前备货动作,但从现在的涨势来看,备货速度压根跟不上涨价速度。不止如此,部分六氟磷酸锂厂已停止对外报价,个别散单甚至面临无货可提的状况。”

近一个多月来,六氟磷酸锂价格一路狂飙,堪称锂电产业链中“涨势明星”。

“当前市场报价较为混乱,据我们统计,11月12日的市场报价为14.5万元/吨—15.5万元/吨,较前一日跳涨超2万元/吨,主流成交价格一个月内已经翻倍。”鑫椤资讯资深分析师赵卫卫表示。

价格暴涨背景下,六氟磷酸锂行业转向卖方市场。“现在下游都在抢货,而且账期在缩短,规模小的厂商被要求现金提货。”前述锂电从业人士表示,即便是长期合作的关系,也只能按月锁单,价格甚至已经开始一单一价,且客户需支付一定预付款。

上下游博弈天平转向的背后,是六氟磷酸锂供需面的变化:下游新能源汽车与储能产业需求爆发,而供给端产能集中且扩产谨慎,导致供需缺口。

从需求端来看,动力与储能共振催生增量市场。据SNE Research数据,今年1月至9月全球电动汽车电池装机量达811.7GWh,同比增长34.7%;另据ICC鑫椤储能数据库统计,2025年前三季度全球储能电池出货428GWh,同比增长90.7%。自9月份以来,储能市场继续保持高增态势,储能电芯“一芯难求”,部分企业订单排至2026年。

而在供给端,过去两年六氟磷酸锂长期价格低迷,行业大面积亏损,大量中小产能已经出清,有效产能大幅收缩。

“目前行业有效产能已经缩减至30万吨左右,其中前三大厂商占比超70%,基本处于满产满销状态,市场高度集中。与此同时,六氟磷酸锂扩产周期较长,且技术、环保门槛较高,短期内供给很难上量,加剧了现有产能的紧缺。”赵卫卫表示。

涨价传导开启

证券时报记者关注到,六氟磷酸锂涨价已经开始向下游传导,并在电解液环节加速落地。

据悉,六氟磷酸锂是电解液的核心原材料,成本占比40%—50%。面对涨价带来的成本骤增,电解液厂商也开启了挺价模式。

“电解液价格已有抬头迹象。据我所知,多数电解液厂商已上调小型数码电池厂商的出货价,同步也在与动力电池厂商协商涨价相关事宜。”前述锂电从业人士告诉证券时报记者。

天赐材料相关负责人表示,公司电解液产品报价与六氟磷酸锂挂钩,考虑不同客户以往定价情况,会参考第三方报价区间随市场价格调整。

新宙邦指出,从传导节奏看,因公司部分客户仍执行年度或半年度长单协议,四季度尚处于价格过渡阶段,但新签合同将充分参考六氟磷酸锂最新价格定价,传导效率将进一步提升。

“一般来说,原材料涨价的传导具有一定滞后性,且需要一定时间消化。近期电解液市场价格普遍涨了3000元/吨—5000元/吨,但尚未完全覆盖成本压力,后续若下游需求增长及六氟磷酸锂涨价能够持续,传导或可全面铺开。”赵卫卫表示。

价格端的变化已经在订单层面有所反映。

近期,多家下游电池厂密集与“电解液一哥”天赐材料签订长协订单,锁定未来几年的电解液供应量。

具体来看,11月6日,中创新航、国轩高科分别与天赐材料及全资子公司九江天赐达成长期供货协议,供货期间均为2026年至2028年,合计供货量预计达159.5万吨电解液产品。其中,中创新航锁单量为72.5万吨,国轩高科锁单量为87万吨电解液产品。

9月22日,天赐材料与瑞浦兰钧签署协议,约定在2030年12月31日前供应电解液不少于80万吨;7月15日,公司拿下楚能新能源长单,预计在2030年底前向后者供应电解液系列产品总量不少于55万吨。

“系列长单达成,不仅体现了下游对后市的信心,也将在一定程度上对现有价格体系形成支撑,加速电解液供需面的改善。”赵卫卫表示。

短期易涨难跌

在下游正向反馈下,市场对于六氟磷酸锂的短期走势较为乐观。

多氟多近日在接待机构调研中表示,六氟磷酸锂市场供应紧平衡状态可能持续至2026年,价格仍有上涨空间,预计今年年底增速有所放缓,明年整体将呈上行趋势。

赵卫卫表示,六氟磷酸锂价格表现超市场预期,年底前将持续上涨,维持高位运行。

当前,市场普遍关注本轮价格上行或激发行业开工及扩产热情,若中小产能趁势而起,会否引发新一轮产能过剩?

对此,赵卫卫指出,经过近几年的洗牌,业内企业扩产普遍较为理性谨慎,未来供给端的增量主要来源于头部企业。

“与其他锂电材料相比,六氟磷酸锂项目建设周期较长,且投资较大,从立项审批、设计、设备定制采买再到建成投产,至少耗时18至24个月;即便是已经建好的工厂,在停工数月后复工,生产出符合要求的一致性产品,也需要数月时间。”多氟多相关负责人表示,除投产周期外,厂商之间的成本差距也在逐步拉大,在行业盈利中枢较低的情况下,中小规模厂商扩产需要评估的因素也会更多。

证券时报记者关注到,头部企业对产能扩张已有一定共识。

10月15日,多氟多、永太科技、九九久、石大胜华等行业骨干企业负责人出席电池电解质行业“反内卷”与健康发展研讨会,一致强调“不能盲目扩产”,需警惕“价格回升后产能再度过剩”,并表示应在协会引导下建立产能协调机制,控制扩产节奏从倍数扩产到百分比例扩产,保持在30%左右的合理区间。

尽管看好后市,但多数产业链人士认为,长期来看六氟磷酸锂的急速拉升行情或难持续。

“2021—2022年的极端暴涨行情难以再现,整体将随碳酸锂等基础原材料价格波动保持相对稳定。”新宙邦表示,预计未来六氟磷酸锂价格将维持在“保障企业合理利润率、支撑研发与运营投入”的合理区间。

在原材料价格波动背景下,头部电解液企业的一体化布局优势进一步凸显。

天赐材料拥有11万吨/年六氟磷酸锂产能,已基本实现核心原材料自供,且维持较高的产能利用率。新宙邦通过投资江西石磊氟材料有限责任公司向上游布局,目前六氟磷酸锂自供比例为50%至70%,且将通过技改扩产进一步提升自供率。

今年前三季度,前述两家公司业绩均保持较强韧性,天赐材料实现营业收入108.43亿元,同比增长22.34%;净利润4.21亿元,同比增长24.33%;新宙邦营收、净利分别为66.16亿元、7.48亿元,同比分别提升16.75%、6.64%。

(文章来源:证券时报)

(原标题:六氟磷酸锂现“一天一价”供需错配掀产业链连锁效应)

(责任编辑:73)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1