热门:

满4000减200之际 如何熬过市场的考验期?

如果您最近打开账户时忍不住叹气,感觉市场像是开启了“满4000减200”的自动立减模式,那么,请先接受一个来自我们的隔空拥抱。

请相信,这份感受,我们深深懂得。

账户市值的起伏,牵动的不仅是数字,更是我们的情绪和对未来的期待。

市场的调整,就像长跑中必然遇到的逆风路段,脚步沉重、呼吸急促,甚至会让人怀疑最初为何要踏上这条跑道。

但请记得,市场的周期如同四季,有盛夏的繁茂,也自然有深秋的片刻凋零与冬日的蓄力。

此刻,让我们暂且放下焦虑,一起冷静地看看,风从何处来,我们又该如何调整呼吸,继续前行。

01 风起于青萍之末

——本轮调整从何而来?

任何市场的波动,都不是单一因素的结果,而是一系列事件和情绪交织下的共振。这一次,我们感受到的“寒意”,主要来自三个方向。

首先,是海外AI泡沫论的传导。

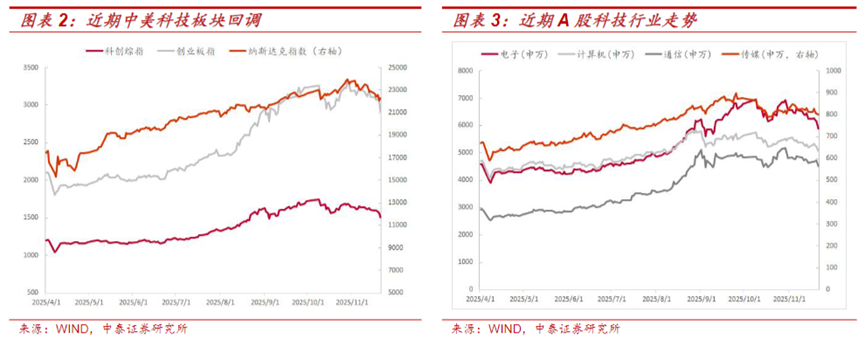

近期,市场对美股AI泡沫的担忧成为了主导情绪之一。

过去一段时间,在AI革命宏大叙事的推动下,美股核心科技股经历了大幅上涨,乐观情绪在10月进一步升温,日韩等市场的AI核心个股甚至快速翻倍,风险持续积累。

随着一些知名投资者减持英伟达,以及市场对其业绩能否持续支撑高估值的质疑,担忧开始蔓延。

尽管英伟达交出了不错的成绩单,但美股市场高开低走的走势,超出了许多人的预期,这表明一份“好成绩”并没能打消人们对于故事能否一直讲下去的疑虑。(以上不构成个股推荐)

同时,美联储对于12月是否仍会降息出现分歧,海外市场对于流动性的担忧,如同涟漪迅速扩散,波及到了亚太市场的科技板块。

然而,外因终究是诱因,A股市场自身的运行节奏,才是决定其方向的内核力量。

从自身周期看,A股在年中经历了6-7月由多重利好驱动的上涨,8月步入资金驱动的加速阶段。进入9月,市场风险偏好已从高位逐渐回落,资金开始“高低切换”。

到了11月,这种切换更为明显,两市成交额持续回落,资金流向低位、稳健的红利资产,而前期火热的科技板块则连续调整。这一切都清晰地表明,市场的内在动能有所减弱,投资者变得更为谨慎,对利空消息也更为敏感。

最后,部分热门赛道的“意外熄火”,也给市场情绪浇了一盆冷水。

11月上旬,市场资金持续交易锂矿、电池产业链的涨价逻辑,吸引了大量活跃资金参与。然而,近日碳酸锂期货的跌停,骤然打断了这一涨价交易逻辑,导致活跃资金集体卖出。

热门赛道的下跌,进一步拖累了整体的市场风险偏好,放大了指数的波动。

02 冬藏静待春发

——如何看待“考验期”?

看清了风的来向,我们更需要知道,我们正站在何处,以及前方可能是怎样的图景。

首先,关于海外的冲击,我们需要多一份定力。

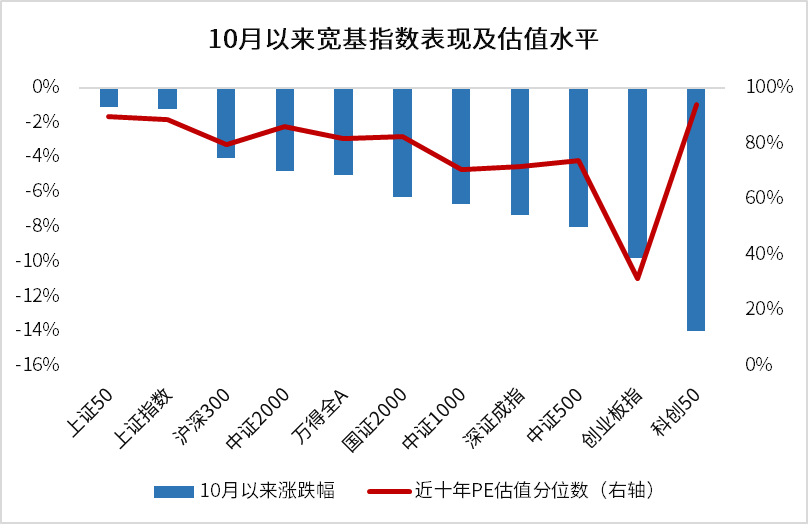

中美股市处于不同的经济与货币周期,其相关性本就有限。A股的上涨驱动,并非像美股那样过度依赖少数科技巨头,估值水平也并未处于显著泡沫化的区间。

来源:Wind,统计区间2025.10.1-2025.11.21

因此,对“AI泡沫”的担忧,大概率只会造成A股风险偏好的短期受挫,并不会导致市场进入长期的下行通道。它更像是一阵风,会吹皱池水,但难以改变池塘的深度与流向。

其次,回归A股自身,支撑市场长期向上的核心逻辑并未改变。

本轮突破4000点的背后,是政策托底、产业升级与流动性宽松的三重共振。

“十五五”规划的宏伟蓝图,正在资本市场寻找它的映射,国产AI产业链热点频出、发展如火如荼,国内宽松的货币环境与美联储开启的降息周期形成共振;

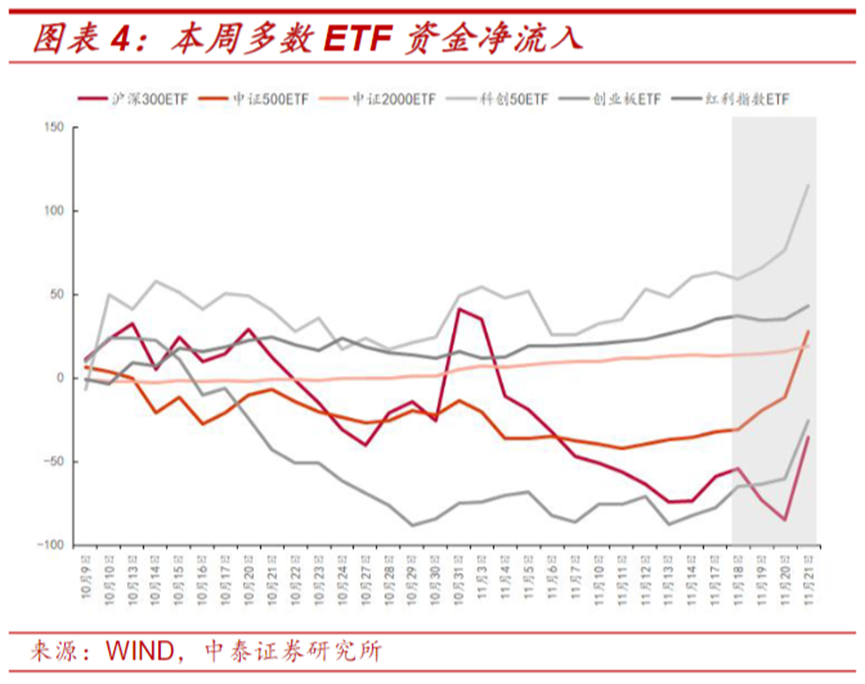

长线耐心资本对ETF的坚定布局、北向资金的净流入,以及居民存款向权益市场“搬家”的趋势,正在协同为本轮行情构筑起更为坚实的基座。

三季度市场结构性涨幅较大,本身就有调整和风格再平衡的内在需求。因此,四季度的调整,更像是长期趋势中一次必要的回摆,是曲折中前进的常态部分。

没有只涨不跌的市场,适度的歇脚是为了更好地再出发。

图:再大的行情,也会出现阶段性的休整蓄力

最后,对于热门赛道的剧烈波动,一个有益的视角是,这是市场机制在为自身进行“结构优化”。

部分行业因短期预期过于集中、交易过热而出现的回落,主要影响的是市场内部的结构,而非整体大势。市场整体估值并不昂贵,且存在大量低位板块作为支撑,这意味着大势整体下行的空间是有限的。

波动是市场的底色,接受它,才能更好地与市场和平共处。这种看似无序的波动,实则是市场在进行自发性的“风格再平衡”,而这恰恰为下一阶段的布局提供了线索。

03 与波动共舞

——我们可以做些什么?

明代哲学家王阳明对知行合一的理解是:知者行之始,行者知之成。

理解了“为什么”和“怎么看”,最终要落实到“怎么办”。在市场的噪音中,我们需要回归投资的本源,回归到自己。

第一,冷静审视您的持仓。

这是最重要的一步。市场下跌时,恐慌性抛售往往是最糟糕的选择。请回顾您买入每一笔资产的初心。

只要您持有的标的估值合理、业绩增长的预期没有发生根本性的恶化,那么短期的价格波动就更可能是市场情绪的宣泄,而非公司价值的毁灭。此时,我们需要的是耐心,而非恐慌。

第二,检查您的资产配置与仓位。

投资中最重要的是“睡得着觉”,如果您的仓位让您夜不能寐,说明它可能已经超出了您的风险承受能力。

市场调整正是检验我们资产配置是否健康的试金石,确保账户中保有足够比例的防守型资产(如高股息红利资产、低波固收+、债基等),它们是您投资组合的“压舱石”,能在风浪中提供宝贵的确定性。

第三,将目光放长远,甚至可以考虑在企稳后逐步布局。

历史一再证明,市场的恐慌时刻,往往是长期投资者寻找“便宜货”的良机。当市场调整企稳,情绪宣泄殆尽,那些真正优质的资产往往会率先反弹。

当然,这并不意味着要盲目抄底,而是可以根据自身的资金规划和风险偏好“边走边看”:

一方面,可适度关注农业、券商、红利等存在估值“高切低”空间的板块,以及A500ETF等核心宽基;

另一方面,考虑分批、分散地增配那些长期逻辑通顺的科技方向,如港股通科技ETF基金及联接、恒生科技指数ETF及科创50ETF及联接,以时间换空间。

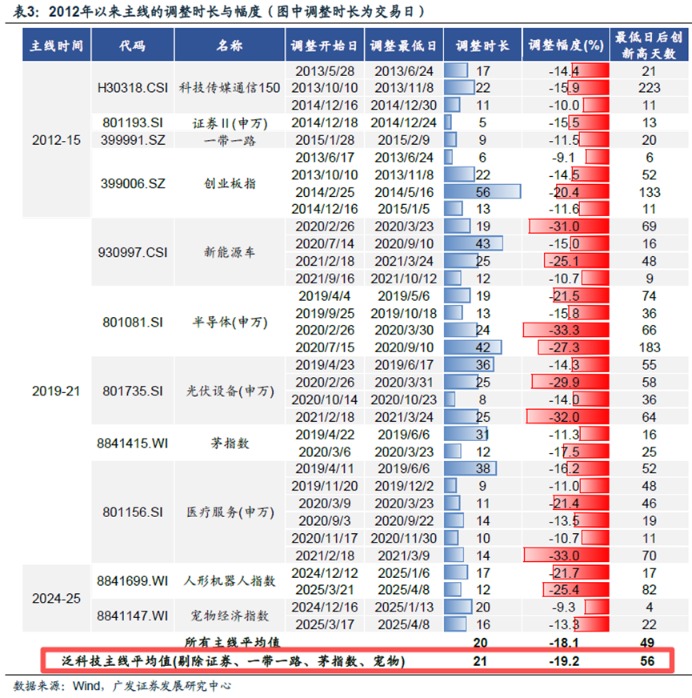

广发证券研究复盘显示,历史上泛科技、高端制造等主线在陷入调整后,平均调整周期在21个交易日左右,指数层面跌幅约19%,而从低点再创新高平均需要56个交易日。

这或许为我们描绘了一个可能的“洗盘蓄力期”的图景,让我们对当前的难熬与考验,有一个时间和空间上的心理准备。

文章的最后,挖掘基写给读者,也写给自己。

面对如此剧烈的市场波动,如果说毫无焦虑甚至怨怼,未免太过理想。但请相信,没有调整,又哪来超额收益的空间?

没有人能精准抄底、完美逃顶,投资也好,人生也罢,只要大方向没错,过程中的考验都能成为滋养未来果实的养分。

所以,此刻我们或许该暂时放下对短期涨跌的猜测,转而叩问几个更根本的问题:

推动科技创新的国家意志改变了吗?

中国企业在全球产业链中向上攀登的趋势停止了吗?

无风险利率下行,居民资产从房产、存款向权益市场配置的大方向结束了吗?

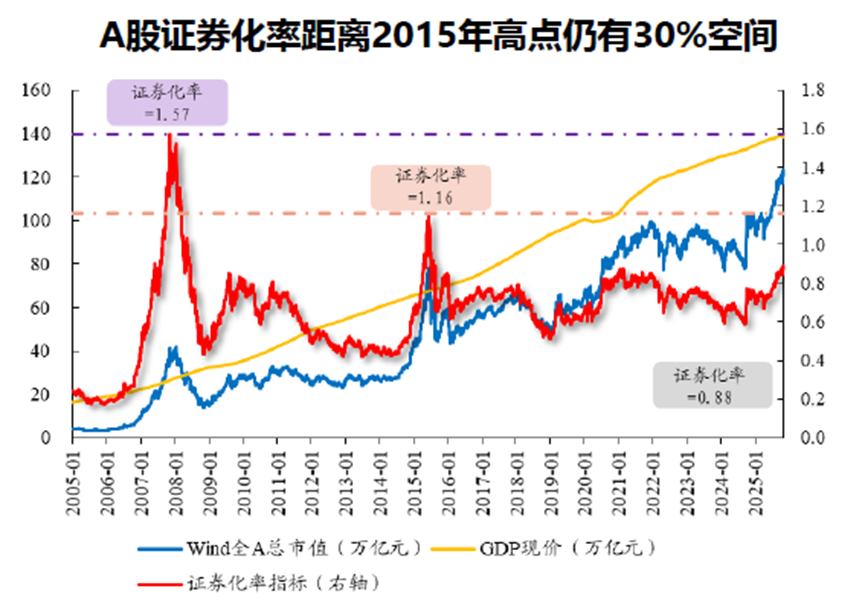

来源:开源证券

如果这些长期的、坚实的逻辑未被证伪,那么过程中的波动,就更像旅途中的风景。时而晴空万里,时而阴雨连绵,却无碍于这趟时代的列车最终驶向的目的地。

而我们最需要做、也唯一能做好的,就是回归自身,以一个自己能睡得着的配置和仓位,保持有效在场。

毕竟,春天总会在冬藏之后悄然降临。

而当这一切准备就绪,那些关于坚持的答案,自然会水到渠成。(文章来源:华夏基金)

(原标题:满4000减200之际,如何熬过市场的考验期)

(责任编辑:66)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1